老後資金の不安感を乗り切るためには個人年金保険は有効ですか?

保険数理を志されたきっかけは何ですか?

先生にとって、保険を一言で表現すると、どのようなものでしょうか?

老後資金の2,000万円が必要とは、現役時代とほぼ同じ生活をした場合の話

コのほけん!編集部

2000万円問題、老齢基礎年金の年金額の減額など、老後に対する不安感を煽られる報道が多かったのですが、どうお考えでいらっしゃいますか?

前提として、2,000万円という数字は、経済統計で高齢者の平均収入と平均支出の差が月額5万円あり、5万円の不足が30年間続く場合に2,000万円程度に達するのでそのくらいの貯蓄が必要だということです。

しかし、2,000万円くらいの貯蓄が要りますという話につなげるのは、若干乱暴です。

現時点の統計数値での高齢者の平均収入と平均支出の差額に平均余命を乗じた数字なだけで、それ以上のことは何も語っていません。

現役世代と同じ生活をするのに必要な額とか、公的年金の他に預貯金がこのくらい必要だとか、2,000万円に足らないと生活できないという話ではないです。

そもそも、2,000万円問題は金融庁が作成した報告書にこのことが記載されたことが発端です。

でもこの報告書は国民の預貯金中心の資産形成を投資に促していくための方策をまとめたもので、その第1章「現状整理」で触れられている文言です。作成に関与した先生方も、「そこを突っ込むか」と驚いていました。

多くの人は、その時点の収入や預貯金に合わせた生活水準に変えていくのが普通です。また、ショッキングに報道されましたけれど、 実際には世帯数でいうと8割ぐらいの人がこの要件をパスしています。

コのほけん!編集部

なるほど、8割の方が問題ないということなんですね。

金融資産2,000万円までは無くても、老後も70歳まで働いていて、勤労所得がある、または、勤労していなくてもある程度の資産がある、などが考えられます。だから、実態と報道は少し乖離(かいり)があると思います。

コのほけん!編集部

一方で先生が論文で試算されていましたが、残り2割の方が当てはまらないという状況です。いくつかの条件があって、中でも母子家庭などの条件があったと記憶しています。そこの方々がやはり今のその状況でやっていこうとすると、やはり非常に厳しいという認識としてはあっていますでしょうか。

大塚忠義教授

その通りです。

超低金利なので「貯蓄」から「投資」へという流れになっている

コのほけん!編集部

超高齢社会の日本においては、民間の保険の中でもどんな種類のものが、今後の老後生活に必要になってくると、先生としてはお考えでいらっしゃいますか?

はい、まずは、高齢化社会の話し以前に、金利が非常に低い中では、十分なお金を積み立てることはなかなか難しいです。

お金を貯める行為はできますけど、保険に限らずどのような手段を持ってしても、積み立てたお金を増やす行為は難しくなっています。

政府をバックアップするつもりはないんですけど、「貯蓄から投資へ」と言っていることは正解だと思います。

これは「現在ではリスクを取ってもお金を増やすための行動をとりましょう」といっています。従来のように、リスクをとらずに預貯金をしていたら必要なお金がたまらないという事実を言っています。ある程度のリスクを許容して 老後資金を形成するための運用をするというマインドセットを多くの人が持っていくように、世の中を少し変えていかなくてはいけないということの示唆になっています。

この状況でお勧めできる民間保険というものはないと思いますが、おすすめできる商品はありますか?

コのほけん!編集部

貯蓄性の商品は入るタイミング、加入の契約のタイミングが1番大きいと思っているので、確かにお客様に自信をもって薦められるかというと、ちょっと厳しいかもしれません。

変額個人年金保険はリスクを取って運用をするという保険商品といえますが、一時払い加入が多いですよね。退職金など一時払いできる資産を一定程度持っている方が、高いリスクを取って、運用してる形態が多いです。

一般の人の老後資産向けのリスクの取り方としては、一時払変額個人年金保険はあまりフィットしていないと思います。

コのほけん!編集部

一時払変額個人年金保険が銀行窓販(銀行窓口販売)で、増えたところがあって、リスク性が高いとか、色々問題になったことがあり、平準払い変額保険や外貨建て保険に加入される方もいるようです。一時払いと平準払いだと、リスクは違いますか?

リスクは違いません。その分け方では違いはないのですが、有利な商品として売られたころにその有利さを強調するために、過分にリスクをとって、積極的な投資を組成していたと思います。

多くの人が「貯蓄から投資へ」への移行の受け皿に変額個人年金保険がなるには段階を少し超えてしまって、リスク選好な商品になってしまったのではないかなと思います。

別の言い方をしますと、銀行窓口販売でセールスをされている方々は、月数万円の積み立てを一生懸命売ろうというモチベーションがあんまりなかったじゃないですか?

銀行窓販では金融資産を数千万と持ってる人のところ行って一時払いで入りませんかとお勧めする販売のスタイルが定着してしまったように思います。そもそも、裕福な資産をお持ちの方に投資先の分散の1つとして、変額個人年金保険を紹介していたようなところがあります。

変額個人年金が注目を浴びていたと背景には、その直前に銀行の自由化の中で、預金保険制度の実施があると思います。銀行としては、預金残高が1,000万円(※)以上のお客様が他行にいかないようにするために、保険商品を提案していたという側面もあると思います。

その意味では、売り手は老後資金形成のための商品という認識はあまりなかったのだろうと思います。

預金保険制度(よきんほけんせいど)

老後資金の資産形成としてはiDeCoが向いている

コのほけん!編集部

老後資金の不安というテーマでお話を伺ってきました。今、国がiDeCoやNISAを推奨(すいしょう)している一方で、個人年金保険を老後資金の手段として安心だということで利用する方も少なからずいらっしゃるのですが、それ以外に、iDeCo、NISAなど、それぞれどんなタイプの方に合う商品だと、先生はお考えていらっしゃいますか?

ご質問をいただいて難しいなと思ったんですけど、今の保険会社の多くの商品ではなかなかフィットするものがないと思います。

コのほけん!編集部

フィットするものがないということですか?

そうです。iDeCo、NISAの2つを例としてあげていただきましたが、老後資金の形成という意味では、どちらかというとiDeCoだと思っています。

iDeCoは税制を優遇することでリスクを取るという、貯金から投資で流れを作ろうという趣旨も多分にあり、そのかわりといってはなんですが利用にあたり所得税控除をつけます、というものです。そのような流れの中では、比較軸に保険会社の商品はないです。

信用金庫では、今でも積立貯金、積立定期が販売の主力だと思うのですが、定額型の個人年金は、どちらかというと信用金庫が出してるものに商品性は近いですよね。

とすると、あまり多くの方のニーズには合ってないように思っています。

金利が低すぎるとどういうことになるかと言いますと、保険会社が毎月の保険料として月1万円とかを集金するために銀行口座引き去りとか、給料天引きなどを行いますが、そのためのコストと預かったお金をもとに運用した利息のバランスが良くないです。

バランスがよくないというのは、積み立て預金など集金のコストが不要な商品と保険会社の商品を比較すると集金コストのために魅力を出すことができなくなっています。

ところで、リースター年金(※)をご存知ですか?

コのほけん!編集部

調べてみたところ、ドイツの基本的に自助努力による年金とありますね。

リースター年金は、基本的に自助努力による年金であり、加入者本人が所得の一部を 年金のために拠出する。 しかし、公的年金の体系に位置づけられており、本人の積立金 拠出にマッチングする形で国庫補助が行われ、税制上の優遇措置も講じられている。 リースター年金は、企業年金あるいは個人年金の形態をとる。

※出典:https://www.ier.hit-u.ac.jp/jprc/soukai2005/fujimoto-paper.pdf

そうです。非常に大きな所得税控除がついています。iDeCoの年金版と言えば、ほぼあっていると思います。

iDeCoは確定拠出型年金に属し企業年金の一種です。通常の厚生年金の加入者も一部加入できるようになっていますが、要は企業年金を確定拠出型に置き換えていき、自己負担分の保険料に対応する税金の支払いを免除しているものです。本日のお題に上げていただいている、老後資金の形成という面では税控除の魅力が圧倒的に出てこないと、多くの人の気持ちを動かさないと思います。

所得が月に30万あるけれど、そのうち5万は年金で将来受け取ることにしてその月の所得とはみなさないという建付けにしています。かわりに60歳以降で年金を受け取った時の所得とみなします。これは、所得の先延ばしで対応する所得税の支払繰延です。年金積立を行っているのだから、今は税金取りません、65歳で積み立てを終えて実際に使う時に税金をとりますよ、という年金商品は、そのような税制優遇のない積立商品と比較すると、老後資金準備を考えている方のモチベーションにすごく差が出ると思います。

我が国の個人年金保険にそのようなシステムはないです。現在も個人年金には個人年金保険料控除がありますけど、十分ではないです。この所得税控除が魅力的だからという理由で個人年金には入らないですよね。

コのほけん!編集部

そうですね、たまたま条件が合えば使うものかもしれません。

個人年金保険料控除(こじんねんきんほけんりょうこうじょ)

老後資金の準備ができる余裕が出てくるのは50代から

コのほけん!編集部

弊社のメディアの読者層が大体3-40代の男女が多いのですが、その年代から、今からでもできる老後資金対策があれば教えてください。

御社のサイト(コのほけん!)を拝見しました。リテラシーの高そうな方が読者層で利用されてるようです。

コのほけん!編集部

インターネットで保険を自分で調べて決めるというところになると、メインのところとしては、リテラシーが高めのユーザーが多いです。主に男性がちょっと多い状態です。

大塚忠義教授

大体3−40代で真剣に老後資金対策をされる方はほとんどいないと思います。お子さんの教育とか住宅ローンなどがありますものね。XXさんも住宅ローンを抱えてますか?

コのほけん!編集部

はい、抱えています。

大塚忠義教授

老後資金は、この2つ(教育資金と住宅ローン)の目処がついてから考えることになると思いませんか?

お子さんが大学教育が終わるまでと考えるとやや遅いのでしょうが、50代になっているでしょうか。

コのほけん!編集部

そう考えると、大学卒業までを考えると50代になりますね。

大塚忠義教授

本当はもっと前からやった方がいいでしょうといっても、一定の所得の中での配分を考えると、教育資金が終わってからということになると思います。

早いうちにはじめるほうがいいけれど、実際むずかしいですよね。できることと言ったら、長期のもので無理のない金額の範囲のもの、例えば、iDeCoで月に2万円程度を積み立てることは大きいと思います。

リスクのある投資であったとしても投資期間がものすごく長いと、従来からの経験では損失になっていることはあまりないです。

少額で長期というのは、30代半ばから月2万円のiDeCoで、結構アグレッシブな投資構成をしても大丈夫ではないでしょうか?・・・証券会社のセールス文句のようになってしまいますけれども。

コのほけん!編集部

やっぱり基本的にはコツコツと長期にわたってやっていくことによって、リスクもある程度、平均化できるのでしょうか?

大塚忠義教授

先ほどからやや歯に詰まった言い方をしているのですが、リスクの平均化はそれほどできないと思います。

コのほけん!編集部

リスクの平均化はできないということですか?

大塚忠義教授

できるといえません。一方で、多くの方々が言っているのですが、30年とか50年とかのスパンで投資すると波はあったとしても上がっていっています。確かに事実です。上がったり、下がったりがあったとしても、結局投資期間が長ければ上がっているという事実をもって多くの方がリスクを含む投資を推奨しています。これは事実です。ただし、将来もそうだという保証はないです。

株式投資を一定程度コツコツやっていくといいですよという言葉をたくさん耳にします。

その根拠は今申し上げたとおり過去すごく長いスパンで考えて、結果としてよくなっていますよという説明になります。

金融リテラシー教育は社会保障制度への不信感や将来の不安感に対する解決策になるかは不明

コのほけん!編集部

今年の4月から高校の家庭科で資産形成の授業が始まりました。政府として金融リテラシー教育にかなり力を入れてやっていってるということを感じています。金融リテラシー教育は、社会保障制度への不信感や将来の不安感に対する解決策として有効なのでしょうか?

リテラシー教育はものすごく重要です。是非やるべきです。もっともっとやるべきだと思います。しかしながら、金融リテラシー教育によって不信感、不安感を解消できるかというと、それが解決策になるかどうかはわからないです。

コのほけん!編集部

解決策になるかわからないということですか?

まず、社会保障への不信感です。不信感は行きすぎた政府批判が原因だと思います。

コのほけん!編集部

行き過ぎた政府批判ですか。若い世代の方に聞くと、国民年金を納めていないという方が結構いらっしゃいますね。

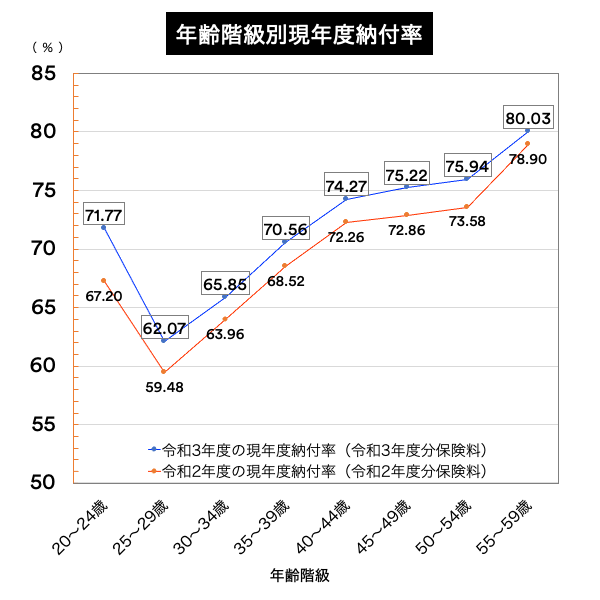

国民年金の納付率(※)は低いです。

【国民年金の年齢階級別現年度納付率】

コのほけん!編集部

若い方に国民年金保険の保険料は支払ったほうがいいとお話はするのですが、将来もらえる保証がないと言われてしまうことが多いです。

それが行き過ぎた政府批判の結果です。

日本国が破綻しない限り「もらえない」はないですよね。今国民年金保険料は16,590円(令和4年度)ですが、国庫負担が50パーセントになります。

自分で月1.6万円ずつ貯金してるのに比べると、国民年金は自分で月1.6万円、そこに国が1.6万円乗せてくれているので、圧倒的に有利です。

もらえなくなるかもしれないというのは言い過ぎです。

加えて、公的年金の仕組みは、保険料を払っている人のお金を年金を受け取ってる人に分配してますというのも、不正確な説明です。

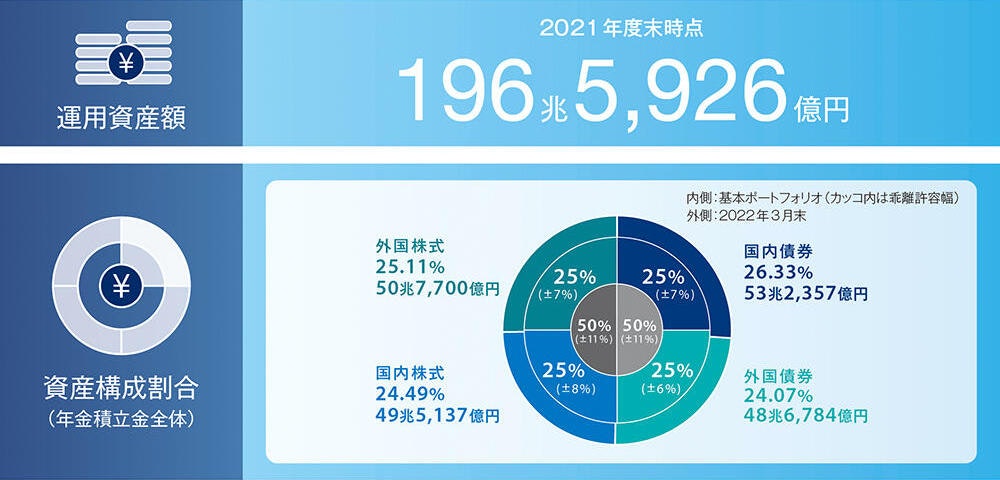

今、公的年金の資産って、200兆円(※)を超えています。

これだけの金額の残高があるということは、過去に積み立てた人が自分の年金をもらうためのお金としての積み立て金があるので、 今払ってる人が今貰っている人を賄っているという表現は、その積立金の存在を無視しているといえます。

【2021年度の運用状況】

コのほけん!編集部

確かにそういうことになりますね。

今の公的年金制度の骨格は、1950年に作られたものです。その頃は国債が5パーセントぐらいの金利で平均寿命が60歳にやっと到達したころです。現在は金利がほぼ0で、平均寿命は80歳ぐらいです。

基本的な制度設計は変わっていないけれど、国民と国の構造がものすごく変わっているので、同じ制度では運営していくのは難しいです。それでも国民はみんな、もらう年金が減るのはすごく嫌ですよね?

コのほけん!編集部

もらえる年金が減るのは嫌です。

もう一方で現役時代に払うお金がものすごく増えるのも嫌ですよね。

コのほけん!編集部

それも確かに嫌です(苦笑)。

年金の制度設計の当初は、平均寿命が60歳の時に60歳から年金開始、つまり半分の人は年金もらえないという制度設計ですよね。 現在、97、8パーセントの人が60歳まで生きていて、人口が半分になるのが80歳すぎです。だからと言って80歳年金受け取り開始を受け入れることができますか?

コのほけん!編集部

無理です・・・働き続けられないですね(苦笑)。

という中で、政府はなんとか公的年金の制度をもたせようと努力しています。

良い面を見ましょうよ。平均寿命が伸びたということは、30代、40代で亡くなる方が劇的に減ったということです。 その人たちが死なないでいるというのは、家庭にとっても社会にとって幸福の実現に寄与しています。それは誰かが寄与したわけではなく、社会の変革の結果です。

その反対給付で年を取っても生きていけるようになりました。そして、老後の生活に不安を感じるようになりました。プラスの側を忘れて、マイナスの側だけいうのは、片手落ちです。

やっと定年退職の年齢が65歳になりましたけど、もうちょっと延びないとバランスがつかないですよね。

コのほけん!編集部

そういう話を聞くと、確かにそうです。

リテラシー教育は、ものすごく必要です。それに加えて不信感、将来への不安感の払しょくも大事です。

今、別のことで論文を書いているのですが、そこで多くの人にインタビューをすると興味深い結果が得られています。

「将来の生活に不安はありませんか」と質問をすると80パーセントぐらいの方が「はい」とチェックしています。「将来の生活に不安はないですよ」というと、そんなに私は能天気じゃないよといわれてしまいます。

また、病気や突然亡くなる可能性に対して、「不安です」と答える人が8割います。

次に「そのリスクに対して準備していますか?」と質問すると、はい、生命保険とか医療保険など準備していますという回答が結構あります。次に「貯金で賄えますか?」「保険で賄えますか?」という質問が続くのですが、準備状況に対する不安感は準備している方と、していない方でばらつきます。

その次に、老後生活費と介護についても不安ですか?と質問をすると、「不安です」が同様に多いです。そして「準備していますか?」という質問をすると、死亡や入院に対する不安への対応とは明らかに異なります。

コのほけん!編集部

そこの差があるのは、どういう理由でしょうか。最後のところだけ差があるっていうのはどういうことなのでしょうか?

いくつか理由があると思うのですが、まず、リスクをどう感じるかという不安感には時間の効用という要素があります。要は 明日死ぬかもしれないという不安感と20年後の生活、40年後自分ぼけたら困るっていう不安感には、困ることが発生する時間差があります。この時間が今考えなくてもいい、今解決しなくてもいいという行動になります。

その時間効用は埋められないですね。その理由として、1番説明されているのは、現実にはお金の順番があって、そっち(介護)まで回らないということですよね。

もう1つの質問の中に、老後生活費は、公的年金、または公的介護保険で賄えると思いますかという質問に対しては、イエスの回答がものすごく低いんです。

この低さこそが、社会保険への不信感、つまり、老齢年金制度への不信感です。

社会保険の加入は強制ですよね。国民年金は強制と言いながら入ってない人がいますが、法律上罰則がない強制です。

最初の話に戻ってきますが、加入が義務付けられている国の制度で、支払うべき保険料と受け取る年金に関し、どのくらいのバランスが妥当だと思いますか?

国が強制でやっている制度で、自分が働いてえている所得とほぼ同水準の年金を社会保障でもらえるっていう制度はOKですか?NGですか?もちろんその反対給付があるんですよ、毎月積み立てるっていう。

コのほけん!編集部

おそらくですが、倍のお金が必要になりますよね?

そうです。単純に今の制度で65歳からのままで受け取る年金水準をある程度の水準に下げても、年金保険料は倍必要です。

ご自分の給与を基準にして、厚生年金が倍になることを受け入れられるかどうかです。受け入れられますか?

コのほけん!編集部

無理です。

私もです。100%の給付水準は過度の負担を招きますよね。憲法で保証している最低限の生活を維持する水準プラスアルファでないと多くの国民は受入れないと思います。それを超える部分は民間の役割ですよね。

そもそも、最初の制度設計でも70%だったのです。それが70%では賄えなくなったので、50%に下がってきているんです。

制度設計70%で始まって環境変化に対応して引き下げてきた制度に対して、100%ぶん年金でもらえないと生活できない、これでは不安でしょ ていう煽り方をしてるのが、誤解の始まりだと思います。

コのほけん!編集部

そこがスタート地点になっているということですね。

そうです。現役時代と同じ生活はできません。そもそもそんなことを国は考えていないし、国民も受け入れがたいという説明が飛んでいます。

コのほけん!編集部

わかりやすい説明をありがとうございます。

これはリテラシー教育ともまた違いますよね。

賦課制度のもと年金受給者一人の老後を、現役何人で支えるという説明をされたら不安ですよね。残念ながら、「不安はありますが、何とか維持できる見込みです」とは報道されないのが現実ですね。

逆に「今回社会保障の制度が変わります。これだと、大変な生活になっちゃうかもしれませんよ」って記事書いた方が読みますよね?

コのほけん!編集部

確かに不安になって読んでしまいますね。

嘘は書いてはいないんですよね、「同じ生活はできません」と書いているわけです。

同じ生活はできなくて、当然の部分があります。でも、街角のインタビューで「年金がいくらになります。あなたは、どう思いますか?」って聞かれたら「不安です」って答えます。

なら、「年金保険料を増やしてもいいですか?」というのは、街角のインタビューでは質問項目にはないですよね。

コのほけん!編集部

なるほど・・・ありがとうございました。

まとめ(編集部後記)

老後資金の不安感を乗り切るために、個人年金保険は有効だとは限らないということ、一方で、公的年金(国民年金・厚生年金)について、マスコミで報道されているほど不安定な制度ではないということもわかりました。

超低金利が続く中では「貯蓄」から「投資」へ、ある程度のリスクをとりつつ長期スパンで運用をしていくという姿勢も大事なのかもしれません。

.jpg)