定期保険の必要性とは?定期保険の種類や加入のメリット・デメリットも解説

定期保険は、万が一のときに家族へ残すお金を手頃な保険料で準備できる死亡保険です。必要な期間だけ保障を持つことができるため、子育て期や住宅ローン期間の備えとして幅広い世代に選ばれています。

この記事では、定期保険の種類、必要保障額の考え方、メリット・デメリット、加入時の注意点までわかりやすく解説します。保険選びに迷っている方は、ぜひ参考にしてください。

この記事のポイント

- 定期保険は、一定期間内の死亡に備えるシンプルな死亡保障であり、必要な金額を必要な期間だけ効率的に準備できる保険である。

- 定期保険には、収入保障保険・逓減定期・逓増定期など複数の種類があり、目的や家族構成に応じて必要保障額と保障期間を選ぶとよい。

- 定期保険には、加入時の健康状態によるリスク細分型や、持病でも加入しやすい引受基準緩和型などのタイプがある。

定期保険とは

定期保険とは「一定期間内に被保険者が亡くなった時に、死亡保険金を受け取れる保険」です。

万一(死亡)の時のために、手頃な保険料で必要な金額を必要な期間だけ用意することができます。

何のため? |

|

|---|---|

いくら必要? |

|

期間は? |

|

誰が使う? |

|

受取方法は? | 自分(被保険者)の万一時に一括で受け取りたい |

定期保険の種類

定期保険の種類については、仕組みなどから下記の4種類に分類できます。

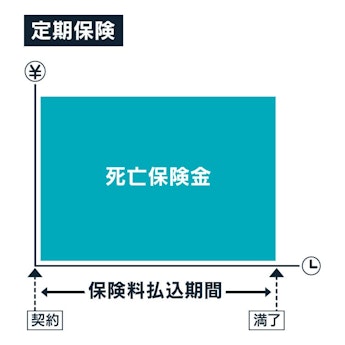

①定期保険(ていきほけん)

保障期間をあらかじめ5年間や10年間など一定の期間とし、その期間中に死亡した場合に一括で死亡保険金を受け取る、一番シンプルな形です。

関連記事:保険のキホン 〜定期保険の基礎知識〜

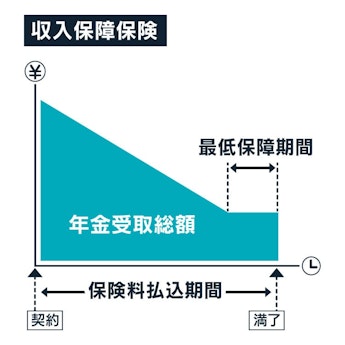

②収入保障保険(しゅうにゅうほしょうほけん)

定期保険と同様に保障期間は一定期間ですが、死亡保険金の受取が一括ではなく年金形式で受け取れます。

関連記事:保険のキホン 〜収入保障保険の基礎知識〜

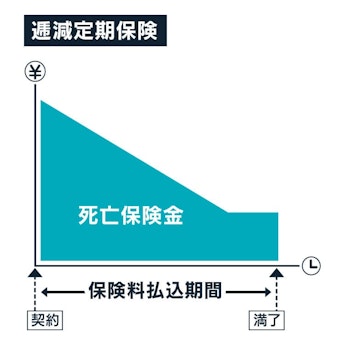

③逓減定期保険(ていげんていきほけん)

契約した後、保障期間が経過するとともに受け取れる死亡保険金額(死亡保障額)が一定の割合で減額される定期保険です。

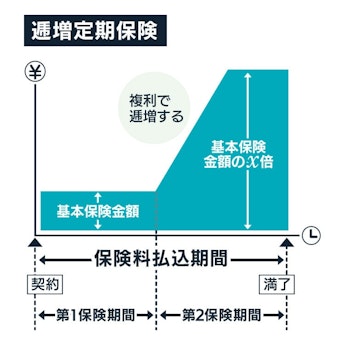

④逓増定期保険(ていぞうていきほけん)

契約した後、保障期間が経過するとともに受け取れる死亡保険金額(死亡保障額)が一定の割合で増額される定期保険です。

関連記事:定期保険・収入保障保険どちらがおすすめ?20代・30代の掛け捨て型保険の選び方

リスク別の定期保険のタイプ

生命保険の保険料は、年齢と性別のグループによる死亡率や病気への罹患率などのリスクをもとに算出されています。定期保険はこのリスク別に、大きく2つの種類の保険に分類することができます。

リスク細分型保険

生命保険の保険料は、年齢と性別のグループによる死亡率や病気への罹患率をもとに算出されています。リスク細分型保険とは、この区分をさらに細かく分けた保険のことを指します。

リスク細分型保険は、下記のような人の保険料を割り引く仕組みです。

- タバコを吸わない人

- 保険会社が定めた血圧、BMI基準※を満たす人

- 自動車の違反履歴がない人

※BMI=Body Mass Index(ボディ・マス・インデックス)の略。身長と体重のバランスのこと。

健康体の人は病気にかかるリスクが相対的に低いことから、保険料の優遇が受けられるように設定されています。

標準体・健康体・優良体・非喫煙優良体など、健康状態によるランク分けがされており、ランクが高いほど割引率が高くなります。

保険会社によって割引率は異なりますが、非喫煙優良体の基準を満たすと標準体の半額程度まで保険料が割引かれることもあります。

ただし、非喫煙料率の適用を受けるためには保険会社が実施する検査の受診が必要です。

尿検査や唾液での検査が行われますが、いずれも1年以内の喫煙を検出できます。虚偽の申告はできません。

万が一、優良体割引が適用されなかった場合、リスク細分型でない定期保険との比較を行いましょう。割引が効かないリスク細分型保険よりも、通常の定期保険のほうが割安というケースもあります。

関連記事;定期保険のリスク細分型とは?健康体割引(優良体保険料率)のしくみと選び方のポイントまで徹底解説

引受基準緩和型医療保険

定期保険をはじめとした生命保険では、加入のためには健康状態に関する告知が必要です。

健康状態が良好でない場合は、加入しにくい傾向があります。

引受基準緩和型医療保険は、健康状態の条件を引き下げて加入しやすくした保険です。告知内容が通常の定期保険と比較してシンプルなため、持病や入院歴があっても加入しやすいのが大きな特徴です。

持病がある人などは健康体・標準体の人に比べて、相対的に病気で死亡する可能性が高いとされているため、保険料は通常の保険よりも高く設定されています。

ただし、保険料の払込期間が長引くことで、死亡保険金よりも支払った保険料の総額が多くなる可能性もあります。

引受基準緩和型定期保険に加入するまえに、通常の定期保険に加入できないかを検討してみましょう。

なお、保険料を割り増しすることで通所の定期保険に入れることもあり、場合によっては引受基準緩和型定期保険に加入するより保険料が安くなるケースもあります。

関連記事:保険に入れない病気一覧とは?持病で保険に入れない場合の対処法

定期保険の必要性

定期保険の必要性が高いのはどのようなケースなのでしょうか。ここでは、定期保険の加入率や残された家族に必要な費用の内訳・金額について解説します。

定期保険の加入率は?

生命保険文化センターの「令和元年度 生活保障に関する調査」によれば、生命保険(個人年金保険を含む)加入者の割合は、男女問わず8割を超えています。多くの人が、何らかの生命保険に加入しているということです。

年代別に見てみると、30代を境に加入率が一気に上がっています。

20歳代では男性が58.5%・女性が59.9%と半分近い割合なのに対し、30歳代では男性82.4%・女性は82.8%と一気に8割を超えてきます。

40代から60代までは、いずれの世代・性別でも80%を上回っているのも特徴です。

30代になると結婚・出産・子育てなどが始まる人が多いため、独身が多い20歳代よりも「万が一発生した場合の保障」の重要性が高まります。

20代は公的保険しか加入していなかった人も、30代になれば何らかの生命保険への加入を検討するべき時期といえるでしょう。

残された家族に必要なお金とは?

「自分に万が一があった場合にできるだけ多くのお金を遺したい」と感じる人は多いかもしれません。

しかし、保険を使って今の生活を実現しようとする場合、月々に支払う保険料が高額になる可能性があります。

万が一の時のために、毎月高額な保険料を支払って毎日の生活に支障をきたすのは本末転倒です。

たとえば賃貸に住んでいる家族の場合、大黒柱が亡くなった後もそのまま住み続けるのかもしくは住居を変えるのかによって、必要になるお金は変わってきます。

こういった複数のイメージから、必要になる最低限の金額をイメージすることが大切になります。

残された家族に必要なお金は、下記のものが考えられます。

- 死亡整理金(葬儀・相続のための費用)

- 教育費

- 住居費

- 生活費 など

一方で、残された家族が得ることのできる財産・収入には、下記のものが考えられます。

- 貯蓄

- 仕事の収入(家族が働いている場合)

- 死亡退職金

- 遺族年金 など

よって、残された家族に必要なお金から、財産・収入を差し引くことで、必要保障額を試算することができます。

残された家族に必要な費用と金額の目安はいくら?

葬儀費用

日本消費者協会の調査によると、によれば、通夜を含めた葬儀一式、寺院の費用などを総合すると平均で195.7万円がかかると言われています。

大黒柱が亡くなることで、葬儀のために200万円近い金額が必要ということです。

※出典:(一財)日本消費者協会「第11回葬儀についてのアンケート調査報告書」(2017年)

ただし、最近ではコンパクトな家族葬や霊園より安価な「納骨堂」といった埋葬形式もあります。

自身の埋葬方法・葬儀方法によってかかるお金は大きく変わるでしょう。

関連記事:葬儀保険とは?掛け捨てでシンプルに備えるメリットと注意点

子どもの教育費

子どもの教育費は、家計のうち非常に大きな割合を占めるため、必ず加味する必要があります。

文部科学省の調査によれば、幼稚園から高校まで私立に通った場合は1,800万円以上、全て公立だとしても約500万円のお金がかかります。

子どもが複数いれば、その分だけお金がかかります。子どもが小さい場合は、どの進路に進んでも良いような保障金額を設定しましょう。

住居費用

持ち家の人が住宅ローンを支払っている場合、団体信用生命保険に加入していれば契約者の死亡によってローンの支払いは免除されます。

住居費の分を差し引いて保障額を計算すると合理的です。

ただし、賃貸の場合は引き続き家賃を支払っていく必要があります。万が一の場合に実家に戻ることが難しい場合は「今の賃貸に住み続ける前提」で保障額を計算しましょう。

関連記事:生命保険(死亡保険)の必要保障額(死亡保障額)を自分で簡単に計算する方法

残された家族が受け取れる遺族年金とは?

亡くなった人に生計を維持されていた人は、下記の年金を受け取ることができます。

- 遺族基礎年金

- 遺族厚生年金

遺族基礎年金

遺族基礎年金とは、老齢基礎年金の受給資格期間が25年以上あった人の遺族が受け取れる年金のことを指します。

国民年金に加入中に亡くなった場合は、加入期間のうち保険料納付済み期間が2/3以上あることが必要になります。

また、令和8年3月31日までに死亡の年齢が65歳未満の場合、死亡の前々月までの1年間で滞納が無ければ支給されます。

遺族基礎年金は、死亡した人によって生計を維持されていた「子のある配偶者」「子」のいずれかが受け取ることができます。

ただし、子には以下の条件があります。

- 18歳到達年度の末日(3月31日)を経過していない

- または20歳未満で障害年金の障害等級1級また2級の子である

支給金額は「781,700円+子の加算額」です。条件に当てはまる子がいれば第一子・第二子で各224,900円、第三子以降は各75,000円が加算されます。

関連記事:遺族年金とは?いくらもらえる?遺族年金計算方法や受給条件について解説

遺族厚生年金

亡くなった人がサラリーマンや公務員の場合は、遺族基礎年金に加えて遺族厚生年金を受け取ることが可能です。

遺族厚生年金の支給額は、基本的に老齢厚生年金の約4分の3の金額です。

亡くなった人が受け取った給与や賞与をもとに計算される「平均標準報酬額」などによって決まるため、亡くなる前の給与金額が高い方のほうが、遺族厚生年金の支給額は高くなります。

また、一定の条件を満たす夫の死亡時に40歳以上65際未満の子どものいない妻が「子どもが18歳到達年度の末日(3月31日)に達したなどの理由で遺族基礎年金を受給できない」場合は、40~65歳までのあいだに「中高齢寡婦加算」が追加されます。

支給される金額は、年間585,100円です。

定期保険のメリット・デメリット

定期保険のメリットとデメリットをまとめると、下記のようになります。

定期保険のメリット

- 少ない保険料で大きな額の死亡保障を用意することができる

- 全期型・歳満了は総払込保険料額が更新型より少なくなることが多い

- 更新型・年満了は契約当初は全期型に比べて保険料が安い

- 相続税対策として利用することができる

- 生命保険料控除を利用して所得税・住民税の節税ができる

定期保険のデメリット

- 保障期間内の死亡でなければ満期になっても保険金が支払われない

- 全期型・歳満了は契約当初は全期型に比べて保険料が高い

- 全期型・歳満了は契約が自動更新されない

- 更新型・年満了は総払込保険料額が最終的に全期型に比べ多くなることがある

- 収入保障保険は満期が近くなると死亡保障額は小さくなる

まとめ

定期保険は、残された家族に必要な保障を無理のない保険料で確保できることが大きなメリットです。

一方で、保障期間を過ぎると保険金が受け取れない点や、更新型では保険料が上がる点など注意も必要です。

ご自身のライフステージや家計状況に合わせて必要保障額を試算し、複数の種類から最適な保険を選ぶことが大切です。定期保険の仕組みを理解し、将来の安心をしっかり備えていきましょう。

さらに、定期保険についてより詳しく知りたい場合は、【しっかり保険、ちゃんと節約。】定期保険とは?メリット・デメリットや必要性をわかりやすく解説も参考になります。

.jpg?w=300&h=300)

.png?w=300&h=300)

.jpg?w=300&h=300)

.jpg?w=300&h=300)