働けなくなったときの備え!就業不能保険の必要性とメリット・デメリットを解説

働けなくなったときの経済的リスクに備える「就業不能保険」。

この記事では、その必要性やメリット・デメリットをわかりやすく解説します。公的制度との違いや加入前の注意点もチェックして、自分に合った保険選びをしましょう

この記事のポイント

- 就業不能保険は、公的制度だけでは不足する「働けなくなったときの生活費」を補う手段であり、特に収入減が直結する世帯には重要な備えである。

- 保険会社によって保障範囲・免責期間・精神疾患への対応が異なり、保障の適用条件を事前に詳細に確認する必要がある。

- 傷病手当金や障害年金などの公的支援とあわせ、自身の貯蓄状況や家計支出をふまえたうえで、就業不能保険の必要性を見極めることが重要である。

就業不能保険とは?

(1)就業不能保険とは「働けないリスクに備える保険」

就業不能保険は、病気やケガなどで働けなくなった際に一定の条件を満たすと、契約時に設定した給付金を毎月受け取ることができる保険です。

一家の大黒柱が働けなくなると、医療保険などだけでは生活費をまかなうことは難しく、生活が破綻してしまうリスクがあります。

公的年金や雇用保険の給付金制度などを活用すればある程度カバーできるものの、休業前の収入を維持することは難しいのが現状です。

このように、公的扶助などで足りない部分をカバーするために、就業不能保険に加入する方が増加しています。

何のため? | 病気やケガで働けなくなり収入が減少するリスクのために |

|---|---|

いくら必要? | 社会保険では準備しきれない部分の医療費と収入減による生活費の工面に |

期間は? | 公的制度と生活費から必要な金額を計算して |

誰が使う? | 自分と家族のために |

受取方法は? | 一定の金額を毎月給与のように受け取ることができる保険 |

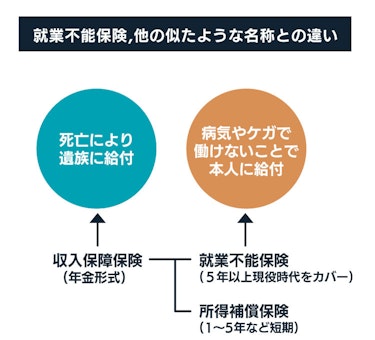

(2)収入保障保険との違い

収入保障保険は「死亡保険」であるため、被保険者のためではなく残される家族のための収入保障となります。

収入保障保険の特徴は、死亡保険金を一括受取ではなく、遺された家族が生活費として使いやすいように年金形式で受け取る点です。

関連記事:病気やけがで働けない時の支えになる「就業不能保険」と「収入保障保険」の違いについてわかりやすく解説

(3)所得補償保険との違い

就業不能保険と似た性質の保険商品に、損害保険会社の扱う所得補償保険があります。所得補償保険も「病気やケガで働けないリスクに備える保険」です。

生命保険会社と損害保険会社の扱う保障の違いを一言でいうと、以下のとおりです。

損害保険(そんがいほけん)とは

発生した損害額を補償する保険。

生命保険(せいめいほけん)とは

人の生死に対して一定額を支払う保険。

損害保険は”事故を起こしたらいくら”ではなく、”事故で発生した実損額を支払う”という「実損払方式」が中心なので、生命保険とは保険金額の設定方法などが異なります。

また保障期間ではなく「補償期間」といって、就業不能保険と比べて短期(1〜5年)となります。

関連記事:就業不能保険と所得補償保険の違いと選び方

(4)どんな時に保険がおりる?

就労不能保険の保険金が受け取れる条件は、以下によって異なります。

- 就業不能の状態

- 就業不能の原因

- 免責期間

- 保険会社 など

「就業不能の状態」については、下記要件をベースに各保険会社が個別の要件をプラスしているケースが多いようです。

一般的な就業不能の状態

- 病気やケガの治療を目的として、日本国内の病院または診療所において入院している状態

- 病気やケガにより、医師の指示を受けて、日本国内の自宅等で、軽い家事および必要最小限の外出を除き、治療に専念している状態

上記の「入院」や「在宅療養」は日本国内に限定されており、また「在宅療養」は医師の指示によるものに限られます。

また、保険会社によっては入院や在宅療養以外にも、公的年金の「障害等級1級または2級」に該当する場合も就業不能として保険金支払いの対象となるものや、全疾病型・3疾病型(がん・心筋梗塞・脳卒中のみを保障)・がん保障型など、就業不能の原因によって3つのタイプの保険を準備しているケースもあります。

「就業不能の原因」について、精神疾患を原因とするものを対象とするかどうかで、各保険会社の対応は分かれます。

精神疾患を原因とする就労不能は支給対象外とする場合や、支払い回数を通算18回(18ヶ月分)に限定する場合もあります。

また、就業不能保険には保険金の支払対象外期間である「免責期間」があります。

免責期間(めんせききかん)とは

保険の契約後、保険金や給付金の支払い対象となることが起きても、例外的に給付金が支払われない期間のこと。

就業不能になった後の一定期間を支払対象外とするもので多くの場合、免責期間を60日・180日で設定、または選択できるようになっています。

就労不能保険を選択する際、「就業不能の原因」や「免責期間」などは重要なチェックポイントとなりますので、しっかりと確認しましょう。

(5)保険料はいくら?

保険料については、加入者の年齢や保険会社・保障の範囲などによって様々ですが、30代の男性でだいたい月2,000円〜4,000円程度です。

年齢や保険会社・保障範囲が同じ場合、保険料を決める主な要因は以下になります。

- 免責期間

- 保険金額

- 保険期間 など

保険料を抑えるには、免責期間を長くして保険期間を短くするのがポイントです。また保険金額については、金額を2倍にすれば保険料はほぼ2倍になります。

(6)給付金額はどれくらい?

カカクコム・インシュアランスの調査によれば、契約者の約51%が給付金月額10万円、次に多いのが15万円(約24%)となっています。

※参考:カカクコム・インシュアランス調べ(調査期間2018年6月〜2019年5月)

ただし、実際に給付金額を決定する際は、一般的な加入状況は参考材料として、就労不能保険でどれだけの保障を準備するかを基準に検討しましょう。

検討前に確認したいのが、就業不能になった場合に受けられる公的な保障です。

会社員の場合、病気やケガで仕事ができなくなったとき健康保険より「傷病手当金」を受給できます。

傷病手当金(しょうびょうてあてきん)とは

給与の約2/3で休業4日目以降、1年6ヶ月受給できる。自営業者は対象外。

また、病気やケガの初診日から1年6ヶ月経過後に所定の障害状態にある場合、公的年金制度より「障害年金」が支給されます。

自営業の人は「障害基礎年金」だけですが、会社員は「障害厚生年金」も加算されます。

会社員の人も自営の人も公的な保障を理解したうえで、不足分すべてを保険でカバーするのか、最低限の保障を準備するのかを決めましょう。

万が一の場合は保障が手厚い方が安心ですが、保険料も高くなるので保障と保険料のバランスが重要です。

関連記事:傷病手当金とは?退職後にもらえる?支給条件や計算・申請方法などを解説

(7)満期・保障期間(保険期間)はいつまで?

満期・保障期間(保険期間)は保険会社で異なるので、まずは自分がいつまで保障を必要とするか考えましょう。

具体的には、下記の期間で保障期間を設定することが考えられます。

- 定年など自分が働こうと思う年齢までの期間

- 子供が独立するまでの期間

- 住宅ローンの支払いが終わるまでの期間 など

たとえば、子供の教育資金が必要な時期に病気やケガで収入が途絶えると、子供の進学をあきらめないといけない事態も想定されます。そのようなリスクの高い時期に、就労不能保険があれば安心です。

人生の3大支出といわれる「教育資金・住宅資金・老後資金」を稼ぐために就労予定してる期間すべてを保障期間とすると、より大きな安心を得られますが、その分保険料は高くなります。

(8)何歳から何歳まで加入できる?

就業不能保険に加入できる年齢は、保険会社や満期・保障期間によって異なりますが、20歳から60歳まで加入できるケースが多いようです。

また、満期が65歳までしかない保険会社の契約可能年齢は55歳までと、保険期間を最低10年とっている保険会社が多いようです。

ただし、就業不能保険も生命保険なので、、健康状態や既往症によっては契約加入年齢の人も保険加入できないケースもあります。

関連記事:働けないリスクに備える就業不能保険と死亡のリスクに備える生命保険の違いとは?具体的にシミュレーションして比較!

就業不能保険の必要性

就業不能保険は、既に十分な資産があり働けなくなった時の収入減少に備えることができる人には不要といえるため、すべての人に必要とは言えません。

それでは、就業不能保険が必要な人は具体的にどのような人なのでしょうか。

長期間働けなくなることによる各方面への影響や、利用できる公的制度、就業不能状態になったとき実際にどれくらいの人が離職しているのかを知り、あなたにとって必要な保険か否かを判断しましょう。

(1)長期間働けなくなることによる影響

病気やケガをした場合にかかる費用はどれくらい?

生命保険文化センターの調査によると、過去5年間に入院した人の自己負担費用の平均総額は19.8万円となっており、10万円以上20万円未満と回答した人が一番多い結果となりました。

また、1日あたりの平均自己負担額は2万700円となっていますが、割合でみると1万円以上1万5,000円未満と回答した人が最も多い結果となっています。

ただし、平均額は病気やケガの程度が軽い人を含んだ金額なので、就業不能となるような大きな病気やケガをした場合の自己負担費用は、平均額より大きくなると考えられます。

たとえば、厚生労働省研究事業「がんの医療経済的な解析を踏まえた患者負担の在り方に関する研究」でがんの治療費をみると、平成24年度の自己負担額(年間)が平均92万円です。治療期間が長引けば、自己負担額はより大きくなります。

また、年齢が高くなるほど入院日数は長引く傾向にあるため、治療費が大きくなる可能性があることも覚えておきましょう。

必要な生活費やローン額は?

働けなくなった場合の主な支出は生活費とローンの返済ですが、どれくらいの費用がかかるのでしょうか?

総務省の家計調査報告(2019年平均結果の概要)によれば、2人以上の世帯の平均生活費は月に約29万円で、年代別で見ると50代が約35万円と高くなっています。

■ 世帯主年齢別の平均生活費(2人以上の世帯)

世帯主の年齢 | 平均生活費 |

|---|---|

40歳未満 | 278,468円 |

40歳以上 50歳未満 | 323,660円 |

50歳以上 60歳未満 | 348,025円 |

60歳以上 70歳未満 | 306,476円 |

70歳以上 | 249,177円 |

同じ年代でも家族構成や生活スタイルによって必要な生活費は異なりますので、就労不能保険に加入する際は自分で必要な生活費を試算することをおすすめします。

現在の生活費をベースに働けなくなった場合を想定して自分で計算するか、インターネットで無料で試算できるサイトなどを活用してみましょう。

返済が必要なローン(住宅ローンなど)は、基本的には現在と同額の返済が継続することになります。返済が困難になった場合は、融資先に相談することで毎月の返済額を減らす(=返済期間を延長する)などの救済を受けられるケースもあります。

また住宅ローンの場合、3大疾病保障特約が付加されていれば、がん・心筋梗塞・脳卒中で所定の状態に該当すればローンの返済が免除されます。ただし、

- 3大疾病になっても所定の状態に該当しない

- ケガで就労不能になった

場合はローン返済は免除されませんので、注意が必要です。

(2)就業できない場合の公的制度

就業できなくなった場合には、どのような公的制度があるのでしょうか。

会社員または自営業者の場合に受けられる公的制度は、以下のものが挙げられます。

ここからは、それぞれの制度で受け取ることができる給付金について説明します。

有給休暇

会社員の場合は有給休暇制度があるため、休業してからご自身が保有している有給休暇分は、休んでも給与を受け取ることが可能です。

勤続年数によっては、1ヶ月分程度の有給休暇を保有している方も少なくありませんので、一定の病気やケガであれば有給休暇の範囲内でカバーできる可能性もあります。

会社独自の補償制度

労働基準法等で定められている休業補償とは別に、病気療養した際に、会社から独自に休業補償などが支払われる場合があります。

この補償制度は全ての企業で導入されているわけではなく、あくまでも任意の制度です。

しかし大企業では導入されているケースがありますので、就業不能保険に加入する前に、会社で補償される条件や金額などを確認しておきましょう。

健康保険の傷病手当金

国民健康保険以外の健康保険、つまり勤め先の健康保険組合や政府管掌の健康保険に加入している方は「傷病手当金」を受け取ることが可能です。

受給金額は標準報酬日額の3分の2で、受給期間は最長で1年6ヶ月です。そして傷病手当金が支払われるのは、3日以上仕事を休んだ後の4日目からです。

傷病手当金である程度の給付があっても、

- 給与の全額ではなく3分の2程度であること

- 働けない期間が長引いても受け取れるのは最長1年6ヶ月まで

ということを考えて、対策を取っておくことが重要です。

特に、家賃や住宅ローンなどの固定費がある家庭では、給与が3分の1も減ってしまえば生活が破綻しかねません。

就業不能保険には、傷病手当金がある期間は保険の給付を薄くして、保険料を抑えるタイプの商品もあるので、それらを上手に活用するといいでしょう。

なお、自営業者が加入している国民健康保険には傷病手当金制度がないため、病気やケガになったら即座に収入に影響が出てしまうことを考えておくことが必要です。

就業不能保険でも、最初から手厚く給付されるタイプなどが自営業者向けといえます。

雇用保険の傷病手当

雇用保険の傷病手当は、ハローワークで求職の申し込みをした後に15日以上働くことができなくなった方が、賃金の日額の45%〜80%を受け取ることができます。

賃金の日額(ちんぎんのにちがく)とは

会社を辞める前6ヶ月の給与を180で割ったもの。

ただし年齢によって上限が定められており、30歳から45歳未満は7,030円です。雇用保険の傷病手当は、最長で3年まで延長が可能です。

受給期間は比較的長いですが、給付金額が低額であるため、雇用保険の傷病手当だけで生活することは困難と言えます。

労災保険の休業補償給付

雇用保険に加入している会社員の方が、会社の業務が原因でケガをしたり病気を発症した場合は、休業補償給付を受けることができます。

業務だけなく、通勤中のケガや病気も対象です。

休業補償給付は、休業した4日目以降が支給対象となり「休業補償給付」と「旧異形特別支援金」を受け取ることが可能です。

休業開始から3日目までは、会社側が給与相当額を全額支払わなければなりません。労災保険の補償は、給付基礎日額の60%と20%を休業日数分受給可能です。

労災保険は、1年6ヶ月時点で後遺障害が確認されれば傷病補償年金に切り替わり、補償が続きます。後遺障害に該当しなければ、そのまま休業補償が給付され続けます。

業務が原因でケガをしたり、病気を発症した場合の補償は、労災保険で十分受けられるといってよいでしょう。

ただし、給付基礎日額の80%が給付されますので、働いていた場合の給与相当額全額を受け取ることはできません。

国民年金や厚生年金の障害年金

病気やケガなどで後遺障害が残っていることが認定されたら、障害年金を受給することができます。

障害年金は「障害基礎年金」と「障害厚生年金」に分類され、障害基礎年金は自営業など国民年金のみに加入している方が受け取る年金です。

会社員など厚生年金に加入している方は、障害基礎年金と障害厚生年金を受給可能です。

障害基礎年金(しょうがいきそねんきん)とは

後遺障害の等級が1級もしくは2級に該当した場合に年金が支払われる。

1級に該当した場合は、年額97万5125円+子供がいる場合には、第2子まではそれぞれ22万4,500円が加算されます。子供が2人の場合は、119万9,625円です(2019年5月現在、以下同様)。

障害基礎年金だけで生活することは、ほぼ不可能でしょう。

障害厚生年金(しょうがいこうせいねんきん)とは

報酬比例の年金額に1.25をかけたものに、配偶者加給年金額を加えたものが支給される。

報酬比例の年金額(ほうしゅうひれいのねんきんがく)とは

収入や加入期間によって異なる。配偶者と子供が2人いる場合の支給金額の目安は、年間約204万円〜252万円。

障害基礎年金と障害厚生年金を合算しても、300万円強であり、家族が生活するために十分な金額とは言えませんね。

以上が、就業不能状態に陥った際に、補償を受けることができる制度です。

公的年金制度は、重度の障害状態に陥らなければ受給不可能ですし、金額も不十分なことが多いでしょう。

健康保険の傷病手当も、給与全額が保障されるわけではなく、受給期間も限られていることから、安心できる制度とは言えません。また国民健康保険に加入している方は傷病手当金制度はありませんので、休業したらすぐに収入が途絶えてしまいます。

さまざまな公的扶助制度はあるものの、それだけでは十分な補償を受けることはできませんので、就業不能保険によるカバーや、十分な貯蓄などが必要と言えますね。

(3)就業不能になる病気やケガの事例や離職率について

次に、就業不能になる可能性がある病気やケガの事例、そしてその割合をご紹介します。

保険会社によって、就業不能保険の給付対象となる病気やケガは様々です。

7大疾病に限るなどの病名を限定している保険会社もあれば、医師の指示により入院もしくは在宅療養している場合としている保険会社もあります。

ここでは、医師の指示により入院や在宅療養する可能性がある病気やケガについて解説します。

就業不能の定義とは

保険会社によって「就業不能」の定義は異なりますが、多くの場合は入院もしくは、医師の指示による自宅療養が必要です。

入院している場合は明らかですが、自宅療養の場合は「医師の指示」が必要である点に注意しなければなりません。

病気やケガなどの症状が辛いから、と自主的に休んでいる場合は給付対象にはなりません。

入院や自宅療養を指示される病気とは

厚生労働省が発表している平成29年の患者調査によると、病院等に入院した方で一番多い疾患は「精神および行動に関する病気」でした。それに次いで、

- 高血圧や心疾患などの循環器系の疾患

- がんなどの腫瘍

- ケガ

という順位になっています。

厚生労働省の統計では、精神疾患や循環器系の病気、がんなどの腫瘍によって入院することが多いことがわかりますので、これらの疾患に対応している就業不能保険に加入することが望ましいでしょう。

保険会社によっては、精神疾患による入院等の場合は給付金が支払われません。しかし統計上は精神疾患の入院患者数が多いことから、精神疾患にも対応している就業不能保険に加入したほうがよいとも言えます。

また、これらの疾患やケガで入院した患者の平均入院期間は、がんなどの腫瘍が18.4日、循環器系の疾患が41.5日、けが等での入院日数でも32.1日となっていることから、精神疾患等の入院は長期化していることがわかります。

疾患罹患後の離職率と就業不能の要因について

全国の常用労働者50人以上を雇用している企業5,904社のアンケート調査を元にした、様々な病気による離職率の統計グラフです。

この調査結果を見ると、離職率が20%を超える疾患としては、

- がん

- 脳血管疾患

- 難病

- メンタルヘルス

の4つになります。

がん患者の就労の現状について

独立行政法人国立がん研究センターがん対策情報センターの調べによると、がんの患者数は年々増加しています。

2008年に診断年全罹患者数は800,014人で、20歳から64歳までの罹患患者数は259,304人と全体の32.4%を占め、3人に1人は就労可能年齢でがんに罹患していることがわかりました。

がんの治療にはたくさんのお金がかかりますので、治療費をまかなうためにも治療を続けながら働く必要が出てきます。

がんの治療をしながら働いている人・仕事を持ちながら通院している人は約32万5,000人にものぼり、一昔前までの「がんは長期入院して治療する」というイメージから「働きながら治療する」段階に入ってきていることがわかります。

がんの治療をしながら働いている人と仕事を持ちながら通院している人 | |

|---|---|

男性 | 約14万4,000人 |

女性 | 約18万1,000人 |

合計:約32万5,000人 | |

実際に、がん医療(放射線療法・化学療法・手術療法)の進歩は目覚ましいものがあります。

生存率は1993年から1996年までが53.2%だったのに対して、2003年から2005年にかけては58.6%※2と上がってきています。

また、内閣府が平成25年1月に行ったがん対策に関する世論調査では、68.8%が

がんの治療や検査のために2週間に一度程度病院に通う必要がある場合、働きつづけられる環境だと思うか

という質問に「そうとは思えない」と答えています。

まだまだ、がん患者にとって当たり前のように普通に働き続けることができる世の中になるまで、時間がかかります。

がんの治療をしながら働き続けることが困難になってしまったときのために、やはりがん保険の加入も早めに検討しておくべきでしょう。

就業不能保険のメリット・デメリット

就業不能保険に加入すると、収入が保障されることから安心は得られるものの、デメリットも存在するため慎重に検討しましょう。

(1)就業不能保険のメリット

- 将来、働けなくなった場合の経済的な不安を払拭できる

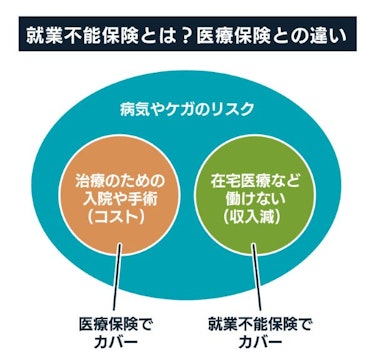

- 医療保険ではカバーできない自宅療養などについても支払い対象になる

- 障害年金など公的制度の足りない部分もカバー可能

就業不能保険の最大のメリットは、加入しておけば病気やケガなどで働けなくなった際の生活費の心配から解放される点です。

また就業不能保険は、医療保険や公的年金制度でカバーできない生活費が支払われる保険です。

医療保険とセットで加入しておけば治療費と生活費をカバーできますので、万が一の際も生活レベルを大きく落とすことなく暮らしていけるでしょう。

以下のような人は、就業不能保険に加入しておくと安心できると言えます。

- 小さな子どもがいる世帯

- 住宅ローンの支払いがある世帯

- 貯金が苦手な人

- 将来に備えるための資金を貯めるには時間がかかる人

また、医療保険は一般的に「入院や通院」などが医師によって指示された場合のみ支払い対象となるため、入院や通院を指示されず自宅療養の場合は給付の対象外となります。

ところが、就業不能保険は、医師から自宅安静等を命じられた場合も支払い対象となる保険会社も存在します。

これまでの保険でカバーできなかった部分も保障されるのも、就業不能保険の大きなメリットとも言えます。

(2)就業不能保険のデメリット

- 免責期間が設けられている

- 就業不能の支払いの条件が各社様々で厳しい場合もある

就業不能保険は、給付金の支払いを受けられる条件が限られています。

医師による入院や自宅安静の指示が出た場合に給付金が支払われるタイプの保険であれば、保障期間中に給付金が支払われる可能性は高いですが、

- 保障対象の疾病が限定されている場合

- 入院日数が指定されている場合

は、給付金が支払われることなく保障期間が終わってしまう可能性があります。

まとめ

就業不能保険は、病気やケガで長期間働けなくなったときに、生活費を保障する心強い保険です。

公的制度や他の保険ではカバーしきれない部分を補える一方で、加入条件や給付条件には注意が必要です。将来のリスクに備えるためにも、自分や家族にとって本当に必要かどうかをしっかりと見極めましょう。

さらに、収入保障保険と就業不能保険の違いについて知りたい場合は、【しっかり保険、ちゃんと節約。】収入保障保険と就業不能保険の違いは?どっちが必要かメリット・デメリットを解説, 就業不能保険はいらない?メリットやデメリット、必要性を解説しますも参考になります。

.jpg?w=300&h=300)

.jpg?w=300&h=300)

.jpg?w=300&h=300)

.jpg?w=300&h=300)

.png?w=300&h=300)

.jpg?w=300&h=300)

.jpg?w=300&h=300)