収入保障保険の必要性・加入のメリット、デメリット

この記事では、収入保障保険の必要性について解説していきます。収入保障保険の種類や保険料の相場、加入のメリット・デメリットについても触れていきますので、保険選びの際にぜひ参考にしてみてください。

1. 収入保障保険とは?

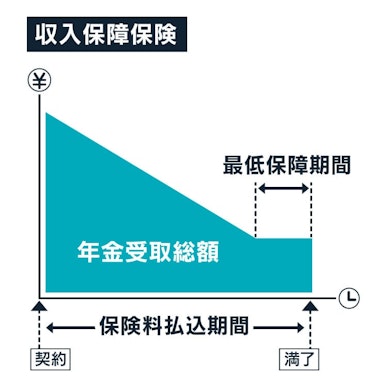

収入保障保険とは、保障期間内に被保険者が亡くなった時に死亡保険金を毎月の給与のように受け取れる保険です。保障期間内に被保険者が亡くなった時点から残りの期間にかけて毎月給付金を受け取ることができるため、生存している期間が長い分、遺族が受け取れる保険金の受取総額は減っていきます。

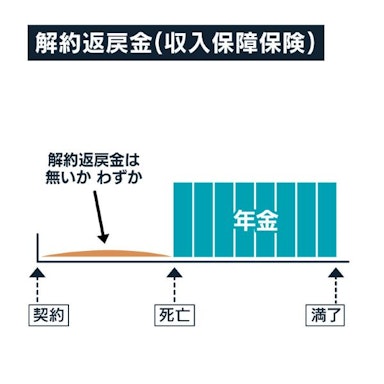

定期保険の仲間であることから、貯蓄性はなく、保険料も掛け捨てになります。

ただし、定期保険は契約を更新する必要性があるのに対し、収入保障保険は更新がないため、契約者が「35歳から55歳まで」など最初に決めた保険期間が完了した際に契約は終了します。

収入保障保険のチェックポイントを見て情報を整理しながら、あなたにとって収入保障保険が必要であるかどうかを考えていきましょう。

何のため? | 家族の生活資金のため |

|---|---|

いくら必要? | 毎月の生活費からいくら必要になるのか考え設定する |

期間は? | 家族にとって必要な期間(15年、20年などで設定) |

誰が使う? |

|

受取方法は? | 自分(被保険者)の万一時に:年金形式で受け取りたい |

関連記事:死亡保険金を分割して受け取る「収入保障保険」の3つの特徴について徹底解説!「収入保障特約」との違いは?

2. 収入保障保険の必要性

収入保障保険は、すべての人に必要というわけではありません。

どのような人に必要か、また収入保障保険が不要な人とはどのような方なのかを見ていきましょう。

(1)収入保障保険が必要な人

まず、収入保障保険が必要な人とは以下にあてはまる人が考えられます。

- 子どもがまだ小さい家庭

- 片働きの家庭

- 自営業・フリーランスの人

これらについて詳しく見ていきましょう。

子どもがまだ小さい家庭

収入保障保険が向いているのは「家族にお金を遺してあげたい人」です。子どもがいるご家庭であれば、収入保障保険は向いているといえます。

なかでも、収入保障保険が真価を発揮するのは「子どもがまだ小さく、当面の間は今後の生活環境に変化が起こらない」というケースです。

すでに子どもが高校生・大学生くらいまで成長している場合であれば、必ずしも収入保障保険である必要はありません。学費の大部分を払い終えているほか、万が一のことがあっても子どもが自立して生きていくことができるためです。

子どもがまだ小さいケースでは独立までに時間がかかるため、両親の片方に万が一があった時には今後の生活費に不安が残ります。

子どもが小さい家庭は両親の年齢も若く、年収が相対的にみて低くなる一方で、子どもが小さい時は何かとお金がかかるでしょう。貯金がしにくい時期に万が一のことがあると、遺された家族への経済的なダメージも深刻です。

収入保障保険であれば、年金形式で保険金を毎月受け取ることができます。毎月の生活費にプラスαの保険金が毎月入ることで、日々の生活を安定させることが可能です。

片働きの家庭

片方の配偶者のみが働く「片働き」世帯の場合、働いている方に万が一があった場合に収入が途絶えてしまいます。

残された家族の収入は遺族年金のみ、というケースもあるかもしれません。残された配偶者が新しい仕事を見つけるにしても、軌道に乗るまでは相当の時間がかかります。

そのような事態を避けるためにも、片働きの家庭は収入保障保険を検討する価値があります。

毎月のお給料のように保険金が受け取れる収入保障保険を、生活費として利用することが可能です。

一方で「共働きの家庭」の場合は直ちに生活に困窮する可能性は低いため、片働きよりは収入保障保険の必要性は低いです。

とはいえ、稼ぎが同等の場合であっても収入が半分になってしまうのは家計には痛手になります。その場合は保障金額は少なくても良いとしても、収入を底上げするという意味で収入保障保険の加入を検討する価値はあるでしょう。

自営業・フリーランスの人

自営業やフリーランスの場合は国民健康保険と国民年金に加入することになり、会社員と比べると公的医療保険・公的年金保険が手薄です。

自営業者に万が一があった際の保障の基本となるのは遺族基礎年金ですが、残された家族に支給される金額が、遺族厚生年金より少なくなります。

年金があてにできないため、配偶者に働き口がない場合は短期間のうちに生活が苦しくなることが予想されます。

フリーランスが亡くなった時のリスクヘッジとして、収入保障保険の必要性は高いと言えるのです。

関連記事:個人年金保険の基礎知識

(2)収入保障保険が不要な人

収入保障保険が必要な人とは逆に、不要な人とはどのような人なのでしょうか。

以下にあてはまる人が考えられます。

- 万一の際の準備が出来ている人

- 公的制度等で手厚い保障が受けられる人

- 独身者

- 子どもがいない共働き家庭の人

これらについて詳しく見ていきましょう。

万一の際の準備が出来ている人

すでに貯蓄が十分にできている人、万が一の際の備えが完璧にできている人については、収入保障保険の必要性は低いです。

収入保障保険は終身保険のように生涯の保障を行えるものではなく、若いうちに亡くなった場合の生活費をカバーするための性質が強い商品です。

万が一の際、年金を受け取り始めるまでの生活費に困らないのであればメリットは多くありません。

手元にあるお金を有効活用したいのであれば、終身保険のほうがおすすめです。保障が一生涯続くほか、将来解約することで解約返戻金を受け取ることもできます。

生命保険の非課税枠が適用されることで、多額の貯蓄を相続する際の相続税対策としても活用が可能です。

公的制度等で手厚い保障が受けられる人

会社員・公務員の場合は、

- 遺族厚生年金

- 遺族基礎年金

の両方を受け取れるため、万が一の際の医療・年金の保障は手厚くなります。

特に遺族厚生年金は加入者の収入と加入期間によって受取金額に大きな差が出るため、生活費の全額をカバーするには至らなくても、必要保障額が少なくて済む可能性は考えられます。

独身者

収入保障保険は、万が一の際に残された家族の生活費をカバーするための保険です。配偶者や子どもがいない場合、必要性は低いといえます。

ただし、独身であれば保険の備えが絶対に必要ではないということではありません。ご自身の死後の葬儀費用や身の回りの処分費用、場合によっては墓地の購入費用などが発生するため、最低限の保障は必要です。

費用の内訳 | 平均費用 |

|---|---|

葬儀一式にかかる費用 | 約121.4万円 |

寺院費用 | 約47.3万円 |

飲食接待費 | 約30.6万円 |

※出典:一般社団法人日本消費者協会「第11回『葬儀についてのアンケート調査』2017年」

上記の調査結果によると、葬儀一式にかかる平均費用は合計195.7万円で、独身とはいえ1人が亡くなると200万円程度の金額が必要になることを示しています。

また、墓石の購入が必要な場合はさらにお金が必要です。一般的に墓地・墓石の購入費用は300万円と言われていることから、平均すると約500万円が必要な計算です。

収入保障保険は、一時金としての受け取りは定期保険と比べると不利になるケースがあります。

独身の方が掛け捨てで保険を組む場合は、定期保険がおすすめです。そのほかにも自分が困らないような保険、つまり医療保険や就業不能保険などは独身であっても必要です。

関連記事:定期保険の基礎知識

子どもがいない共働き家庭の人

子どもがいない共働きの家庭では、収入保障保険は必要ないケースが多いです。理由としては、2人とも自立して安定的な生活を送るための収入基盤があることが挙げられます。

子どもの生活費や養育費を気にしなくてもいいことも重なり、金銭的に困ることは少ないでしょう。

ただし、パートナー間であまりに収入格差があることで稼ぎ頭の収入に依存しているような場合は、必ずしも不要とは言い切れなくなります。

自分の収入で足りていない分を補うという意味において、収入保障保険を検討する必要性が高まります。

3. 収入保障保険のメリット・デメリット

(1)収入保障保険のメリット

- 収入保障保険は定期保険より少ない保険料で、無駄のない合理的な形で死亡保障を用意することができる

- 保障期間(保険期間)の経過とともに死亡保障額が減額される

- 死亡保険金を年金形式で受け取るため計画的に資金の利用ができる

- 一括受取を選択することもできる

- リスク細分型もあるので、健康な人にはより割安な保険を選ぶこともできる

- 生命保険料控除を利用して所得税・住民税の節税ができる

関連記事:生命保険料控除でいくら戻る?還付金額の計算方法【会社員・個人事業主・パート】

(2)収入保障保険のデメリット

- 収入保障保険は保障期間内の死亡でなければ満期になっても保険金が支払われない

- 収入保障保険は逓減定期保険の一種であるため満期が近くなると受け取ることができる死亡保障額は小さくなる

- 計画的な資金の利用には向いているが、まとまった資金が必要な場合は対応しにくい

- 年金受取の場合、被保険者死亡時に初年度は相続税の対象となり、2年目からは雑所得として課税対象となる

.jpg?w=300&h=300)

.jpg?w=300&h=300)