20~50代の生命保険料の相場・死亡保険金の平均は?毎月いくら払ってる?

生命保険料の相場や死亡保険金の平均額はご存じでしょうか?

「みんな毎月いくら払っているの?」という疑問に対し、この記事では20代~50代の年代別・ライフステージ別の最新データを徹底解説します。

独身・既婚・子育て世帯ごとの必要保障額の目安や、保険料を節約しながら十分な保障を確保する賢い選び方も紹介します。

この記事のポイント

- 生命保険料の相場は世帯平均で月2.5〜3万円程度だが、年代やライフステージ(独身・既婚)によって必要保障額と適正な負担額は大きく異なるものである。

- 一般的な平均額を参考にするだけでなく、自身の家族構成や将来の支出(教育費・住居費)に基づいた「必要保障額」を正しく算出することが重要。

- 子育て期など高額な保障が必要な時期には、終身保険よりも保険料が割安な「定期保険」や「収入保障保険」を活用することで、家計負担を効果的に抑えられる。

生命保険の全体的な相場はいくら?

日本は、生命保険に加入している方が比較的多いと言われています。

では一般的に、皆さんはどのくらいの保険料を支払っているのでしょうか。

生命保険の保険料の相場

多くの場合、一世帯あたり年間30~40万円(月額2.5~3万円)の保険料を支払っていることがわかります。

しかし、夫婦共にフルタイムで働いている場合には金額が上がっています。収入によって、支払う保険料に幅があることがわかりますね。

生命保険の死亡保険金額(死亡保障額)の相場

次に、男女別に死亡保険金額(死亡保障額)の相場を見ていきましょう。年齢別による『夫の死亡保険金額』の相場です。

夫の普通死亡保険金額

年代や家族構成によって多少差はあるものの、50歳代までは2,000万円近くの保障を準備している男性が多いことがわかります。

また60歳代でも、共働き世帯では現役世代と変わらない保障を準備している方が多いですね。

では夫に対して、妻の死亡保険金額の相場はいくらでしょうか?

妻の普通死亡保険金額

女性の場合は年齢に関わらず、500~1,000万円ほどの死亡保険金を準備している方が多いことがわかります。

また、共働き(配偶者はフルタイム)の世帯は、配偶者の死亡保障は1,000万円超となっています。

【年代別】生命保険料と死亡保険金額(死亡保障額)の相場

生命保険の死亡保険金額(死亡保障額)や保険料の相場は、年代別で見るとどういった傾向があるのでしょうか?

20代〜30代の普通死亡保険金額(死亡保障額)の相場

以下は、20代と30代それぞれの世帯主が加入する普通死亡保険金額の相場についてのデータです。

年代 | 死亡保険金額 |

|---|---|

29歳以下 | 1,440.3万円 |

30~34歳 | 1,793.3万円 |

35~39歳 | 1,944.8万円 |

このように、20代では約1,400万円、30代では約1,600万円前後の死亡保険金額(死亡保障額)の保険に加入している人が多いことがわかります。

なお、全世帯の世帯主の普通死亡保険金額(死亡保障額)の平均は1,386.1万円です。平成18年の3,344万円から年々減少傾向にあります。

20代〜30代は毎月いくら払ってる?生命保険料の相場

そして次は20代・30代の世帯主が支払っている、生命保険の年間保険料についてのデータです。

年代 | 年間支払保険料 |

|---|---|

29歳以下 | 214,938円 |

30~34歳 | 262,432円 |

35~39歳 | 382,364円 |

月額にすると、

- 20代は約1.8万円

- 30代前半では約2.2万円

- 30代後半では約3.2万円

の保険料を毎月支払っていることがわかります。

生命保険の死亡保険金額(死亡保障額)や保険料の相場は、20代よりも30代のほうが高くなる傾向にあります。

関連記事:30代におすすめの各種保険の選び方・入り方【男女別】

40代〜50代の死亡保険金額(死亡保障額)の相場

次に、40代と50代それぞれの世帯主が加入する、生命保険の死亡保険金額(死亡保障額)の相場について見ていきましょう。

年代 | 死亡保険金額 |

|---|---|

40〜44歳 | 1,964.2万円 |

45~49歳 | 2,040.5万円 |

50~54歳 | 1,649.6万円 |

55〜59歳 | 1,545.5万円 |

このように40代を超えると死亡保険金額(死亡保障額)の平均は3,000万円を超え、50代前半がピークとなります。

しかし50代後半に差しかかると死亡保険金額は減少し、20代・30代とほぼ同じくらいになることが伺えます。

40代〜50代の生命保険料の相場と平均月額

では、40代〜50代の方が払っている保険料の相場はどのくらいでしょうか?

以下は、40代・50代の世帯主が支払っている年間保険料についてのデータです。

年代 | 年間支払保険料 |

|---|---|

40〜44歳 | 347,800円 |

45~49歳 | 375,000円 |

50~54歳 | 432,300円 |

55〜59歳 | 435,900円 |

月額にすると、

- 40代前半では約2.9万円

- 40代後半では約3.1万円

- 50代前半では約3.6万円

- 50代後半では約3.6万円

の保険料を毎月支払っていることがわかります。

40代・50代になると扶養家族が増えることで保障ニーズが高くなり、必要死亡保障額が増えるにつれて、生命保険の保険料も上昇傾向にあります。

保険料のピークは50代で、年間43万4100円(月額約3.6万円)です。

関連記事:40代・女性が入る平均的な医療保険とは?おすすめの選び方も紹介

【年収別】生命保険料と死亡保険金額(死亡保障額)の相場

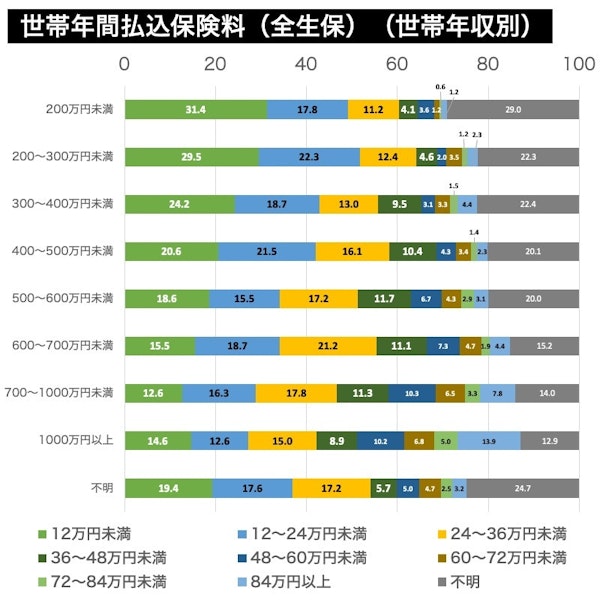

年収によって死亡保険金額(死亡保障額)は変わるのでしょうか。下の図は『世帯年収別に見た年間払込保険料』です。

世帯年収200万円未満の場合には年間12万円未満(月額1万円未満)の割合が多く、年収が増えるにつれその割合は減少します。

一方で年収が増えると、年間84万円以上(月額7万円以上)の割合が増えていきます。世帯年収に比例して負担する保険料が高くなることがわかります。

「年収に対しどのくらい保険料に充てているか」という数値も生命保険文化センターより出ています。以下がその比率です。

世帯年間払込保険料対世帯年収比率

全生保 | 民保 | |

|---|---|---|

2021(令和3)年 | 6.7% | 6.4% |

2018(平成30)年 | 7.2% | 6.7% |

2015(平成27)年 | 7.4% | 7.0% |

2012(平成24)年 | 8.0% | 6.9% |

2009(平成21)年 | 8.7% | 7.1% |

年々減少傾向にありますが、年収に対し払込保険料は平均して6.7%の割合となっています。

年収によって保険料に違いはあるものの、7.2%という割合は一つの目安になるかもしれません。

生命保険料と必要な死亡保険金額が変わるライフイベントとは?

ライフイベントという言葉をご存知でしょうか。

ライフイベントとは

人生の中で起こる大きな出来事のこと。

人それぞれ何をライフイベントとするかは異なりますが、代表的なものは

- 結婚、子育て

- 住宅購入

- 転職や独立

- 親の介護、相続

などが挙げられます。ライフイベントには様々あり、予期しないことも起こります。

また、ライフイベントは人生を左右し多額の出費を伴うことが多いため、生命保険(死亡保険)を検討するにあたり、事前にイメージしておくことは非常に重要です。

もし世帯主が病気で働けなくなったり、残念ながら亡くなってしまった場合には、ライフイベントにかかるお金はどうしたらいいでしょうか。

たとえば子育ては途中で中断できませんし、購入した住宅は返品できません。

万が一の際にお金に困らないよう、生命保険(死亡保険)という形で事前に備えておくことで、ライフイベントを安心して迎えることができます。

【ライフステージ別】生命保険料と死亡保険金額(死亡保障額)の相場

それではライフステージ別に、生命保険の死亡保険金額(死亡保障額)と保険料の相場について見ていきたいと思います。

独身時代

生命保険文化センターの調査によると、独身時代の生命保険の死亡保険金額の相場は以下のとおりです。

性別 | 死亡保険金額 |

|---|---|

男性 | 962万円 |

女性 | 645万円 |

独身の場合、配偶者や子どもがいないので、高額な死亡保障が必要ないことから、同じ年代でも既婚者と比べて死亡保険金額(死亡保障額)が低いことがわかります。

保険料も各年代でも高い死亡保障額が不要なことから、世帯主全体と比較すると相場より低くなっています。

結婚・子ども誕生後

結婚後、家族が増えるとともに必要になる生命保険の死亡保険金額(死亡保障額)も増えていきます。

死亡保険金額が増えればそれに比例して保険料も高くなります。

以下は、をもとに、ライフステージ別の既婚者の死亡保険金額(死亡保障額)の相場をまとめたものです。

ライフステージ | 男性 | 女性 |

|---|---|---|

既婚子どもなし | 982万円 | 694万円 |

既婚末子未就学児 | 2,078万円 | 966万円 |

既婚末子小学生 | 2,471万円 | 743万円 |

既婚末子中学高校生 | 2,001万円 | 829万円 |

既婚末子大学短大大学院 | 1,934万円 | 628万円 |

既婚子ども卒業(未婚) | 1,297万円 | 535万円 |

既婚・子どもすべて卒業(既婚) | 714万円 | 475万円 |

結婚、特に子どもができると必要となる死亡保障額が増えます。同様に男性の死亡保険金額も多くなっていることがわかります。

また既婚者が支払う保険料についても、高い死亡保障が必要となることから、世帯主全体の平均よりも高い相場となります。

高い死亡保険金額を確保するためには、掛け捨てで保険料の安い「定期保険」や「収入保障保険」の利用などを検討することが効果的です。

関連記事:子どもの医療保険はいつから入るべき?加入率・メリットから見る必要性について

いくらが妥当?自分に合った死亡保険金額・生命保険料の決め方

ここまで生命保険の死亡保険金額(死亡保障額)と保険料の相場について見てきましたが、これらは年代やライフステージ別で異なることがわかりました。

ただしこれはあくまでも結果論であって、各個人によって必要な死亡保険金額も、支払い続けられる保険料も異なることを忘れてはいけません。

では、実際いくらが妥当なのでしょうか?

実際に検討する際には、死亡保険金額(死亡保障額)が相場や平均に近いかではなく、自分の環境や経済状況に合っているかが重要です。

大切なのは必要保障額をしっかりと計算すること

生命保険(死亡保険)の死亡保険金額を決めるとき、相場や平均額を知ることで、どのような決断をすればいいのかイメージを掴むことができます。

しかし先ほどもお伝えした通り、具体的な必要保障額はそれぞれの環境や経済状況によって異なります。

大切なのは、自分に必要な保障額がいくらか把握し、それに合った保険を選ぶことです。

- 自分自身が万が一死亡したとき、残された家族が生活するのに必要な資金はいくらか

- 準備されている預貯金などの資金はいくらあるか

- 万が一のときに受け取れる遺族年金はいくらあるか

これらを試算し、生命保険で補いたい死亡保険金額を算出します。

本当に必要な死亡保険金を確保し、大きすぎる保障の場合で無駄な保険料を支払わないためにも重要な手順です。

相場や平均はあくまでも目安!自分に合った保障内容と保険料を見つけよう

生命保険(死亡保険)の加入を検討するとき、死亡保障額や保険料の相場にとらわれすぎてはいけません。

これらはあくまでも目安であり、死亡保障額を決める条件や本当に必要な死亡保障額は、人によって異なります。

- 家族の人数

- 毎月の収入や支出の額

- 賃貸か持家か

- マイカーの買い替えのタイミング

- こどもの希望進路

- 引っ越し予定の有無

- 転職や退職予定の有無

- 配偶者の仕事の有無

これらをもとに必要な死亡保障を計算し、その金額と必要な時期や期間に見合った保険を選びましょう。

なお、高い死亡保障が必要なときに、貯蓄性が高く保険料も高い終身保険などをメインに、加入を検討するのは注意が必要です。

予算をあっという間に超えてしまい、必要な死亡保障を確保することができなくなる可能性があります。

効果的に死亡保障を確保するためには、掛け捨てで保険料を抑えることができる「定期保険」や「収入保障保険」を上手に利用しましょう。

保険金受取人を誰にするかも大切なポイント

せっかく準備した生命保険(死亡保険)でも、保険金受取人を誰にするかによって税金も変わります。

実際に受け取ることができる金額に差が生じますので、注意が必要です。

契約者(保険料負担者) | 被保険者 | 保険金受取人 | 税金 |

|---|---|---|---|

本人 | 本人 | 妻 | 相続税 |

本人 | 本人 | 子 | 相続税 |

本人 | 配偶者 | 子 | 贈与税 |

本人 | 子 | 配偶者 | 贈与税 |

本人 | 配偶者 | 本人 | 所得税 |

本人 | 子 | 本人 | 所得税 |

生命保険の受け取りにかかる税金は、誰を契約者・被保険者・受取人にするかによって、相続税・贈与税・所得税と異なります。

税金を多く支払えばそれだけ受け取れる保険金の額が減りますので、誰をどの位置にするかは大切なポイントとなります。

国税庁のNo.1750 死亡保険金を受け取ったときにも記載されているように、一番税率が高いものは贈与税、一番税率が低いのは相続税です。

相続税には「受取人一人当たり500万円の非課税枠や基礎控除3,000万円 +(600万円 × 法定相続人数)」の非課税枠があります。

生命保険を契約する際には、保険金受取人にかかる税金が相続税になるように、「契約者=被保険者」そして「受取人は法定相続人である配偶者(または子)」の形態契約になるようにすることをおすすめします。

20代が死亡保険金額(死亡保障額)と生命保険料を算出するケース

20代の場合、結婚前の独身の方や、結婚していてもまだ子供がいないことも多く、バリバリ働いている方もいるでしょう。

まだ死亡保険のイメージがないかもしれません。

死亡保険を選ぶ時には必要保障額という大切な考え方があります。

必要保障額とは

見込まれる支出の額から、見込まれる収入を引いた額のこと。

必要保障額の求め方 | 支出見込額ー収入見込額 |

|---|---|

支出見込額 | 教育費・住居費・家族の生活費・その他(葬儀の費用等) |

収入見込額 | 遺族年金・死亡退職金・預貯金・その他(妻のパート収入等) |

支出見込額は具体的には子供にかかる教育費、住居費、家族の生活費、その他(葬儀の費用)を含みます。

また収入見込額は遺族年金などの年金、勤め先企業から保障される死亡退職金、預貯金、その他(妻のパート収入)が挙げられます。

まずは、現在の収入が何にどれだけ使われているか確認してみましょう。

そして収入が止まったと仮定して以下の項目を整理すると、準備すべき必要保障額が見えてきます。

- 将来にわたって生じる支出

- 別の収入源となるもの

このように、若い世代であれば保障はいらないというわけではありません。

収入がありそれによって支えているものがあれば、収入が途絶えることで困ることが出てきます。

そのため遺族年金などでは賄いきれない部分(=必要補償額)について死亡保険が必要になるのです。

死亡保険の種類

最後に生命保険のひとつである「死亡保険」について、下記を解説します。

- 死亡保険とはどのような保険なのか

- 保障期間の違いによる終身保険と定期保険について

- 収入保障保険とは など

そもそも死亡保険とは?

死亡保険とは

加入者たる被保険者(保険の対象となる人)が死亡したときや所定の高度障害になったときに、遺族に保険金が支払われる生命保険のこと。

死亡保険金額(死亡保障額)は加入時に設定し、保険金に伴い支払う保険料が変わってきます。

このように死亡保険は、「被保険者に万が一のことがあった場合に、残された遺族の生活を保障するために加入する」保険です。

そして死亡保険は、以下の2つに分けられます。

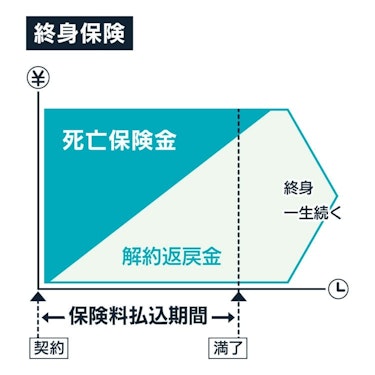

①終身保険

終身保険とは

死亡保障や高度障害保障が、一生涯続く保険。

満期保険金などはありませんが、保障が一生涯続くという安心感を得られます。保険料も基本的に変わりません。

終身保険には途中解約による解約返戻金があり、掛け捨てタイプが多い定期保険と比較すると「貯蓄性のある保険」とも言えます。

終身保険の保険料払込期間には、以下のものがあります。

- 一定の年齢で保険料全額の払込を完了する「短期払(有期払)」

- 契約時に保険料を全額払い込む「一括払」

- 一生涯保険料を払い込み続ける「終身払」

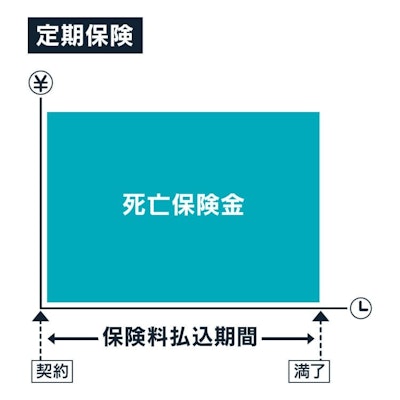

②定期保険

定期保険とは

死亡保障や高度障害保障の保障期間が、10年間や20年間、あるいは「65歳まで」などといった一定期間の保険。

掛け捨てタイプの保険が多い代わりに、保険料は終身保険に比べて割安です。

一定期間、割安な保険料で手厚い保障を準備できるというメリットがあります。

しかし満期保険金がなく、中途解約による解約返戻金はあってもごくわずかです。

更新時には保険料が再計算され、加齢に伴い保険料がアップするので、更新を繰り返すと終身保険に比べて保険料が割高になってしまうなどのデメリットがあります。

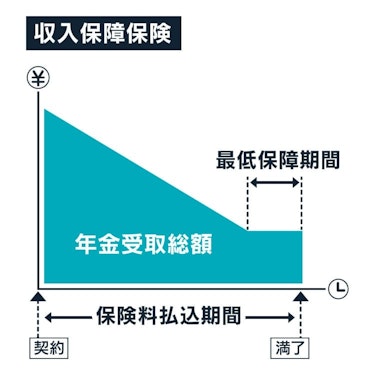

効率的に死亡保障を確保できる「収入保障保険」とは?

収入保障保険とは

定期保険の一種であり、被保険者が一定期間内に死亡した場合、残された遺族は保険期間満了まで、保険金を毎月年金形式で受け取れる保険。

収入保障保険の特徴は、時間の経過とともに保険金の受取総額が減っていくことです。

受取期間には2年や5年など最低支払保証期間が設定されています。

定期保険に比べて割安な保険料で手厚い保障が準備できる点がメリットですが、保険金受取が年金形式のため、大きな金額の経済的負担が一気に必要な場合の準備としては不向きです。

また、途中解約での解約返戻金がないなどのデメリットもあります。

保険金の受取方法は、年金を一括で受け取れる商品もありますが、毎月受け取る方法が一般的です。

まとめ

生命保険の保険料や死亡保険金の相場を知ることは大切ですが、あくまで一つの目安に過ぎません。

本当に重要なのは、平均値に合わせることではなく、ご自身のご家族の状況や将来のライフプランに合わせて「必要な保障額」を正しく計算することです。

特に子育て世代など高額な保障が必要な場合は、掛け捨て型の定期保険や収入保障保険を上手に組み合わせることで、保険料を抑えつつ十分な安心を手に入れられます。

もしご自身だけで判断するのが難しいと感じたら、中立的な立場のアドバイスができるファイナンシャルプランナー(FP)へ相談してみるのも一つの近道です。

.jpg?w=300&h=300)

.jpg?w=300&h=300)

.jpg?w=300&h=300)