扶養控除とは?配偶者控除の違いや金額や年齢などの対象要件などをわかりやすく大解説!

年末調整の際、会社からもらう「給与所得者の扶養控除等(異動)申告書」。ご自身の支払う1年間の税金額に影響を与えます。特に扶養控除は影響が大きくなるケースも目立つため、記入にあたってはしっかりと理解を深めておきましょう。扶養控除の基本から社会保険の扶養との違い、申請の注意点などについて解説します。

扶養控除とは?

まずは、扶養控除の基本について確認しましょう。扶養控除とは所得控除の1つで、所得税法上の控除対象扶養親族となる人がいる場合に利用できます。

所得控除は、平たく言えば個々の事情に配慮した税金額計算のしくみです。現在以下のとおり15種類あり、所得控除の金額に応じて所得税・住民税額算出の基礎となる「課税所得」を減らせます。所得控除が多ければ課税所得が小さくなり、税金負担を減らせます。そのため、ご自身のお給料の“手取り”を増やすためには所得控除を活用し、もれなく申告することが大切です。

扶養控除と配偶者控除の違い

所得控除の中には、ご家庭の状況によって利用できるものもいくつかあります。例えば扶養控除と配偶者控除は、納税者が生計を同じくする所得の低い家族を養っている場合に利用できる所得控除ですが、別ものです。主な違いは以下のとおりです。

※表は著者作成。

なおその他にも要件はあります。ご自身が要件を満たしているかどうかは、個別の事情に照らしあわせてご確認ください。

どちらも控除対象となる方の所得要件は同じですが、配偶者控除は納税者ご本人の配偶者しか利用できません。一方扶養控除は後述しますが、要件はあるものの広い範囲の親族を対象としています。

税法上と社会保険上の扶養の違い

扶養と聞くと、健康保険や厚生年金など社会保険の扶養をイメージする方もいらっしゃることでしょう。扶養控除は所得税法上の控除対象扶養親族を対象としています。社会保険の扶養とは異なります。社会保険の扶養と税金の扶養の一般的な違いは以下のとおりです。

※表は著者作成。

なおこちらの違いは一般的な内容です。社会保険の扶養判定は、最終的に被保険者の加入する健康保険組合が行います。別居の場合、健康保険組合によっては上記の要件に加え、毎月一定額以上の仕送りなどの要件がある場合もあります。必ず個別に条件等をご確認ください。

また、扶養されている配偶者等が自ら社会保険に加入する場合は、年収130万円未満でも扶養に入ることはできません。

扶養控除対象となる人・年収などの要件とは?

扶養控除対象となるには、さまざまな要件があります。詳しくみていきましょう。

扶養控除対象親族の年齢

扶養控除対象となる親族の範囲は比較的広いですが、16歳未満の子どもは対象外となっています。つまり、一般的に中学生までの子どもは例えその他の要件を満たしていても扶養控除を受けられないということですね。実は16歳未満の子を対象とする「年少扶養控除」がかつてはあったのですが、児童手当の前身となる「子ども手当」の導入により2011年分より廃止されています。

扶養控除対象になる人

以下のような人に関する要件もあります。

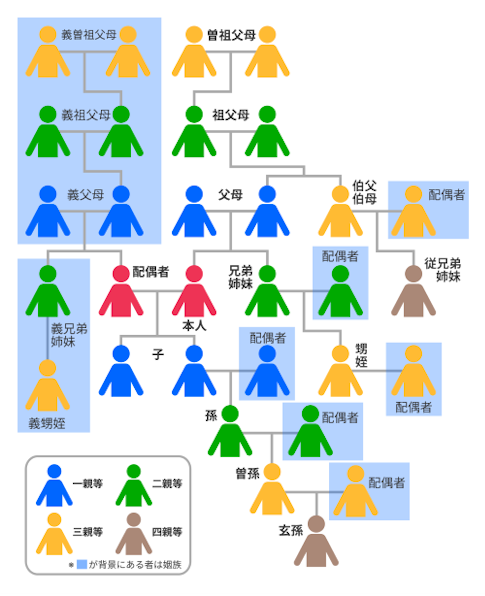

- 配偶者以外の親族(6親等内の血族および3親等内の姻族)または都道府県知事から養育を委託された児童(いわゆる里子)や市区町村長から養護を委託された老人であること

- 納税者と生計を一にしていること

6親等内の血族に入るのは、いわゆる血のつながりのある親族ですが、養子縁組した養親や養子も含まれます。3親等内の姻族とは、結婚相手の血族です。具体的には以下のとおりです。

※厚生労働省資料「親族の範囲について」を元にコのほけん!編集部で作成

生計を一にしているとは、日常生活費の出所が同じ、というイメージです。同居は要件ではないため、別居であっても常に生活費や医療費等を仕送りしている親や、大学通学のために別居している子どもなども生計を一にすると考えられます。

ただし、扶養に入れたい親族が海外に住んでいるなど「非居住者」にあたる場合は、以下の要件のいずれかを満たすことも必要です(※令和5年度より)。

非居住者である扶養親族の要件

扶養控除対象の親族の年収・所得

扶養控除対象となる親族には以下のような所得要件もあります。

・年間の合計所得金額が48万円以下であること

具体的には給与収入だけの方であれば、額面103万円以下である方があてはまります。年金収入のみの方であれば、65歳未満なら額面108万円以下、65歳以上なら額面158万円以下である方があてはまります。

合計所得金額には、給与所得や公的年金の雑所得だけではなく、公的年金以外の雑所得や配当所得、事業所得、一時所得などの総合所得が合算されます。また、土地や建物などを売却したことによる譲渡所得などの分離所得も含まれますから、一時的でも年金収入や給与収入以外に収入があった年は、いつもは受けられていても受けられなくなる可能性があることは覚えておきましょう。

その他の要件

その他の要件として、青色申告者の事業専従者としてその年一度でも給与の支払いを受けている方や、白色申告者の事業専従者である場合は、控除対象親族とはなりません。

最終的に控除対象となるかどうかは、その年の12月31日(納税者が年の途中で死亡または出国する場合は、その死亡または出国のとき)の現況で判断されます。

扶養控除の種類

扶養控除の控除対象となる親族は、年齢や同居の有無等によって以下のように4つに区分されています。

- 一般の控除対象扶養親族(以下、「一般扶養親族」)

- 特定扶養親族

- 老人扶養親族(同居老親等以外の者)

- 老人扶養親族(同居老親等)

扶養に入れたい親族がどの区分にあてはまるのか確認したい時は、年齢を確認しましょう。その年12月31日現在の年齢によって、以下のように振り分けられます。

- 16歳以上19歳未満→一般扶養親族

- 19歳以上23歳未満→特定扶養親族

- 70歳以上→老人扶養親族

老人扶養親族は、主に同居の有無によってさらに同居老親等か同居老親等以外の者かに分けられます。具体的には、納税者本人または配偶者の直系尊属(父母、祖父母など)で、同居している場合は、同居老親等にあてはまります。

扶養控除の控除金額

扶養控除には4つの種類がありますが、控除金額はそれぞれ異なっています。以下の通りです。

区分 | 控除額 | |

|---|---|---|

一般の控除対象扶養親族 | 38万円 | |

特定扶養親族 | 63万円 | |

老人扶養親族 | 同居老親等以外の者 | 48万円 |

同居老親等 | 58万円 | |

※上記の金額は扶養親族1人あたりの金額です。対象となる扶養親族が複数人いる場合は、控除金額を合算します。

扶養控除をしないとどうなる?

扶養控除は前述のとおり、所得控除の1つですから、ご自身の税金の負担を軽減する効果があります。所得税と住民税は会社員の方であれば毎月のお給料から天引きされていますから、扶養控除の適用により、お給料が増えなくても手取り給与を増やすことができます。

以下の表は扶養控除を適用する場合としない場合の税金額を試算したものです。なお40歳以上の共働き世帯の方でシミュレーションしています。給与収入や社会保険料は年収の15%で概算し、税金額は所得税額と住民税所得割額の合計となっています。 またその他の所得控除は考慮していません。

年収400万円 | 年収600万円 | 年収800万円 | 年収1000万円 | |

|---|---|---|---|---|

扶養控除なし | 256,200円 | 505,200円 | 910,500円 | 1,412,500円 |

一般扶養控除1人 | 201,300円 | 433,400円 | 799,900円 | 1,256,200円 |

一般扶養控除2人 | 146,400円 | 361,600円 | 689,300円 | 1,145,600円 |

一般扶養控除2人+特定扶養控除1人 | 60,300円 | 256,600円 | 543,300円 | 972,000円 |

※表は著者作成

実際にどの程度の効果が見込めるかは、個々の状況によって異なりますが、試算では年収1000万円の場合に、扶養控除がないケースで最大44万円程度、1年間の税金額が多くなっています。扶養控除は要件を満たす限り毎年受けることができます。利用できる場合はもれなく利用しましょう。

扶養控除の申請方法

扶養控除を受けるためには基本的に確定申告が必要ですが、給与収入の方は年末調整で終えることができます。

年末調整で申請する場合

「扶養控除等(異動)申告書」を記入します。B欄が所得税の扶養控除の申告にかかる箇所です。氏名から順に埋めていきましょう。

- 大学生など19歳以上23歳未満の子どもの場合は「特定扶養親族」

- 同居老親の場合は「同居老親等」

- それ以外の老親の場合は「その他」

にチェックを入れましょう。

なお控除対象となる親族が特定扶養親族・同居老親等・同居老親等以外にあてはまる場合は、④⑤のいずれかのチェックボックスへのチェックが必要です。

万が一チェック漏れがある場合は、控除額が減ってしまう可能性があります。チェック漏れがないか確認しましょう。

16歳未満の子どもがいる方は、所得税の扶養控除は受けられませんが、合計所得金額が48万円以下なら、住民税は控除の対象となります。最下欄、「住民税に関する事項」に記入しましょう。

関連記事:令和6(2024)年の年末調整の変更点は?年末調整で注意したいポイントも解説

確定申告で申請する場合

確定申告をする場合は、第一表「所得から差し引かれる金額」欄に合算した扶養控除額を記入します。前述のとおり、対象となる扶養親族の年齢等により控除金額は違います。どの扶養親族に該当するのか確認しながら計算しましょう。

関連記事:確定申告での生命保険料控除の申告方法とは?生命保険料控除証明書の見方や書類の添付方法などを解説

扶養控除を申請する際の注意点

確定申告も年末調整も期日があります。あらかじめ期日を確認しておきましょう。「扶養控除等(異動)申告書」は会社ごとに提出の期日が決められますが、給与所得者の場合、その年の最初の給与の支払を受ける日の前日までに提出することになっています。万が一期日に間に合わなかった場合も間に合うケースはあります。相談してみましょう。なお、年末調整に間に合わなかった場合は、還付申告により最大5年間遡って扶養控除を受けることができます。

夫婦共働きの場合、どちらで扶養控除を申告するのか確認しておきましょう。扶養者が複数いる場合も、扶養する親族を重複して扶養控除の対象とすることはできません。

まとめ

納税額は基本的に所得に応じてジャッジされますが、所得控除のように個々の事情に配慮して税金負担を減らすしくみもあります。せっかくのしくみも知って自ら申し出ないと利用できません。今は活用できそうにない場合も、ご自身の状況と照らし合わせながら理解を深めておきましょう。

.jpg?w=300&h=300)

.jpg?w=300&h=300)

.jpg?w=300&h=300)

.jpg?w=300&h=300)