確定申告での生命保険料控除の申告方法とは?生命保険料控除証明書の見方や書類の添付方法などを解説

例年10月ごろになると保険会社から生命保険料の控除証明書等が送られてきます。これまで、なんとなく年末調整などで提出していた人も多いかもしれません。今回は改めて生命保険料控除の仕組みを理解し、確定申告で控除を受けて節税につなげる方法をお伝えします。

本記事のポイント

- 生命保険料控除とは1月1日〜12月31日までに支払った生命保険料や介護医療保険料、個人年金保険料の金額に応じて一定の金額が所得から差し引かれる制度。

- 控除を受けると、税金がかけられるもとである所得の金額が少なくなるため、支払う所得税や住民税を減らすことができる。

- 所得のある人は原則として確定申告が必要。会社員をはじめとした収入が給与のみの人は、会社がその申告納税手続きを代行する、(簡易的な確定申告が年末調整と言える)。

- ふるさと納税でワンストップ特例制度を利用している場合に確定申告をすると、ワンストップ特例制度が無効になってしまうので注意!

生命保険料控除のしくみ

生命保険控除とは

生命保険控除は、病気や事故などの万が一に備えて、公的保険だけではなく自ら保険料を支払い備える自助に対し税金の負担を軽減するという考え方に基づいた仕組みです。

なお生命保険料控除を受けることができるのは契約者ではなく、その保険料を支払った人です。そのため、例えば妻が契約者の保険の支払いを夫がしているときは夫が生命保険料控除を受けることができます。

生命保険料控除の対象となる契約

平成23年12月31日までの契約は「旧生命保険料」と「旧個人年金保険料」の2種類に分けて控除を受け、平成24年1月1日以降の契約では「新(一般)生命保険料」「介護医療保険料」「新個人年金保険料」の3種類に分けて控除を受けます。

■旧契約(平成23(2011)年12月31日以前に締結した契約)

控除の種類 | 対象となる保険 |

|---|---|

一般生命保険料控除 |

|

個人年金保険料控除 | 個人年金保険 |

■新契約(平成24(2012)年1月1日以降に締結した契約)

控除の種類 | 対象となる保険 |

|---|---|

一般生命保険料控除 |

|

介護医療保険料控除 |

|

個人年金保険料控除 | 個人年金保険 |

なお、すべての生命保険や個人年金保険が対象になるわけではなく、保険期間が5年未満の短いものなどは対象にならないものもあります。

また、個人年金保険は10年以上の期間で支払い、原則として満60歳以降に10年以上の期間で受け取るなどの「税制適格特約」が保険に付加されているものと、付加されていないものがあります。もし特約が付加されていない場合は、個人年金保険料控除ではなく一般の生命保険料として控除を受けます。保険の種類が個人年金保険だからと言って、必ずしも個人年金保険料控除の分類にならないことも注意しておきましょう。自分が契約している個人年金保険がどちらに該当するかは、控除証明書で確認することができます。

なお控除の対象となる保険に加入していると、毎年10月ごろから、保険会社等から控除証明書がはがきや封書で送られてきます。届かないときは保険会社等に確認しておくとよいでしょう。

また、加入者が生命保険会社等のウェブサービスに登録していると控除証明書がダウンロードなどの方法で取得できることもあります。また、保険会社が共同で運営している保険料控除証明書 発行サービスでは生命保険および地震保険の控除証明書の再発行や電子データでのダウンロードが可能です。

関連記事:生命保険料控除証明書とは?紛失したり年末調整や確定申告で出し忘れたりした場合はどうすればいい?

確定申告とは?年末調整との違いとは?

個人がおこなう所得税の確定申告とは、毎年1月1日から12月31日までの1年間に得たさまざまな所得を計算し、それぞれの税金を負担する力に応じて納税額を確定させる手続きです。日本の所得税は「申告納税制度」と言われ、自分自身で所得や税額を計算し納税する手続きをすることになっています。

所得のある人は原則として確定申告が必要ですが、会社員をはじめとした収入が給与のみの人は、会社がその申告納税手続きを代行してくれます。簡易的な確定申告が年末調整と言えるでしょう。

収入は1社からの給料のみで、受ける控除も一定の種類のみの場合は年末調整で申告納税の手続きを完結することができます。

年末調整で税金の精算を完結することができないのは、複数の会社からの給与がある人や給与以外の収入がある人、そして年末調整では受けることができない医療費控除などを受けたい人などです。

生命保険料控除は年末調整でも控除を受けることができますが、控除を受けるために必要な控除証明書を提出し忘れたり、会社の年末調整の締め切り期限に間に合わなかったりしたとき、あるいはフリーランスなど年末調整を行わない人は確定申告をすることで控除を受けることができます。

関連記事:【2024年】年末調整で生命保険料控除を出し忘れたらどうなる?その対処法を紹介

生命保険料控除証明書の見方

年末調整や確定申告で控除を受けるためには、保険料を支払ったことを証明する書類が必要です。その書類が、加入している保険会社等から交付される生命保険料の控除証明書です。

保険会社等によって多少の違いはありますが、例年10月ごろから送付されます。保険の契約が9月以降などになるとその時期によって送付が遅くなることもありますが、遅くとも1月には送付されますので届かないときは問い合わせをするとよいでしょう。

生命保険料控除証明書の様式は保険会社等によって違いがありますが、押さえておくポイントは以下の3つです。

- 適用制度(旧制度/新制度)

- 契約の分類(一般生命保険料/介護医療保険料/個人年金保険料)

- 年間の支払保険料の金額

それぞれのポイントについて解説します。

適用制度(旧制度/新制度)

適用制度については控除証明書の上部や中段などに「新制度」「旧制度」と書いてあるケースと、証明額の部分に契約の分類と合わせて書いてあるケースがあります。小さく見にくいこともありますが、まずはこの区分が重要なポイントになりますので確認しておきましょう。

契約の分類(一般生命保険料/介護医療保険料/個人年金保険料)

一般生命保険料・介護医療保険料・個人年金保険料など控除を受けられる分類ごとにわけて記載があります。一つの保険契約であっても、特約などにより一般生命保険料と介護医療保険料のどちらにも該当するケースもあります。この分類に従って計算し、控除を受けることになります。

年間の支払保険料の金額

契約の分類ごとに証明額と申告予定額が記載されています。証明額は控除証明書が発行された時点までに払い込んだ金額が記載されています。またそれとは別に「参考額」や「申告予定額」として1月から12月まで払い込んだ場合の金額も記載されます。契約を継続し年末まで払う予定の時は12月まで払う予定額で計算を行いましょう。

なお控除証明書が発行された後に保険契約を解約した場合など、予定額に変更があった際は原則正しい金額が記載されている控除証明書を再度発行してもらい申告するとよいでしょう。

また、最近は保険契約者が利用できる専用のウェブページなどを設けている保険会社も増えています。利用登録をすることで契約内容の確認や控除証明書のデータをダウンロードできることもあります。

関連記事:生命保険料控除証明書とは?控除証明書を紛失や出し忘れた場合はどうすればいい?

生命保険料控除の計算方法

生命保険料控除は、支払った保険料がそのまま所得税から控除されるわけではありません。支払った保険料の金額に応じて控除の金額や上限金額が決まっています。

適用制度が新制度か旧制度かによって計算方法が異なるので、制度ごと・種類ごとに控除証明書を分けてから計算を行いましょう。

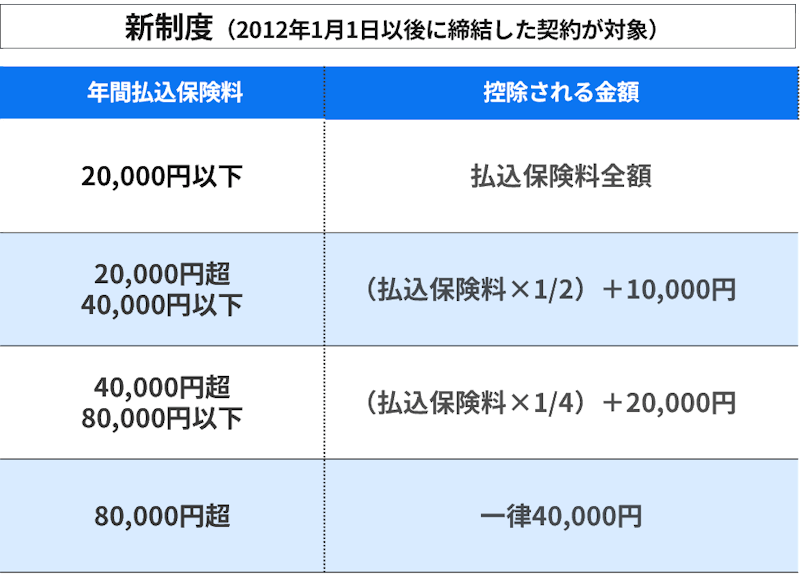

新制度の保険の控除金額の計算方法

まずは新制度についてです。新制度の適用を受ける保険の控除額は、次の表に当てはめて計算した金額です。

例えば新一般生命保険料を年間で6万円支払った場合は、以下の計算の通り所得控除額は3万5,000円です。

60,000円×1/4+20,000円=3万5,000円

支払い保険料が8万円を超えると控除は一律4万円となりますので、新一般生命保険料の控除を受けることができる生命保険料の上限は8万円ということになります。

ココに注意!

同様に介護医療保険料や新個人年金保険料に該当する証明書があるときは控除額を計算しておきましょう。

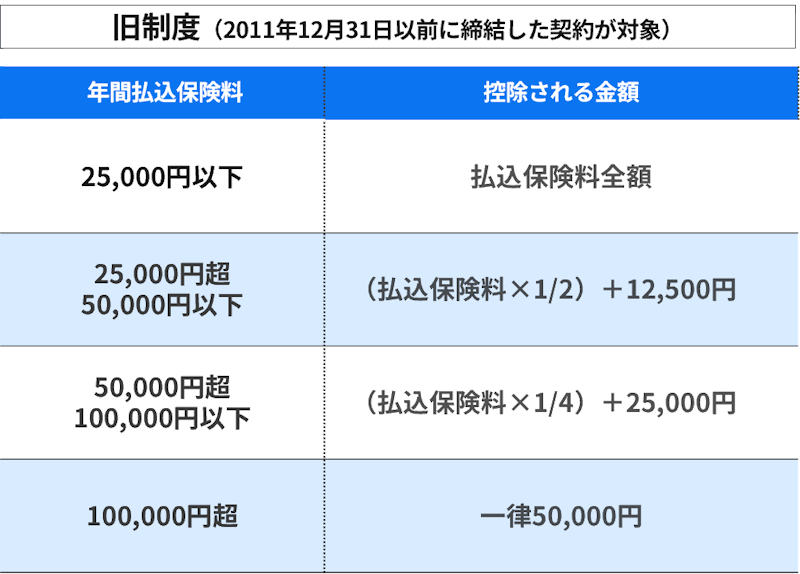

旧制度の保険の控除金額の計算方法

次は、旧制度についてです。旧制度は次の表に当てはめて計算します。

旧制度は旧一般生命保険料と旧個人年金保険料の2種類です。

こちらも、それぞれ支払保険料が10万円を超えると控除は一律になりますので、複数の保険契約があるときはどれを使うか決めておきましょう。

どの控除証明書を使うかは自分で選ぶことができますが、確定申告書に記載するときに一つの証明書で上限を超えるものがあるときは、そちらを選ぶと記入や証明書添付の手間が少なくすむかもしれません。

新契約と旧契約の両方がある場合

新旧の複数の契約がある場合は最も控除額が多くなるように有利なものを選択することができます。

例えば、複数の控除が受けられる場合は、まず各区分の控除額の中から最も有利なものを選択します。その後、それぞれを合計して生命保険料控除の額を計算します。なお新・旧契約の生命保険料控除の限度額は以下の表の通りです。

また、12万円が生命保険料控除の限度額となりますので、合計が12万円を超えているときの控除額は12万円です。

もし年間払込保険料が4万円の新契約の生命保険と、年間払込保険料が10万円の旧契約の生命保険の契約があった場合、新・旧契約、また新旧の契約を合計した場合の控除額は以下の通りになります。

- 新契約の控除額

(40,000円×1/2)+10,000円 = 30,000円

- 旧契約の控除額

(100,000円×1/4)+25,000円=50,000円(限度額)

- 新・旧契約を合計した控除額

30,000円+50,000円=80,000円 → 限度額の40,000円が適用

よってこのケースの場合、旧契約の控除額が最も大きくなります。控除額上限の範囲内でもっとも控除が大きくなる組み合わせを選ぶとよいでしょう。

関連記事:生命保険料控除でいくら戻る?還付金額の計算方法【会社員・個人事業主・パート】

確定申告での生命保険料控除の書き方・記載の仕方

それぞれの保険料の控除額の計算ができたら、実際に確定申告書に記載しましょう。

まずは確定申告書の第二表(2枚目)の生命保険料控除の「支払保険料等の計」欄に、種類ごとに支払った保険料を記入します。ここに記入するのは控除額ではなく「支払った保険料の金額」=「控除証明書の金額」です。控除証明書に記載された証明額もしくは申告予定額のいずれかを記入します。

■ 確定申告書 第二表(2枚目)

もし年末調整で控除を受けた保険料があるときはそれも併せて記入します。その金額のうち、年末調整では控除を受けておらずこの確定申告で初めて申告するものは「うち年末調整等以外」の欄に記入します。

そのうえで、先ほど計算しておいた生命保険料控除の合計金額を第一表(1枚目)の「所得から差し引かれる金額⑮生命保険料控除」の欄に記入します。

■ 確定申告書 第一表(1枚目)

なお国税庁の確定申告書作成コーナーを利用して確定申告を行う場合は、控除証明書を元に支払保険料を入力すると、控除額が自動で計算されて反映されます。手計算が難しい場合はパソコンやスマートフォンを利用して確定申告書作成コーナーから作成することをお勧めします。

また、マイナポータル連携を行えば、生命保険控除証明書などのデータが申告書へ自動入力されます。あらかじめ登録などの事前準備が必要となるため確認しておくとよいでしょう。そのほかの所得や控除などを通常通り記入し税金の計算をしてください。

確定申告での生命保険料控除証明書の添付方法

確定申告書を税務署へ直接提出したり、郵送などで提出したりする場合は生命保険料控除証明書を添付する必要があります。その際は確定申告書の添付書類台紙の生命保険料控除関係書類の部分にのりづけして提出します。証明書の数が多く貼りきれないときは、別のA4の用紙などに貼り付けて提出するとよいでしょう。

■ 確定申告書 添付書類台紙

また、控除証明書を電子データ(XML形式)で交付された場合はオンラインで添付し送信することもできます。オンライン送信しないときは電子データを印刷して書面で添付することも可能です。

e-Taxを利用して電子申告をする場合はこれらの控除証明書の提出を省略することができます。ただし、添付しない場合は原則として5年間手元での保存が必要です。税務署からその内容の確認が求められたときは速やかに提出できるようにしておきましょう。

生命保険料控除を確定申告で申請する時の注意点

確定申告はさまざまな所得の「税金の最終計算・確定」です。そのため、年末調整で申告したものやふるさと納税でワンストップ特例を申請したものも改めて記載・申告する必要があります。

年末調整で申告したものについては、すでに源泉徴収票に反映されていますので、源泉徴収票の記載の通りに記入・入力していけば問題ありません。

ただし、ふるさと納税をしたときにワンストップ特例を申請したものは無効になります。ふるさと納税の控除(寄付金控除)を受けたいときは、確定申告で改めて申告が必要になりますので注意しましょう。

寄付先の自治体から送られる寄付金の控除証明書や、ふるさと納税のポータルサイトから交付される証明書を利用し、寄付金控除を受けるようにしてください。

また、生命保険料控除をする前の所得でふるさと納税の上限計算をして寄付をしている場合、生命保険料控除をすることでふるさと納税の控除上限額が下がることがあります。

ココに注意!

関連記事:生命保険料控除とふるさと納税はどちらがお得?併用による影響や上限に関して解説

まとめ

生命保険等に加入し保険料を支払った場合は、生命保険料控除を受けることができます。適切な保険料控除を受けることで課税される所得が減り、節税につながります。

生命保険料控除の手続きを初めて確定申告でするのは大変そうなイメージがあるかもしれません。ですが、控除証明書を種類ごとに分け、決められた計算式に当てはめることで、それほど複雑な計算をせずに控除額を出すことができます。

手計算の自信がないときは、国税庁の確定申告コーナーなどを適切に利用することで、間違いや記入ミスを防ぐこともできます。まずは生命保険料控除の内容と流れを知り、適切に申告納税できるようになりましょう。

.jpg?w=300&h=300)

.jpg?w=300&h=300)