定期保険の選び方・見直し方や定期保険を選ぶ際の注意点や保険料の節約方法を解説

定期保険の選び方や見直しのタイミングにお悩みではありませんか?

この記事では、自分に合ったプランを選び、将来の不安を解消するためのポイントを分かりやすくお伝えします。定期保険の仕組みから、ご自身に最適な保障期間・金額の決め方、種類ごとの特徴までを徹底解説します。

この記事のポイント

- 定期保険は「掛け捨て」で保険料を抑えつつ、万が一の際の死亡保障や高度障害保障を必要な期間だけ手厚く確保するのに最適な保険である。

- 収入保障保険や逓減(ていげん)定期保険など、ライフステージや目的に応じて種類を選び分けることも可能。

- 結婚・出産・子供の独立など、家族構成や必要保障額の変化に合わせて契約内容(金額・期間・受取人)を見直すのがおすすめ。

定期保険の選び方

(1)定期保険とは?加入目的を定めよう

定期保険とは、保障期間内に被保険者が亡くなった場合または所定の高度障害状態になった場合に、保険金を受け取れる生命保険のことです。

.jpg?w=375&h=375&w=375&h=375)

定期保険という名前のとおり、保険期間には限りがあります。保険料は基本的に掛け捨てであり、途中で解約しても解約返戻金はほとんど受け取れません。

被保険者に万が一があった場合は保険金が出る一方、保険期間中に何事もない場合は期間満了で契約は終了します。

保障内容

定期保険の保障内容は大きく、下記のふたつに分けられます。

- 死亡保障

- 高度障害保障

死亡保障(しぼうほしょう)とは

被保険者が亡くなったときに受け取れる保障のこと。

高度障害保険(こうどしょうがいほけん)とは

高度障害状態になった場合に受け取れる保障のこと。

何をもって高度障害とするかは保険会社や保険商品によって異なります。一般的な例では、「両目の失明」や「終身常に介護が必要な状態」などが該当します。

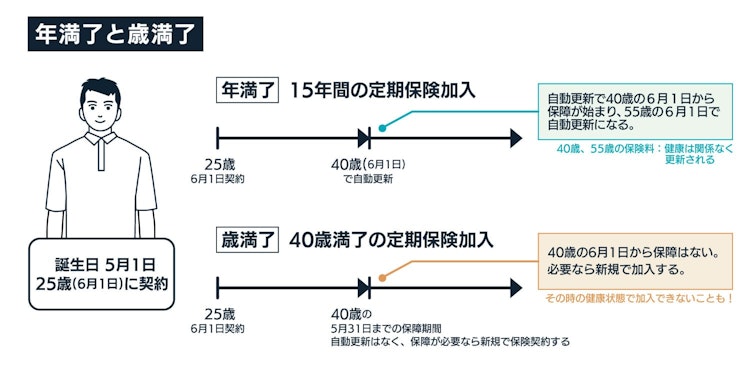

保険期間

保険期間の決め方は大きく分けて、 歳満了・ 年満了の2種類があります。

歳満了(さいまんりょう)とは

「60歳まで」「65歳まで」といった具合に、被保険者の年齢で保障期間を決めるタイプ。多くの保険商品では更新がなく、保険期間の満了とともに契約が終了する。

年満了(ねんまんりょう)とは

「20年間」など一定の期間を定めて保険契約をするタイプ。あらかじめ決められた年数の間に、万が一があった場合に保障を受けられる。

なお、年満了の場合、満了を迎えると更新を迎えます。

更新前と同じ年数の契約になるのが一般的で、更新時の年齢で計算されることから更新前より保険料が高くなります。

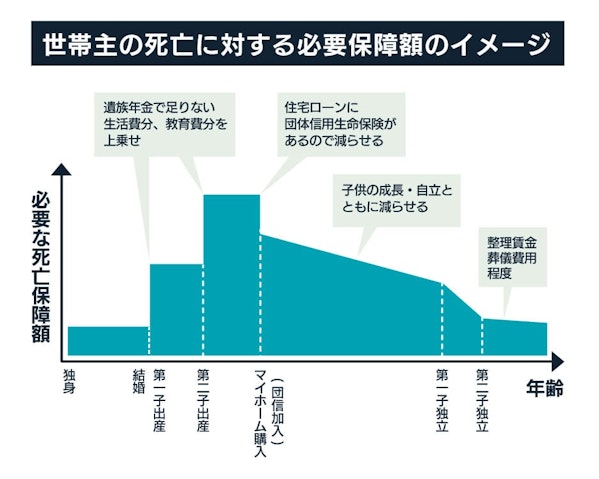

保険金額

定期保険に加入する目的と契約期間が決まったあとは、保険金額を設定します。

「残された遺族の支出」から「遺族が得られる収入」を引いた残りの金額が、設定するべき保険金額になります。

遺族の支出でカバーが必要な支出は、主に以下のものとなります。

- 家族の生活費

- 子どもの教育費

- 住居費用

- 亡くなった人の葬儀費用

賃貸であれば今後も住み続けるのか、実家に帰るかで設定する金額が変わります。

持ち家であれば住宅ローンを利用するのが一般的ですが、団体信用生命保険に加入してあれば契約者の死亡後の支払いは免除されます。

死亡後の必要な支出から差し引いての計算が可能です。

収入は遺族年金などの公的年金のほか、会社員であれば死亡退職金を受け取れる可能性もあります。

今は専業主婦など収入がない人でも、パートやアルバイトで働けば収入が増えます。

死亡後の遺族のライフスタイルも加味して、現実的な収入を計算します。

商品によっては契約できる保険金額に制限がある場合があるため、必要な保障額がカバーされる保険を選びましょう。

関連記事:生命保険(死亡保険)の必要保障額(死亡保障額)を自分で簡単に計算する方法

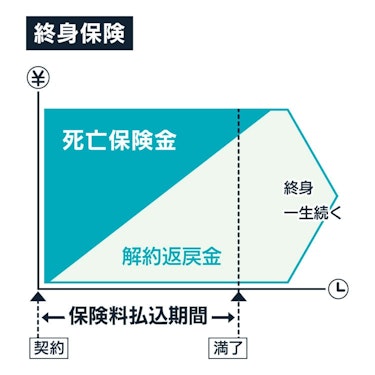

(2)定期保険と終身保険、どちらを選ぶ?

定期保険と終身保険の大きな違いは「保障期間の長さ」です。

定期保険は一定の期間内だけ保障が受けられる一方、終身保険は保障が一生涯続きます。

掛け捨てである定期保険に対し、終身保険は契約期間中に解約した場合は「解約返戻金」を受け取れます。

その分、定期保険に比べて同じ保障でも保険料は割高です。

定期保険は「毎月の保険料をできるだけ安くしたい方」に向いています。

解約返戻金がない分だけ保険料が安いためです。また「死亡時の保険金額を手厚くしたい人」も定期保険向きです。

同じ掛け金であれば、定期保険の方が保障が手厚くなります。

一方の終身保険は、「保険を利用して貯蓄したい人」に向いています。

貯蓄性が高く、一定期間を過ぎれば払い込んだ保険料より解約返戻金の方が高くなります。

死亡保障と貯金を両立させることができるため「貯金が苦手な人」も終身保険が向いているでしょう。

おすすめな人 | |

|---|---|

定期保険 |

|

終身保険 |

|

それぞれの特徴を把握し、ご自身に合った商品を選ぶことが大切です。

関連記事:終身保険と定期保険どっちがおすすめ?特徴と選び方を解説

(3)定期保険の種類はどれを選ぶ?

定期保険

定期保険は契約で定められた一定期間、死亡保障と高度障害保障が受けられる保険です。

保険金を一括で受け取るのが基本で、収入保障保険のように年金形式ではありません。

.jpg?w=375&h=375&w=375&h=375)

終身保険などと比較して契約期間が短く、解約返戻金も少ない「掛け捨てタイプ」が一般的です。

その時の家族の状況に合わせて、解約や保障内容の見直しを柔軟に行えるのがメリットといえます。

収入保障保険

被保険者が亡くなったあと、毎月10万円や15万円など決められた金額を継続的に受け取れる生命保険です。

「65歳まで」といった決められた期間に、保険料をお給料のように毎月受け取ることができます。

一括で受け取ることも可能ですが、月々に分けて受け取るよりも総額が少なくなる点には注意が必要です。

.jpg?w=375&h=375&w=375&h=375)

若いうちに亡くなった場合は受け取れる期間も長くなり、受け取れる金額が多くなります。

一方で契約期間が進むほど、受け取れる金額の総額は少なくなるのが特徴です。

期間が経過しても受け取れる金額が変わらない定期保険と比べ、毎月の保険料は安くなります。

逓減(ていげん)定期保険

逓減定期保険は契約から期間が経過するほど、死亡保険金額が減少していく保険です。

.jpg?w=375&h=375&w=375&h=375)

子どもが生まれたばかりの場合は、子どもが0歳から大学を卒業して独立するまでの最大22年間は、養育費と教育費用を準備のために必要保障額を高める必要があります。

一方で子どもが高校生や大学生になった時に万が一のことがあった場合、教育費用の負担は発生しません。

必要保障額の減少に合わせて段階的に保険金額が下がっていく逓減定期保険であれば、通常の定期保険よりも一般的に保険料は安くなります。

ライフスタイルの変化に自動的に適応させられるのがメリットです。

逓増(ていぞう)定期保険

逓減定期保険とは逆に、保険料は変わらずに保険金額が段階的に増えていく保険のことです。

.jpg?w=375&h=375&w=375&h=375)

段階的に増えていく保険金額と解約返戻金を、経営者や役員の退職慰労金や死亡退職金、また弔慰金などに充てることができます。

よって、個人よりは法人の経営者に合った保険といえるでしょう。

最大保険金額に達したあとは、その保険金額のままで保険期間満了時まで保障が続きます。

(4)定期保険特約とは?

特約(とくやく)とは

基本となる保障(主契約)にオプションとして追加する保障のこと。

定期保険特約であれば、定期保険以外の保険に特約として定期保険を組み合わせることができます。

「貯蓄性のある終身保険を主契約にし、死亡保障を手厚くしたい期間だけ定期保険特約を付ける」といった具合に、部分的に保障を手厚くしたい場合に有効です。

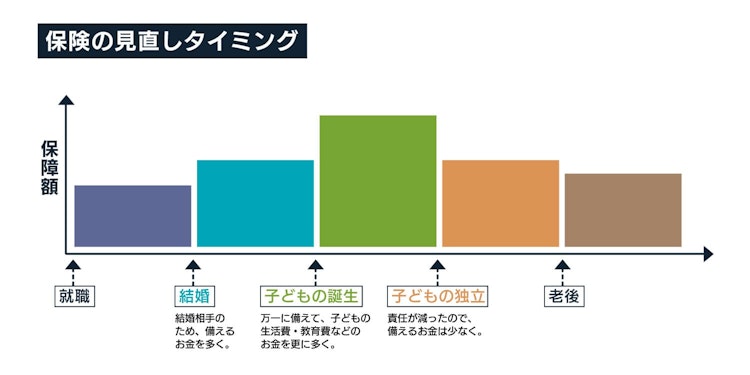

定期保険の見直し方

年齢を重ねると出産で家族が増えるなど、ライフスタイルにも変化が訪れます。子どもが学校にいけば生活資金に加え、教育資金を賄う必要があります。

一方で50~60代になれば、子どもは高校・大学を卒業して独立し、子育ては一段落するでしょう。教育費用が減る代わりに会社からの退職によって収入面にも変化が訪れます。

変化するライフスタイルに合わせて、定期保険も見直しが必要です。

定期保険を見直すときは、下記の3つから考えることが基本となります。

- 目的

- 保障金額・期間

- 被保険者・保険契約者・保険受取人

たとえば、定期保険に加入する目的が「子どもの教育費」であれば、子どもが増えれば保障内容も手厚くする必要があります。

逆に子どもが高校、大学を卒業してしまえば保障を見直して月の掛け金を大きく減らすことを考える、といった具合です。

保障金額・保障期間の見直しも必要です。

たとえば現在は65歳定年が一般的ですが、今後は定年が伸びる可能性があります。

そうなれば毎月の給与をもらえる期間が増えるため、保険金額を少なくすることも考えられます。

最後に、被保険者・受取人の見直しを考えます。

定期保険は大黒柱が亡くなったあとの死亡保障ですから、被保険者は「本人」です。

一方の受取人は子どもが小さい時は「配偶者」ですが、子どもの年齢によって子どもを受取人にすることも考えられます。

保険金を受け取ると所得税や住民税、相続税に影響を与えますから、誰にお金が渡るのが最善かを考えて受取人を見直しましょう。

まとめ

定期保険は、限られた期間で手厚い保障を確保できるため、子育て世代や働き盛りの方にとって非常に合理的な選択肢です。

重要なのは、収入保障保険や逓減定期保険など、ご自身のライフプランに合致した種類を正しく選ぶことです。

また、加入後も結婚や子供の独立といった節目でこまめに見直しを行うことで、保険料を抑えることも可能です。

ぜひこの記事を参考に、現在の契約内容や必要な保障額を再確認し、ご自身とご家族にとって最適な安心を手に入れてください。

さらに、定期保険の必要性について知りたい場合は、【しっかり保険、ちゃんと節約。】定期保険とは?メリット・デメリットや必要性をわかりやすく解説も参考になります。

.jpg?w=300&h=300)

.jpg?w=300&h=300)