30代女性におすすめの医療保険|特約の選び方と人気ランキング

女性にとって30代は公私ともに様々な分岐点にさしかかり、精神面・肉体面でも様々な変化が出てくる年代です。30代女性が病気やケガになる可能性がどれくらいあるのかをデータを見ながら、医療保険の必要性や選び方のポイントなどご紹介いたします。

30代女性の医療保険の選び方のポイント

- 独身・既婚でこどもがいないケース

→女性特有の病気に備える医療保険をメインに、

働けない場合の保障(就業不能)の特約を検討

将来的にこどもを考えるのであれば不妊治療なども保障の対象にしたものを検討 - 既婚でこどもがいるケース

→女性特有の病気に備える医療保険をメインに、

働けない場合に収入減少の影響がこどもに及ぶ場合は就業不能の特約を検討

30代女性には医療保険は本当に必要?

ここではデータを見ながら、30代女性には医療保険が必要かどうかについて考えていきます。

30代は様々な病気リスクが高まる年代

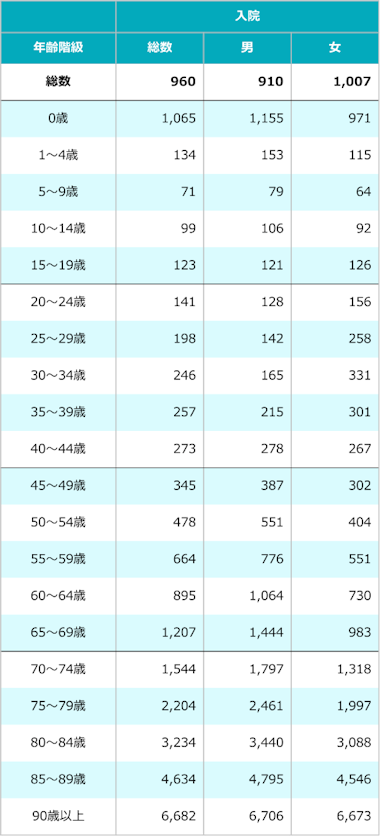

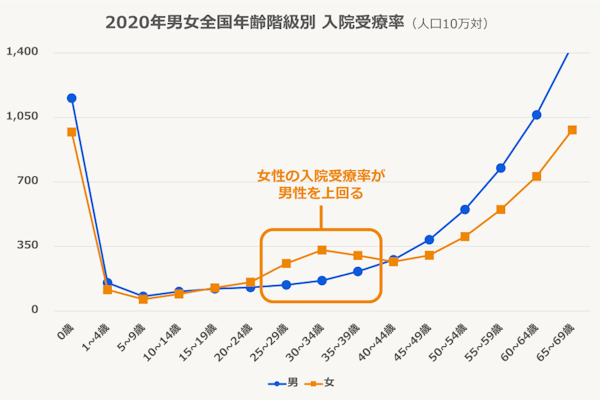

30代はまだまだ若いため、病気等の罹患率は低めですが、女性は、20歳以降39歳まで、入院して治療を受ける「入院受療率」が上がり始め、男性と比べて高くなります。

入院受療率(にゅういんじゅりょうりつ)

入院受療率とは、調査をおこなった特定の時点で、人口10万人あたりでどれだけの人が入院で医療を受けているかの数値です。

【性・年齢階級別にみた入院受療率(人口10万対)】

特に、20代・30代の女性は男性よりも入院受療率が高いことがわかります。

ガンの発生率も30代は男性より女性の方が高い傾向にあります。乳がんや子宮ガンなどは30代以降増える傾向にあります。

それでは、厚生労働省が3年に1回実施している患者調査から、30代女性のデータを見てみましょう。

これは2020年の各病気における総患者数(千人)の表です。

総患者数(そうかんじゃすう)

総患者数とは、調査日時点で継続的に医療を受けている者(調査日には医療施設で受療していない者 を含む。)の数を推計し千人単位で表したものです。

【2020年 女性 30-34歳・35-39歳 傷病分類別 総患者数(千人)】

表を見ると、満遍なく患者はいるものの、特に患者数が突出している疾患は下記の通りです。

- 新生物<腫瘍>

- 内分泌,栄養及び代謝疾患

- 精神及び行動の障害

- 神経系の疾患

- 眼及び付属器の疾患

- 呼吸器系の疾患

- 消化器系の疾患

- 皮膚及び皮下組織の疾患

- 筋骨格系及び結合組織の疾患

- 腎尿路生殖器系の疾患

- 妊娠,分娩及び産じょく

結婚・出産などで起こるライフスタイルの変化

30代は、結婚・出産などのライフスタイルの変化が訪れるタイミングです。

結婚と同時に、仕事をやめて家庭に入ることを選択する方もいれば、家庭と仕事を両立することを選ぶ方もいらっしゃいます。

また、妊娠を機会に仕事を辞めて家庭に入る方も多いようです。

そして、30代はホルモンバランスの変化が起きる年代でもあります。

ここでは、ホルモンバランスの変化などで起きる代表的な病気についてご紹介いたします。

甲状腺の病気

①バセドウ病

「甲状腺ホルモン」は代謝を司るホルモンで、これが体内で過剰に分泌されると、バセドウ病と呼ばれる甲状腺疾患を発症することがあります。

発汗や動悸、指の震え、疲れやすい、軟便・下痢、精神的なイライラ、生理が止まるなどといった症状が出始め、日常生活に支障を来すようになります。

バセドウ病の女性の罹患率は男性のおよそ3〜5倍といわれており、女性特有疾患のひとつに数えられています。特に20〜30代の女性に多くみられます。

※出典:一般社団法人 日本内分泌学会「バセドウ病」

②橋本病(慢性甲状腺炎)

甲状腺ホルモンが少なくなる病気です。

甲状腺の腫れなどでくびの圧迫感や違和感が生じることがあります。甲状腺機能低下症になると、全身の代謝が低下し、無気力、疲れやすさ、全身のむくみ、寒がり、体重増加、便秘、かすれ声などが生じます。

成人女性の10人に1人、成人男性の40人に1人の頻度で発生し、特に30〜40代の女性に発症が多くみられます。

※出典:一般社団法人 日本内分泌学会「橋本病(慢性甲状腺炎)」

月経関連の病気

30代の女性は仕事が忙しい時期であったり、結婚や出産・子育てなどで何かと慢性的なストレスを抱えがちです。慢性的なストレスがあるとホルモンバランスを崩しやすくなり、月経関連の病気にかかりやすくなります。

具体的には、月経の周期が乱れる「月経不順」、月経前にイライラや便秘、肌トラブルなどの不調が起こる「月経前症候群(PMS)」、月経中に下腹部痛や腰痛、頭痛などの症状に悩まされる「月経困難症」などが挙げられます。

月経前あるいは月経中の不調は個人差があります。同性である女性同士でも、その症状の軽重は異なり、人によってはベッドから起き上がれなくなるほどつらい症状であることもあります。

このような月経関連の病気には、子宮筋腫や子宮内膜症といった別の病気が原因となっていることもあり、放置せずに医療機関で専門的な治療を受ける必要があります。

ココがポイント

これらの病気の治療費の自己負担分を手厚くカバーしてくれるのが、女性向け医療保険や女性疾病特約などです。

がんリスクが高まる世代

がんは中高年以降の年代に多い病気というイメージがあります。

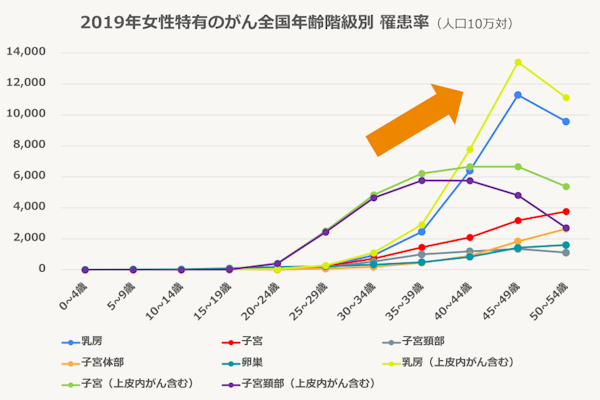

乳がんや卵巣がん、子宮がんなど、女性特有の器官にまつわるがんは比較的若いうちから発症リスクが高くなります。

乳がん・卵巣がん・子宮がんのいずれも20代〜30代以降から罹患率が上昇し始めています。

罹患率(りかんりつ)

罹患率とは、ある集団で新たに診断されたがんの数を、その集団のその期間の人口で割った値。通常1年単位で算出され、「人口10万人のうち何例罹患したか」で表現するものです。

がんに罹患すると、精神的・肉体的な負担はもとより、治療費などの経済的な負担もかかります。

ココがポイント

女性特有のがんを手厚くカバーするのは、女性向け医療保険や女性疾病特約など、がん全般に対してはがん保険やがん特約などになります。それ以外にも、この後でご紹介する三大疾病特約なども保障を手厚くする方法のひとつです。

がん以外の三大疾病(心疾患・脳血管疾患)などのリスクも高まる

三大疾病という言葉を一度は聞いたことがあるのではないでしょうか?

三大疾病とは、一般的にがん(悪性新生物)、急性心筋梗塞、脳卒中等のことを指します。

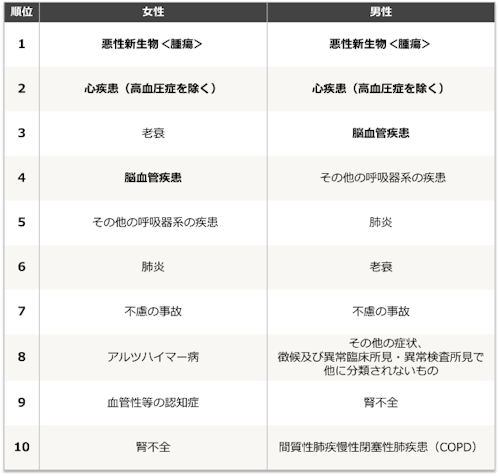

そしてこの三大疾病は、日本人の死因の上位でもあります。

厚生労働省の令和3年(2021)人口動態統計(確定数)の概況から、日本人の男女の死因のトップ10は以下の通りになっています。

【2021年 日本人男女の死因 第10位まで】

そして、30代・女性の上位の死因(死亡者数:千人)は以下の通りです。

【30代・女性の死因】

がん(悪性新生物)以外の心疾患(高血圧性を除く)・脳血管疾患で死亡する30代の女性がいることがわかります。

次は、30代・女性の入院受療率(人口10万対)をみてみましょう。

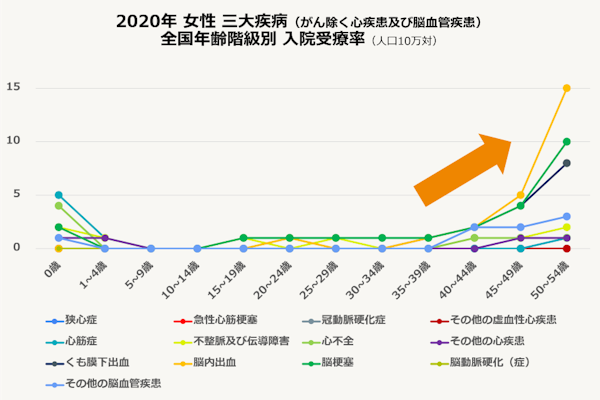

【2020年 女性 三大疾病(がん除く心疾患・脳血管疾患)全国年齢階級別 入院受療率(人口10万対)】

グラフをみると、30代から心疾患・脳血管疾患の入院受療率が増加傾向あることがわかります。

ここまでで様々なデータをみてきましたが、30代は万が一の病気に対して備え始めたい年代であることがわかりました。

ココがポイント

がん(悪性新生物)、急性心筋梗塞、脳卒中等の三大疾病に対する保障を手厚くしたいときは三大疾病特約や七大疾病、八大疾病特約などをつけます。

なお三大疾病や七大疾病・八大疾病の定義は保険会社や商品ごとに異なるため、申し込み前に必ず確認をしておきたい部分です。

実際の入院日数はどれくらい?入院時にかかる費用はいくら?

それでは実際に入院したら、入院日数はどれくらいの期間で、入院費用はいくらかかるのでしょうか?

ここで気にしたいものは下記の3点です。

- 入院日数

- 入院時に発生する自分が負担する費用

- 入院することで働けず失われた収入の有無と得られなかった収入の金額

30代女性の入院日数はどれくらい?

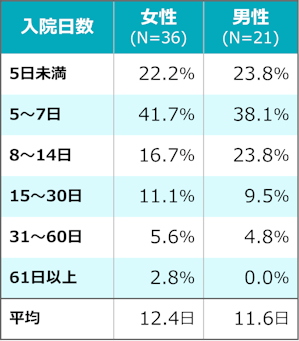

公益財団法人生命保険文化センターの令和元年度「生活保障に関する調査」(令和元年12月発行) によると、30代の直近の入院時の入院日数は下記の通りです。

【30代の直近の入院時の入院日数】

30代女性の平均入院日数は12.4日、最多は5~7日(41.7%)でした。1週間程度の入院が多いようです。

30代女性の入院費用はいくら?

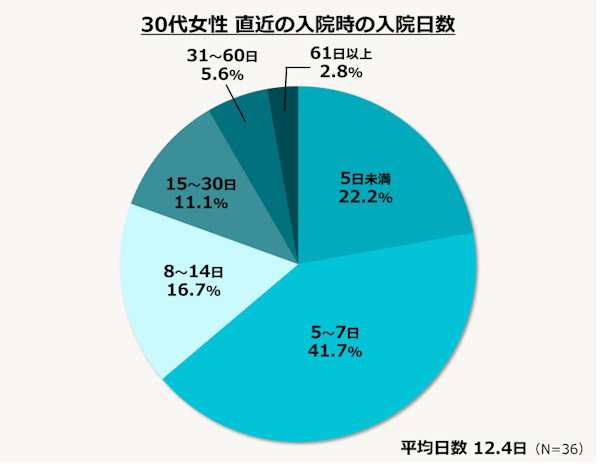

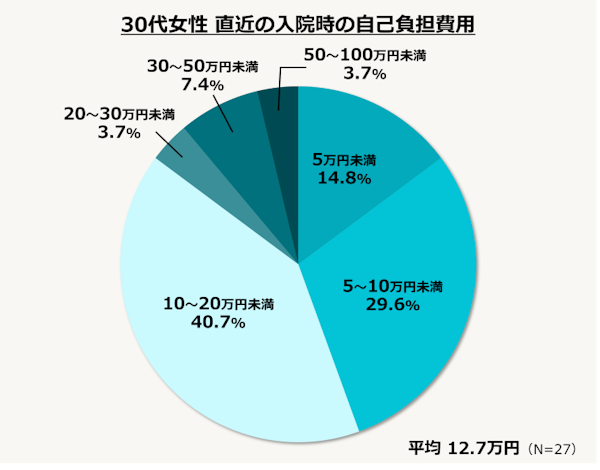

まず、30代の1入院あたりの入院費用は下記の通りです。

【30代 直近の入院時の自己負担費用】

30代女性の1入院あたりの平均入院費用は12.7万円、最多は10〜20万円未満(40.7%)でした。

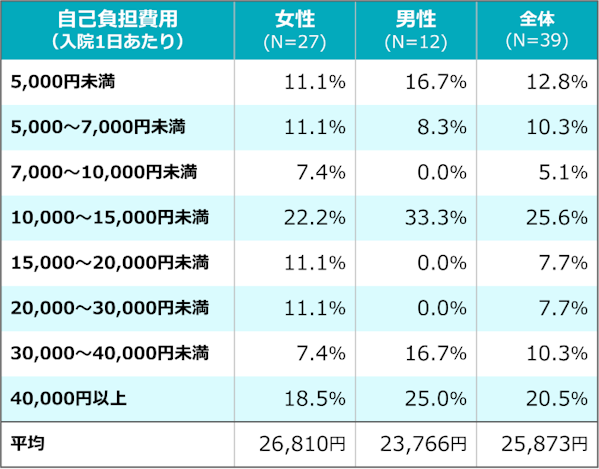

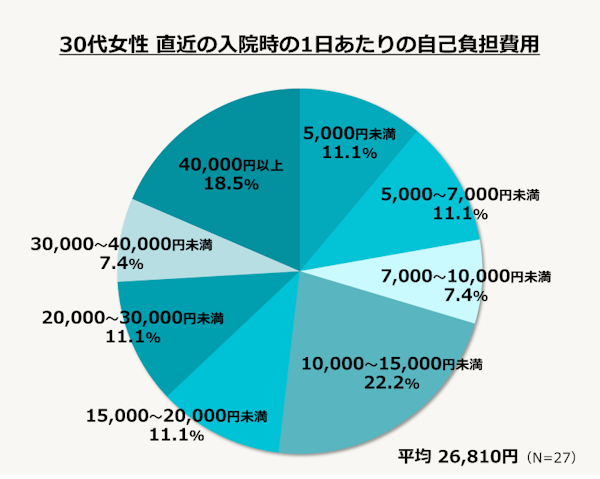

30代の直近の入院時の1日あたりの自己負担費用は下記の通りです。

【30代 直近の入院時の1日あたりの自己負担費用】

30代女性の直近の入院時の1日あたりの平均自己負担費用は26,810円、最多は1〜1.5万円未満(22.2%)です。

入院1日あたり1〜2.5万円の間で自己負担費用がかかるということがわかりました。

この自己負担額には、高額療養費制度を利用した場合は利用後の金額、その他、

- 治療費

- 食事代

- 差額ベッド代

- 交通費(見舞いに来る家族の交通費も含む)

- 衣類、日用品など

を含んでいます。

病気やケガをして入院をしたことで働けず、失われた収入(逸失収入)はいくら?

病気やケガで入院する場合、お仕事をお持ちの方は働けない期間が出てきます。

本来であれば得られたはずなのに、病気やケガなどで得られなかった収入を「逸失収入(いっしつしゅうにゅう)」という表現をします。

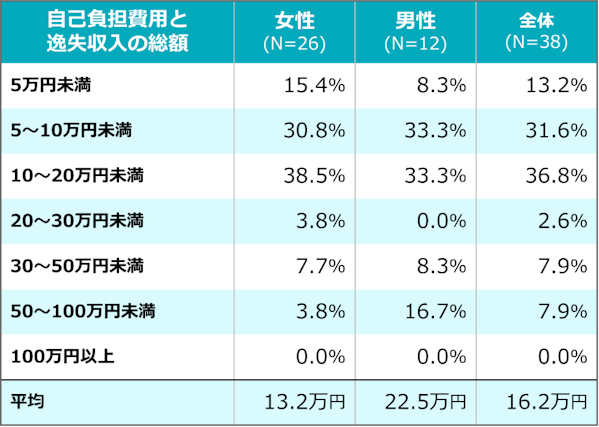

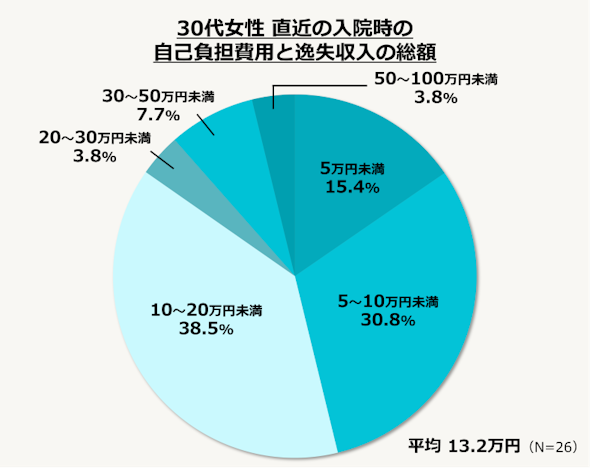

30代の1入院あたりの直近の入院時の自己負担費用と逸失収入の総額は下記の通りです。

【30代直近の入院時の自己負担費用と逸失収入の総額】

30代女性の1入院あたりの直近の入院時の自己負担費用と逸失収入の総額は平均13.2万円、最多は10〜20万円未満(38.5%)です。

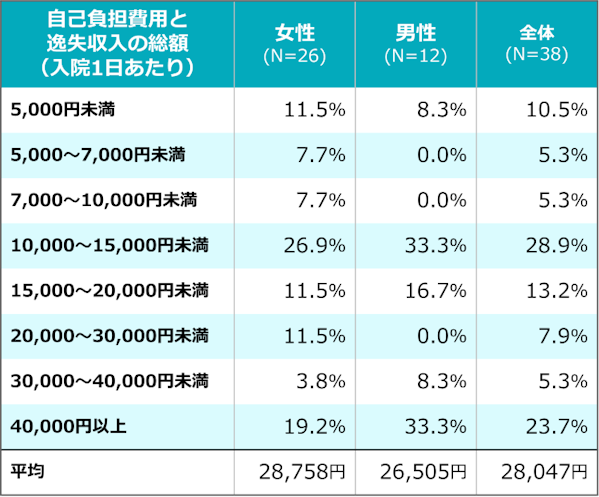

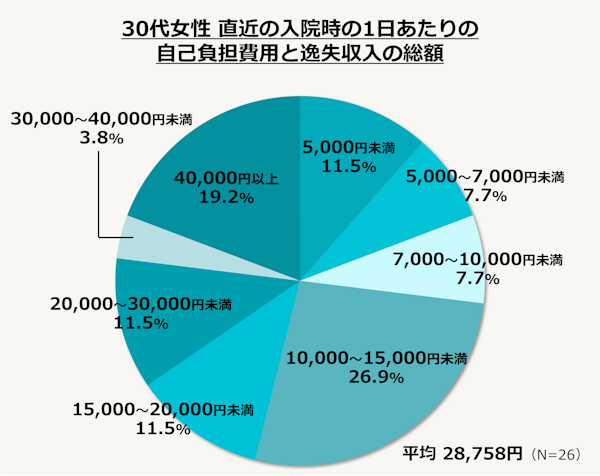

30代の直近の入院時の1日あたりの自己負担費用と逸失収入の総額は下記の通りです。

【30代の直近の入院時の1日あたりの自己負担費用と逸失収入の総額】

30代女性の直近の入院時の1日あたりの自己負担費用と逸失収入の総額は平均28,758円、最多は1〜1.5万円未満(26.9%)です。

逸失収入を考慮した場合でも入院1日あたり1〜2.5万円の間であることがわかります。

ココがポイント

病気・ケガで入院:入院1日あたり1〜2.5万円の間で自己負担費用がかかるため、この金額を入院給付金日額の目安としましょう。

逸失収入を考慮した場合でも入院1日あたり1〜2.5万円の間が目安となります。

なお入院給付金日額の金額を高く設定すれば保障は手厚くなりますが、その分保険料も高くなります。

ライフスタイル別の必要性

基本的な考え方は、病気・ケガで働けない期間が出てきた場合、医療費や家賃を含んだ生活費等(3ヶ月分程度)を賄える貯蓄のある方は、医療保険の必要性は低いといえます。

この根拠としては、公的医療保険の制度に、医療費が高額になった場合に一部が戻ってくる高額療養費制度や、所得税・住民税が軽減される医療費控除という制度があるためです。その他、障害者年金、そして、会社員・公務員には傷病手当金制度や労災、休業給付などの制度があります。

【制度紹介】

給付金を受け取れる制度 |

|

医療費の負担割合・負担額を軽減する制度 |

|

会社員・公務員などの方は社会保険制度などで、病気・ケガで働けない時の公的なサポートが手厚いため、前述の貯蓄がある場合には医療保険の必要性は低めです。

フリーランスや自営業の方は国民健康保険制度のみとなるため、会社員・公務員などと比べて、病気・ケガをした場合の公的なサポートが少ないという観点から、医療保険の必要性は高くなります。

ここでは、ライフスタイル別の医療保険の必要性についてみていきましょう。

独身のケース

基本的な考え方として、医療費や家賃を含んだ生活費等(3ヶ月分程度)を賄える貯蓄があるのであれば、医療保険は不要です。

ただし、その中でも、実家住まいか一人暮らしかで、医療保険の必要性が変わってきます。独身でも扶養する家族の有無などでも左右されます。

例えば、一人暮らしの方は家賃などの負担もあるため、医療保険の必要性は高めに考えたほうがよいでしょう。

独身でも扶養する家族がいる場合、自分以外の生活費の支出は無くならないため、予定外の出費を防ぐために、医療保険の必要性は高くなります。

- 一人暮らしである

- 家賃含めた生活費3ヶ月分と医療費を賄える貯蓄がない

- 扶養する家族(親や兄弟など)がいる

この3点のどれかに当てはまる場合は、必要性が高いといえます。

既婚で子供がいないケース

既婚で子どもがいない場合、医療保険の優先度は貯蓄などの有無と、家計を主に支えているかどうかという観点で、医療保険の必要性は変化します。

- 家計を主に支えている

- 家賃含めた生活費3ヶ月分と医療費を賄える貯蓄がない

この2点のどちらかに当てはまる場合は、必要性が高いです。

既婚で子供がいるケース

既婚で子どもがいる場合、家計を主に支えているかどうかという観点で、必要性は若干変化しますが、医療保険の必要性は高めに考えるほうがよいでしょう。

医療保険を選ぶ時のポイント

医療保険の種類の特徴を理解する

医療保険の特徴は全部で4つに分類することができます。

保険期間(保障期間)の種類(定期、終身)

保険期間(保障期間)の長さで2つに分類することができます。

定期医療保険

保険期間(保障期間)が10年や15年など一定期間に限定された医療保険です。

終身医療保険

保険期間(保障期間)が一生涯、生きている限り続く医療保険です。

ココがポイント

同じ年齢、同じ保障内容で加入する場合、定期医療保険のほうが終身医療保険よりも保険料は安くなります。

関連ページ:医療保険 | 終身と定期の違いやメリット・デメリットについて

保険料払込期間(ほけんりょうはらいこみきかん)

保険料払込期間(ほけんりょうはらいこみきかん)

保険料払込期間とは、保険料を支払う必要のある期間のことです。

保険期間(保障期間)=保険料払込期間 であることが一般的です。

保険料払込期間には、終身払いと、60歳払込満了・65歳払込満了などがあります。

終身払い

ご契約期間中、一生涯保険料を支払う方法です。1回あたりに支払う保険料の金額を抑えつつ保障内容は充実させたい方におすすめです。

60歳払込満了、65歳払込満了

60歳、または65歳で保険料の支払いが終わります。保険料をはやく払い終えてひと安心したいという方におすすめです。

保険料払込期間の長さによって、1回あたりに支払う保険料の金額と、トータルで支払う保険料払込累計額が変わってきます。

同じ月払いで比較した場合、保険料払込期間が長いほうが、1回あたりに支払う保険料の金額は安くなります。

- 契約者・被保険者:35歳・女性

- 終身医療保険(保障内容などは全く同じと仮定して)

- 65歳満了:2,015円

- 終身払い:1,260円

65歳満了:2,015 円

2,015 × 12ヶ月 × 30年間 = 725,400 円

終身払い:1,260 円

1,260 × 12ヶ月 = 15,120 円

725,400 / 15,120 = 47.97 年

終身払いを選んだ場合、83歳をこえて生きた場合に、終身医療保険の払込保険料累計額が65歳払込満了よりも高くなるということがわかります。

ココがポイント

同じ年齢、同じ保障内容で加入する場合、終身払いのほうが65歳払込満了よりも1回あたりに支払う保険料は安くなります。

保障内容の種類、保障内容の範囲

医療保険の基本の保障(主契約)

医療保険の主契約の保障内容は多様化していて、以下のようなものがあります。

- 従来型の医療保険:入院1日◯千円、手術給付金◯万円

- 入院日数に関わらず1入院一律5万円等のような入院一時金が出る医療保険

- かかった治療費分だけを補償する実損填補型の医療保険

その他、通院治療に対応したもの、薬代を保障するもの、所定の条件を満たす不妊治療を保障対象とするもの、患者申出療養制度 ※ を保障対象としたものなど、医療保険の保障内容は日々進化しているため、自分にあったものを選びましょう。

患者申出療養制度(かんじゃもうしでりょうようせいど)

患者申出療養制度とは、未承認の薬や治療法の使用を希望する患者が、主治医にその旨を申し出ることで国がその安全性や有効性の調査を進め、治療の実施を検討する制度です。もし承認されれば、身近な医療機関にて先進的な治療を受けられる可能性があります。

入院一時金タイプと入院給付金日額タイプの違い

入院一時金タイプと入院給付金日額タイプの違いは、

- 入院一時金タイプは入院日数に関係なしで入院一時金を受け取る

- 入院給付金日額タイプは入院日数に応じた【 入院給付金日額 × 入院日数 】の入院給付金を受け取る

という点で違いがあります。

したがって、実際に入院をして給付金を受け取る場面で、

- 入院日数が短い場合は、一時金タイプのほうが入院した場合に受け取れる給付金の金額が多くなる

- 入院日数が長くなった場合、一時金タイプより日額タイプのほうが受け取れる給付金の金額が多くなる

という可能性につながります。

入院一時金の出る医療保険の選び方

入院一時金タイプの医療保険

入院一時金タイプは入院日数に関係なく、まとまった金額の入院一時金が支払われる医療保険です。

短期入院や日帰り入院をした場合の入院保障が気になるようであれば、入院一時金タイプを選ぶとよいでしょう。

一時金は5万円〜30万円と幅が広く、保険会社や商品ごとに異なります。

ココに注意

一時金の金額が高くなるとその分、保険料が高くなります。

短期の入院も長期の入院にも備えたい場合には、入院一時金の金額をおさえめにして、入院給付金日額もついている商品を選ぶとよいでしょう。

入院給付金日額型の医療保険の選び方

従来型(入院給付金+手術給付金)の医療保険に申し込みをする場合、「入院給付金日額」はいくらぐらいあればよいのでしょうか?

30代女性の実際の入院日数と入院1日あたりの自己負担費用と逸失収入の考え方は前述のとおりです。

コのほけん!取扱いの医療保険の「入院給付金日額」は5千円、1万円となっています。

なお、生命保険会社によっては、申し込みページで金額のカスタマイズが可能な場合もあります。

入院給付金日額の設定の目安は、

- 入院給付金日額を受け取った時にとんとんになるか少々持ち出しが出るのが5千円

- 逸失収入も考えて余裕を持ちたい場合には1万円以上

と考えていただくとわかりやすいかもしれません。

ココに注意

入院給付金日額の金額を高く設定すれば保障は手厚くなりますが、その分、保険料も高くなります。

関連ページ:医療保険|主契約と特約

医療保険の特約

医療保険は、特約をつけることで、基本の保障からさらに保障を手厚くすることが可能です。

ここでは簡単に、どのような特約があるかご紹介いたします。

先進医療特約

先進医療は、大学病院などで研究・開発されている最先端の高度な医療技術のなかで、厚生労働大臣が安全性と有効性を確保するために基準を定めたうえで保険診療との併用を認めた技術のことで、治療費は全額自己負担となるため、この部分をまかなうことを目的にした特約です。

女性疾病特約

女性特有の病気に対する保障(入院給付金・手術給付金)を上乗せする特約です。

三大疾病特約

がん・心筋梗塞・脳卒中等の三大疾病と診断された場合に、一時金が受け取ることができたり、入院給付金が無制限・手術給付金の金額が上乗せになるなど、三大疾病に対する保障を手厚くするための特約です。

がん特約

がんと診断された場合に、がん診断一時金が受け取ることができたり、入院給付金が無制限・手術給付金の金額が上乗せになるなど、がんに対する保障を手厚くするための特約です。がんへの保障開始までに90日間もしくは3ヶ月間の免責期間(待機期間)があります。

保険料払込免除特約

特定の病気と診断された場合に、以後の保険料の払込が免除される特約です。

基本保障(主契約)にプラスして保障を充実させたいなら特約をつけましょう。

なお特約をつける分、特約保険料が追加になるため、医療保険全体の保険料は高くなります。

先進医療特約であれば、特約保険料は120円前後です。保険料払込免除特約や特定の病気に対する保障(入院給付金や手術給付金を上乗せする)特約の保険料は高めになります。

関連ページ:医療保険|特約とは?

支払いタイプ(貯蓄型or掛け捨て型)

現在、取扱いされている医療保険は、解約返戻金のない「掛け捨て型」の商品がほとんどです。解約返戻金をなくすことで、保険料を下げています。

解約返戻金があるタイプ、いわゆる「貯蓄型」といわれるタイプの医療保険は、健康祝い金や、保険を使わなかった場合に保険料が戻ってくるという特徴をもった医療保険になります。

ココがポイント

掛け捨て型と貯蓄型を比較すると、解約返戻金がない分、掛け捨て型の医療保険のほうが保険料は安くなります。

関連ページ:医療保険|掛け捨て型と貯蓄型について

医療保険で選ぶ際の注意点

医療保険を選ぶ際の注意点についてみていきましょう。共通の注意点は、下記の通りです。

医療保険選びの注意点

- 医療保険において重視すること:保険料の安さ? 保障内容の充実度?

- 保険期間(保障期間):一生涯? 特定の年齢まで?

- メインの保障タイプ:入院一時金タイプ? 入院給付金日額が出るタイプ? その場合の入院給付金日額は?

- 通院治療の保障の有無

- 保障を手厚くしたい病気の有無:婦人特有の病気? がん? 三大疾病?

- 保険料払込免除特約付帯の必要性:特定の病気になった場合に保険料を支払い続けることが可能?

関連ページ:医療保険の選び方|価値観別

独身の場合

女性特有の病気への保障が手厚い医療保険を選び、病気・けがで働けない状態が長期継続した場合の収入減少をカバーするために、就業不能の保障を追加の検討をおすすめします。

将来のライフステージを考えたときに、例えば、結婚を希望している、子どもを持つことを希望している方であれば、不妊治療なども保障の対象にした医療保険を選ぶのもよいでしょう。

既婚で子供がいない場合

女性特有の病気への保障が手厚い医療保険を選び、病気・けがで働けない状態が長期継続した場合の収入減少をカバーするために、就業不能の保障を追加の検討をおすすめします。将来的に、子どもを持つことを希望している方であれば、不妊治療なども保障の対象にした医療保険を選ぶというのもよいかもしれません。

既婚で子供がいる場合

女性特有の病気への保障が手厚い医療保険を選びつつ、病気・けがで働けない状態が継続した場合の収入減少の影響範囲が自分だけではなく、家族、特に子どもへ影響がある場合には、就業不能の保障を追加することも検討しましょう。

持病がある場合

健康に不安があったり持病がある場合、引受基準緩和型といわれる医療保険への加入を検討される方がいらっしゃいますが、まずは、通常の医療保険への申込をおすすめします。

引受基準緩和型の医療保険は、通常の医療保険と比べて、引受基準を緩やかにしている分、保険会社は病気に罹患するリスクが高い方々の契約を引受するため、保険料をそのリスクに応じて割り増ししています。

持病があっても、その持病の内容によっては、通常の医療保険でも申込が可能な場合があります。

いきなり割高な引受基準緩和型の医療保険への申し込みをする前に、いったん、通常の医療保険への申込をおすすめします。

関連ページ:引受基準緩和型医療保険とは?

まとめ

30代・女性が医療保険を選ぶ上で、基本的な考え方は、

ポイント

- 医療費や家賃を含んだ生活費等(3ヶ月分程度)を賄える貯蓄がある

→ 医療保険の必要性は低い - 会社員・公務員など:社会保険制度で病気・ケガで働けない時の公的サポートが手厚い

→ 貯蓄がある場合には医療保険の必要性は低め - フリーランスや自営業など:会社員・公務員等と比較すると病気・ケガで働けない時の公的サポートが少ない

→ 医療保険の必要性は高め

となっています。

その上で、以下のポイントに当てはまる場合は、医療保険の必要性が高いといえます。

- 一人暮らしである

- 家計を主に支えている

- 家賃含めた生活費3ヶ月分と医療費を賄える貯蓄がない

- 扶養する家族(親や兄弟など)がいる

ライフスタイル別のおすすめの選び方は、

- 独身・既婚でこどもがいないケース

→女性特有の病気に備える医療保険をメインに、

働けない場合の保障(就業不能)の特約を検討

将来的にこどもを考えるのであれば不妊治療なども保障の対象にしたものを検討 - 既婚でこどもがいるケース

→女性特有の病気に備える医療保険をメインに、

働けない場合に収入減少の影響がこどもに及ぶ場合は就業不能の特約を検討

となります。

![女性特有の病気に備えたい方におすすめ!オリックス生命の医療保険CURE Lady Next[キュア・レディ・ネクスト]人気の理由を大調査](https://images.microcms-assets.io/assets/f84aa30f91624818a0311521de70d1bb/06f46e9d2e1c47f1a4f7b229c50ad686/AdobeStock_334906465%20(1).jpg?w=300&h=300)

.jpg?w=300&h=300)

.jpg?w=300&h=300)

.jpg?w=300&h=300)

.jpg?w=300&h=300)