個人年金保険おすすめ人気ランキング

2025年7月版

個人年金保険おすすめ人気ランキング

2025年7月版

ランキング

保険のキホン保険のキホン 〜個人年金保険の基礎知識〜

更新日:2025年1月30日

仕事をリタイアし、年金生活になる老後。 老後の資金を形成する手段として注目されているのが個人年金保険です。 この記事では、個人年金保険の種類や仕組みや公的年金制度との違い、また加入するメリット・デメリットなどについてわかりやすく解説します。

年金とは

年金は、公的年金と、個人年金保険をはじめとした私的年金の2種類に分けることができます。

公的年金 | 厚生年金(会社員・公務員) | |

|---|---|---|

国民年金(日本国内に住所がある20歳以上60歳未満) | ||

私的年金 | 個人年金 | 個人が自助努力して貯めた年金保険・貯蓄・投資など |

企業年金 | ・確定拠出年金【DC】 ・確定給付年金【DB】 ・年金払い退職給付(公務員) | |

公的年金

公的年金制度は、社会保障制度の一環として国により運営されているものです。この制度は大きく2階建てとなっています。

国民年金

1階部分にあたる国民年金は、日本国内に住む20歳以上60歳未満の人すべてに加入義務があります。65歳から受け取れる老齢基礎年金は、所定の手続きにより受け取り開始時期を60歳から75歳まで繰り上げもしくは繰り下げることが可能です。

なお、保険料は原則一律で、1か月あたり16,980円です(令和6年度)。収入などに応じて免除・納付猶予制度や追納制度を利用できます。

※参考:日本年金機構「国民年金」

厚生年金

2階部分の厚生年金保険には、会社員や公務員などが加入します。保険料率は18.3%で、被保険者と勤務先が折半して負担します。国民年金と同様に、老齢厚生年金も65歳から受け取れますが、受け取り開始時期の繰り上げもしくは繰り下げが可能です。

なお、受け取れる老齢厚生年金の金額は、それまで支払った保険料と納付期間に応じて変わります。

※参考:日本年金機構「厚生年金保険」

公的年金のその他の給付

また、公的年金制度により受け取れる年金には、障害年金(障害基礎/厚生年金)や遺族年金(遺族基礎/厚生年金)もあります。

障害年金(しょうがいねんきん)

病気やケガで日常生活が制限された場合、65歳未満でも受け取ることが可能な年金。

遺族年金(いぞくねんきん)

国民年金・厚生年金保険の被保険者が死亡した際に、一定の要件を満たす遺族に支払われる年金。

私的年金(個人年金保険)

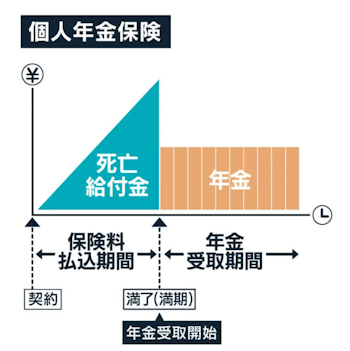

私的年金のひとつである個人年金保険とは、生命保険会社などによって運営・販売されている保険です。保険料払込期間を終えて約定の年齢(年金受取開始年齢)に達すると、年金を受け取ることができます。なお、保険料は、年金額や加入時の年齢、保険料払込期間、保障内容などによって異なります。

また、年金を受け取れる期間は商品によって異なり、10年や15年などあらかじめ決まっているものもあれば、一生涯受け取れるものもあります。

公的年金と個人年金保険の違い

加入義務の有無

公的年金と個人年金保険の最も大きな違いが、加入義務の有無です。

国民年金は、日本国内に住む20歳以上60歳未満の人すべてに加入義務がある一方で、 個人年金保険への加入は完全に任意で、20歳未満の人が加入することも可能です。

年金の支払い条件

公的年金には、一定の年齢から受け取れる老齢基礎年金や老齢厚生年金のほかに、障害を負った際に受け取れる障害基礎年金・障害厚生年金や、被保険者が死亡した場合に一定の要件を満たす遺族が受け取れる遺族基礎年金や遺族厚生年金があります。

これに対して、個人年金保険で給付を受け取ることができるのは、一般的に60歳以降で、給付は一種類です。

ただし、保険料払込期間中に被保険者が死亡した場合には、死亡給付金(死亡払戻金)が支払われる商品が一般的です。また、個人年金保険を途中解約した場合には解約返戻金が支払われます。

保険料の払込期間

公的年金制度における保険料の支払期間は、原則20歳から60歳までです。また、保険料の支払いは毎年定期的に行うのが基本です。

これに対して民間の個人年金保険は、保険料払込期間を任意に設定できます。有期払いや一時払いを選択することで、保険料の支払いを短期間で終えてしまうことも可能です。

個人年金保険の種類

個人年金保険は、投資リスクの有無や払い込んだ保険料の運用方法などによって、以下の3種類に分けられます。

- 個人年金保険

- 変額個人年金保険

- 外貨建て個人年金保険

(1)個人年金保険

一般的な個人年金保険では、生命保険会社が保険料を一般勘定で運用します。

運用実績にかかわらず、約定の給付が保証されるタイプの商品の資産(保険料など)を管理するために用いる勘定のこと。

一般勘定では運用に伴うリスクを保険会社が負うため、原則として、契約時に定めた年金の受取金額が減少することはありませんが、保険会社の経営破綻による責任準備金の減少などが起きた場合にはこの限りではありません。

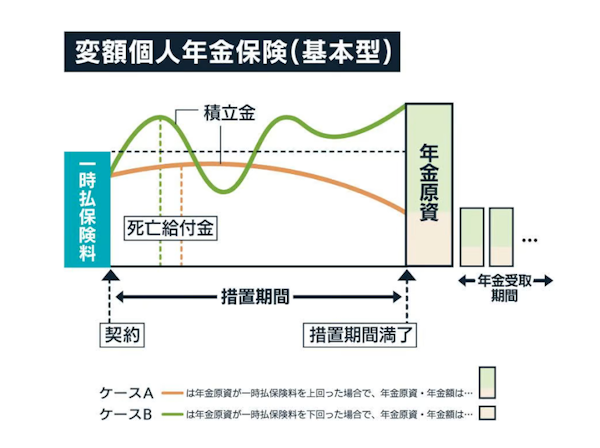

(2)変額個人年金保険

変額個人年金保険では、生命保険会社が保険料を特別勘定で運用します。

運用実績に応じ、受け取れる金額が変動するタイプの商品の資産(保険料など)を管理するために用いる勘定のこと。

特別勘定では、株式や債券を中心とした金融商品による資産運用がなされ、これに伴うリスクは契約者が負います。そのため変額個人年金保険は、その運用実績によって受け取れる年金の金額が変動します。

年金額の変動のしかたは、年金受取開始後は一定の金額のまま変動しないものや、年金受取開始後も運用実績によって年金の金額が増減し続けるものなど商品によって取り扱いが異なります。

なお、最近では年金受取総額について最低保証を設けている保険会社が多くなる一方で、解約返戻金については、最低保証がない商品が多いようです。

変額個人年金保険の年金受取総額や解約返戻金に対する最低保証の有無についても確認しておく必要があります。

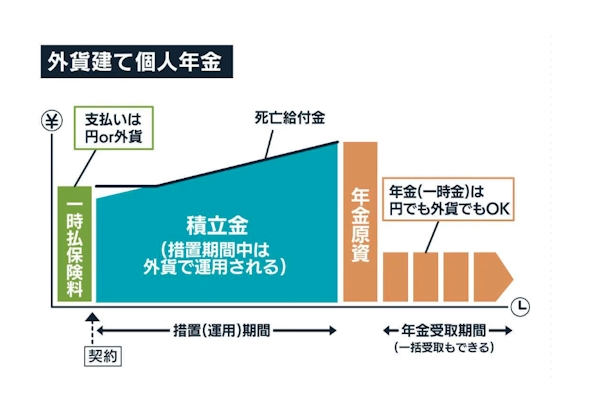

(3)外貨建て個人年金保険

外貨建て個人年金保険とは、払い込まれた保険料を外貨で運用する個人年金のことをいいます。

契約通貨は商品によって異なりますが、米ドル、ユーロ、豪ドルなどを用いるものが一般的です。

外貨は日本円に比べて相対的に金利が高いため、その運用益で年金額の増加が期待できます。また、外貨への分散投資を通じ、円の価値が下落するリスクに備えられるメリットも大きいです。

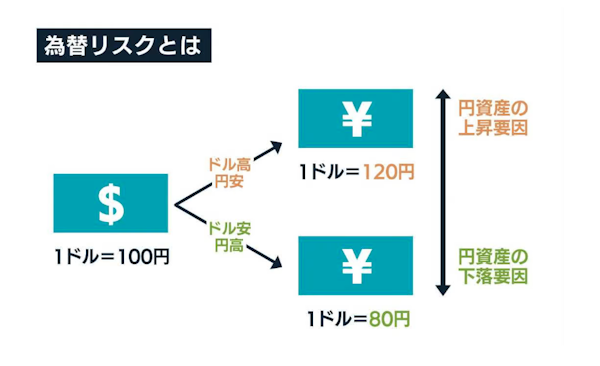

ただし、外貨建て個人年金保険は、保険料の払い込みはもちろん、年金の受け取りも外貨で行います。そのため為替レートの変動により、円換算後の年金総額が払込保険料の総額(円換算額)を下回るリスクがあります。

個人年金保険の年金受取期間

個人年金保険は、年金の受取期間によって以下の種類に分けることができます。

- 終身年金

- 確定年金

- 夫婦年金

- 有期年金

(1)終身年金

終身年金とは、被保険者が生存している限り、一生涯年金を受け取れる商品のことをいいます。

保障期間のある個人年金保険は、保証期間付終身年金と呼ばれます。

保証期間中は被保険者の生死に関係なく年金を受け取れますが、もし保証期間内に被保険者が死亡した場合は、残りの保証期間に応じた年金あるいは一時金を受け取ることが可能です。

保証期間の長さは商品によって異なり、予め決められたプランから選ぶ商品のほかに数年単位で任意に設定できるものもあります。

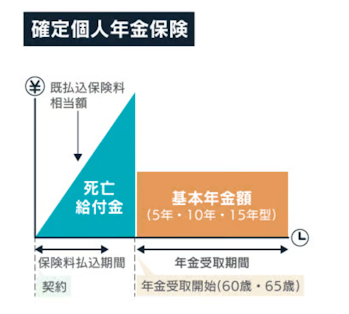

(2)確定年金

確定年金とは、年金受取期間中、被保険者の生死に関係なく年金を受け取れる商品のことをいいます。

年金受取期間中に被保険者が死亡した場合は、残りの年金受取期間に応じた年金あるいは一時金を受け取れます。

被保険者の生死に関係なく年金を受け取れる、という点では保証期間付終身保険と似ていますが、確定年金型の商品では年金受取期間満了後は年金の給付を受けられません。

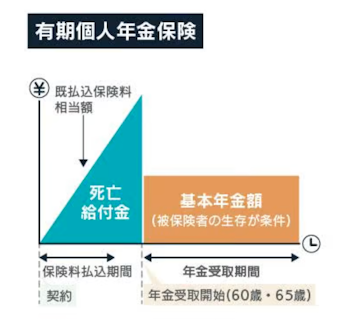

(3)有期年金

有期年金とは、年金の受取開始後、約定の期間中、被保険者が生存していることを条件に年金を受け取れる商品のことをいいます。

有期年金には保証期間付きの商品もあり、保証期間中は被保険者の生死に関係なく年金を受け取れます。

これに対して保証期間のない有期年金は、年金受取期間中に被保険者が死亡すると、それ以後は年金を受け取れませんが、年金原資あるいは既払込保険料相当額から既に受け取った年金の総額を差し引き、残額がある場合には、一時金として受け取れることが一般的です。

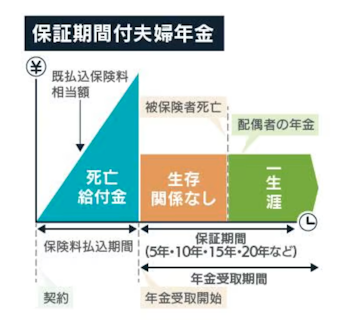

(4)夫婦年金

夫婦年金とは、被保険者を夫婦2人とし、夫婦のいずれかが生存している限り年金を受け取れる商品のことをいいます。

夫婦年金は、年金受取期間によって確定年金や終身年金、有期年金に分けられます。下の図は、保障期間付夫婦年金のイメージですが、取り扱いのない商品もあります。

夫婦終身年金や夫婦有期年金は保証期間がある商品が一般的です。もし保証期間中に夫婦が共に死亡した場合、残りの保証期間に応じた年金あるいは一時金を遺族が受け取れます。

個人年金保険のメリット

老後資金の形成に役立つ

個人年金保険のメリットとしてはまず、貯金が苦手な人でも計画的に老後資金を形成できる、という点が挙げられます。貯金が苦手でも個人年金保険は保険料が自動的に引き落とされるため、半ば強制的に老後資金を形成できます。

個人年金保険料控除を受けられる

個人年金保険料控除が受けられるのも、個人年金保険のメリットです。

税制適格特約が付加されている契約であれば、年間保険料に応じ、所得税と住民税について一定額まで所得控除を受けられます。税制適格特約を付加するには、以下の条件を満たす必要があるため注意が必要です。なお、特約が付加されていない個人年金保険の保険料は、「一般生命保険料控除」の対象になります。

- 保険料の払込期間が10年以上である

- 年金受取人が、保険料の払込をする者もしくはその配偶者である

- 年金の受取開始年齢が満60歳以上で、受取期間が10年以上である

死亡給付金を受け取れる

個人年金保険には、保険料の払込期間中や年金受取期間中に被保険者が死亡した場合に、死亡給付金を受け取れる商品があります。

死亡給付金の金額は、払込保険料相当額程度のものなど、商品によって取り扱いが異なります。

保険料払込免除特約で保険料の払い込みが免除される

個人年金保険は、保険料払込期間中に被保険者が高度障害状態などの保険会社所定の状態になった場合、それ以降の保険料の払い込みが免除される保険料払込免除特約が付いた商品が一般的です。

ただし、健康状態に関する告知や診査を必要としない無選択型個人年金保険は、保険料が免除されません。また、保険料の払い込みを一時払いにした場合も、保険料の免除を受けられないため注意が必要です。

個人年金保険のデメリット

途中解約すると元本割れする

個人年金保険のデメリットとしてまず挙げられるのが、途中解約すると元本割れしてしまう、という点です。

個人年金保険を払込期間中に解約した場合、約定の解約返戻率をもとに算出された解約返戻金を受け取れます。ただし、払込期間中に解約すると、解約返戻率が100%を下回り、それまでに払い込んだ保険料の総額よりも解約返戻金が少なくなります。

個人年金保険の払込期間は数十年にわたることが多いため、この間に急な出費や収入の減少で保険料の支払いが難しくなり、契約を解約せざるを得ない可能性もあります。そのため保険料や払込期間は慎重に決めることが重要です。

インフレリスクがある

個人年金保険には、インフレリスクに弱い、というデメリットもあります。

物価が上がりお金の価値が下がる現象のこと。

契約時に受け取る年金額が確定している定額型の個人年金保険の場合、物価がどれだけ上昇しても受け取れる年金の金額は変わらないため、老後の生活資金が不足する可能性があります。

運用実績や為替レートによって元本割れする可能性がある

変額個人年金保険は、運用性を重視した特別勘定による運用実績によって将来の年金額が変動します。よって、運用実績によっては年金の総額が払込保険料の総額を下回る可能性があります。

また、外貨建て個人年金保険は、為替レートにより年金の総額が払込保険料の総額を下回るリスクがあります。

年金へ課税される場合がある

個人年金保険は、年金へ課税される可能性があります。

保険料負担者(契約者)と年金受取人が同一である場合、 受け取る年金は雑所得に算入され、所得税・住民税の対象となります。 算入すべき雑所得の金額は、その年中に支払いを受けた年金の金額から、その金額に対応する払込保険料を差し引いて計算します。

保険料負担者と年金受取人が異なる場合、保険料負担者から年金受取人に権利の贈与があったとみなされ年金に贈与税が課せられます。なお、贈与税が課せられるのは1回のみとなります。

また、毎年受け取る年金については所得税の対象となり、年金支給初年度は全額非課税ですが、2年目以降は課税部分が段階的に増えていきます。

個人年金保険の必要性

公的年金の受給額はどのくらい?

厚生労働省の発表によると、令和4年度の新規裁定者(当該年度中に新たに年金受給権を得た人)の老齢厚生年金の月額平均は8万2千円で、老齢基礎年金の月額の平均は5万4千円でした。

生活水準などにもよりますが、やはり、公的年金制度だけで生活を維持するのは難しい可能性があります。

個人年金保険への加入率はどのくらい?

生命保険文化センターの調査によると、個人年金保険への世帯加入率(全生保)は、全体で24.3%でした。

また、コのほけん!のアンケート調査の「保険加入に関する意向調査」にて、各保険商品への加入状況を調べたところ、回答者486名のうち、個人年金保険に加入している人の割合は10.9%でした。

生命保険や医療保険と比較すると、個人年金保険への加入率はやや低い傾向にあります。

老後の資金を形成する方法には、貯蓄や積み立て、投資信託など、様々な手段があるため、個人年金保険だけにこだわる必要はありません。しかし保障面や税制面などにおいて、個人年金保険特有のメリットもあります。

生命保険や医療保険などに加入したうえで、もし金銭的な余裕があれば、個人年金保険への加入を検討するとよいでしょう。

まとめ

個人年金保険は、将来受け取れる年金が確定しているもののほかに、変額個人年金保険や外貨建て個人年金保険があり、年金の受取期間についても終身タイプや有期タイプ、また保証期間のあるなしなど多様です。

そのため個人年金保険への加入を検討する際は、まず必要な老後資金はいくらなのか、そのうちどのくらいを個人年金保険で備えるのか、はじめに具体的に考えてみるとよいでしょう。

商品選びに悩んだときは、コのほけん!の無料相談サービスもぜひご利用ください。

個人年金保険をテーマにしたコラムの一覧です。『個人年金保険とは?』『個人年金保険の必要性は?』などの話から基礎知識の解説など、役立つトピックスを掲載しています。

- 記載している保険料および保障内容などは2025年7月1日現在のものです。

- 保険料算出条件・保険商品について詳しくは、商品名をクリックしてください。

- 更新のある特約の保険料は更新時の年齢・保険料率によって決まります。

- 調査目的:保険の人気調査(申込数・保険会社遷移数をもとに算出)実施者:Sasuke Financial Lab株式会社 調査対象者:コのほけん!訪問ユーザー 有効回答数:79,741件 調査実施期間:2025年5月1日〜31日

- 商品改定やリニューアルの場合は前の商品の順位を引き継ぎます。

- お仕事の内容・健康状態・保険のご加入状況などによっては、ご契約をお引受けできない場合や保障内容を制限させていただく場合があります。

- 商品の概要を説明しています。保険商品の詳細は保険会社のウェブサイト、パンフレット、契約概要、注意喚起情報、ご契約のしおり・約款等を必ずご確認ください。また、表示された保険料は保険プランの一例です。前提条件(年齢や性別等)によって保険料は変わります。商品を選択される際には、保険料だけでなく、保障の内容等他の要素も含め総合的に比較・検討くださいますようお願いいたします。

- 「ネット申込」をクリックすると保険会社のページへ移動します。

- なお、専門家のコメントは当社からファイナンシャルプランナーに依頼し執筆いただいた原稿を、保険会社で了承のもと、当社で編集したものです。

- 口コミの内容は、ユーザーアンケートの回答内容に反しない範囲で、表現を整えた上で掲載しています。掲載しているユーザーの年齢はアンケート収集時の年齢であり、保険加入時の年齢ではありません。

- 「口コミ、評判」に掲載されている内容は、あくまでユーザー個人の主観的な感想や評価であり、保険商品の保障内容や保険料などを保証するものではありません。各ユーザーの前提条件(被保険者の年齢、性別、必要な保障条件など)によって、保障内容、保険料に対する評価も異なる可能性があるため、あくまでも参考情報としてご覧ください。

- 評点は、「総合満足度」、「加入手続きのスムーズさ」、「保険料の安さ」、「保障内容の充実度」、「顧客対応」、「保険金請求のスムーズさ」の各項目について、ユーザーが下記から選択したものを掲載しています。(いいと思う:5、少しいいと思う:4、普通:3、少しよくないと思う:2、よくないと思う:1)

- 「加入手続き」、「顧客対応」の評価には、ユーザーが保険商品を申し込んだ経路によっては、対象保険会社の商品を取り扱う保険代理店等に対する評価が含まれている可能性があります。

- 保険商品を選択する際には、商品の詳細を「パンフレット」、「契約概要」、「注意喚起情報」、「ご契約のしおり・約款」等にてご確認いただいた上で、保険料水準のみではなく、保障内容等も含め、総合的に比較・検討いただきますようお願いします。

- アンケート委託先のモニタ会員のうち、対象保険会社の対象の保険商品を契約された方に実施したアンケート調査であるため、コのほけん!経由で契約した方に限りません。

.jpg?w=210&h=210)

.jpg?w=630&h=400)