日本の税金は高くない!?日本と海外の税金を徹底比較!日本でできる節税方法も紹介

私たちは、消費税や所得税はもちろん、持ち家があれば固定資産税、親から財産を受け継げば相続税など、さまざまな税金と隣り合わせで生活しています。

「増税」という言葉を聞くたびに、「日本は税金が高い!」と思うかもしれません。しかし、日本は本当に「税金が高い国」なのでしょうか?

この記事では、さまざまなデータをもとに日本と海外の税金を比較します。あわせて、効果的な節税方法についても解説します。

この記事のポイント

- 日本の所得税や消費税の税率は、イギリスやフランスなどの欧州諸国と比較しても決して飛び抜けて高い水準ではない。

- 多くの人が「日本は税金が高い」と実感する主な要因は、税金に加え年々上昇し続けている社会保険料を含めた「国民負担率」の高さにある。

- 親を対象とした扶養控除や生命保険料控除、ふるさと納税などの制度を正しく活用することで、会社員であっても税負担を軽減し手取りを増やすことが可能である。

税金が安い国はどこ?暮らしに関わる税金を海外と比較してみよう

「日本は税金が高いから、高所得者は海外へ逃げていく」という話を耳にすることがあるかもしれません。

日本の場合、累進課税制度(るいしんかぜいせいど)という「お金を多く持つ人ほど多くの税金を負担する」制度になっています。

そのため、お金持ちほど税金負担が大きくなり、「高所得者が海外へ出ていく」と言われる理由となっています。

では、本当に日本の税金は高いのでしょうか?

所得税と消費税について、日本と海外を比較してみましょう。

所得税

まずは、働くようになるとだれもが支払う義務のある「所得税」について見ていきましょう。

日本の所得税のしくみ

そもそも所得税は、1年間働いたことによって得られた「所得」に対して課される税金です。

たとえば、会社から給料が支払われると、税金が差し引かれます。これが所得税です。

所得税が高いと、労働意欲がそがれると言われます。確かに、給与明細で目にする所得税の額に、驚いたことがある方も多いのではないでしょうか。

そもそも所得税とはどういう仕組みなのでしょうか。

所得税の課税対象となる「所得」には、多くの人が目にする「給与所得」以外にも多くの種類があります。

所得税の種類

- 利子所得

- 配当所得

- 不動産所得

- 事業所得

- 給与所得

- 退職所得

- 山林所得

- 譲渡所得

- 一時所得

- 雑所得

ただし、所得税は得られた所得全額に課税されるわけではありません。

所得税は、納税者全員に適用される「基礎控除」をはじめ、様々な「所得控除額」を差し引き、残った金額(課税所得)に税率を掛けて計算します。

日本と海外の所得税を比較

それでは海外の所得税はどれくらいなのでしょうか。

各国の所得税の最低税率と最高税率は以下のとおりです。

■ 日本と各国の所得税の最低税率と最高税率

| 最低税率 | 最高税率 |

|---|---|---|

日本 | 5% | 45% |

アメリカ | 10% | 37% |

イギリス | 20% | 45% |

ドイツ | 0% | 45% |

フランス | 0% | 45% |

中国 | 3% | 45% |

シンガポール | 0% | 22% |

所得税(地方税を除く)だけを見ると、日本の最高税率はイギリス、ドイツ、フランス、中国と同水準です。

そのため、日本だけが著しく高いというわけではなさそうです。

ただし、税金が安い国として有名なシンガポールと日本を比べると、最高税率に2倍以上の差があるため、日本の税率はやや高いと感じられるかもしれません。

次に、各国の所得税を地方税(住民税)を加味した形で見てみましょう。

地方税(住民税)を加味すると、下記の通りになります。

■ 日本と各国の所得税の最低税率と最高税率(地方税・住民税を加味)

| 最低税率 | 最高税率 |

|---|---|---|

日本 | 10% | 55% |

アメリカ | 17.1% | 49.7% |

イギリス | 20% | 45% |

ドイツ | 0% | 47.5% |

フランス | 9.7% | 54.7% |

中国 | 3% | 45% |

シンガポール | 0% | 22% |

イギリス、中国、シンガポールには地方税(住民税)がないため、最高税率の様子が大きく変わります。

表の7カ国の中では、日本の税率が最も高く、次いでフランスが高いという順です。

累進課税制度があるとはいえ、税金負担に見合った福祉や介護など、社会的なサービスがないとどうしても不平等感は生まれてしまいます。

欧州には、税金は高い一方で、福祉や介護サービス、教育が充実している国もあります。

そのような国では、税負担が高くても幸福度が高いという調査結果もあります。

日本も税負担に見合ったサービスの充実が、必要なのかもしれません。

消費税

次に、消費税について見ていきましょう。

日本の消費税のしくみ

そもそも、消費税とはモノやサービスを購入するときに一律で課される税金です。

現在の日本では、モノやサービスの価格の10%(国税7.8%+地方消費税2.2%)分が、モノやサービスの価格に上乗せされています。

誰でもモノやサービスを購入するわけですから、消費という行動に対して公平に負担するのがこの消費税という税金です。

日本では、原則としてすべての品目に、等しく一律の割合で消費税が課されます。

しかし一律の課税では、食料品や最低限必要なインフラサービスなど、生活に欠かせない支出にかかる税負担は、低所得者と高所得者で大きく異なります。

そうすると、所得の少ない人ほど、所得に対する税金負担の割合が大きくなり、生活がより苦しくなるおそれがあります。

そういった問題に着目し、生活していく上で必要な食料品などの課税率をほかの品目よりも低く設定する「軽減税率」があります。

また、イギリスなどの国では特定の物やサービスは税率を0%にするなどの政策を取り入れているところもあります。

日本でも2019年10月1日からの消費税の増税に合わせ、食料品やテイクアウトなどについては消費税が8%に据え置かれる、軽減税率が導入されています。

日本と海外の消費税を比較

ではここで、各国の消費税(付加価値税)を比較してみましょう。

数字は標準税率を表記しています。

消費税率 | |

|---|---|

日本 | 10% |

アメリカ | 0% |

イギリス | 20% |

ドイツ | 19% |

フランス | 20% |

中国 | 13% |

シンガポール | 7% |

アメリカの税率が0%であることに驚かれる方も多いかもしれませんが、実はこれには理由があります。

アメリカには「消費税」はありませんが、消費税に近い性質の「小売売上税」があります。

一般的に、「消費税」は仕入れから製造、流通、販売までの各過程で課税されます。

一方で、「小売売上税」は消費者に販売するときに一度だけ課される税金です。

日本の「消費税」とは性質が異なるため、注意しておきましょう。

ただ、名称は違っても、最終的には消費者が負担することに変わりはありません。

「小売売上税」は、州や市などでそれぞれ異なります。

税率が高いところではロサンゼルスのサンタモニカ市で税率は10.75%、逆にオレゴン州などでは小売売上税が課されていません。

「税金が高くて生活できない...」日本は税金を”取りすぎ”と感じる本当の理由

諸外国と比べると、日本は所得税と地方税を合算した最高税率が高めの傾向にあるということがわかりました。

ただし一方で、消費税の負担は低い傾向にあるため、これだけを見る限り「税負担が重い」とは言い切れない部分もあります。

また、実際の課税額は所得や働き方などによっても大きく変わるため、一概に比較することはできません。

しかし「税金が高くて生活が苦しい」という声は多く、日本の税制度に不満を抱いている方は少なくないでしょう。

社会保険料と国民負担率

日本では「税金を取りすぎ」と感じる大きな要因の一つは、毎月の給与から天引きされる年金、介護保険料や健康保険料などの「社会保険料」も負担していることです。

今の社会保険料の負担がどれくらいか知るには、財務省が公表している「国民負担率」という指標を見るとよいでしょう。

下のグラフは、国民の所得に占める「税負担」と「社会保険料負担」の合計割合を示したものです。

青い折れ線グラフで示されている国民負担率が、年々上昇していることがわかります。

現在では、所得の実に約45%が税金や社会保険料として徴収されている計算です。

所得税率だけを他国と比較すると日本が突出して高いわけではありません。

しかし、この社会保険料を含めた負担の重さが、「税金が高くて生活できない」という実感に直結していると考えられるでしょう。

私たちの税金はどこへ?主な使い道と種類

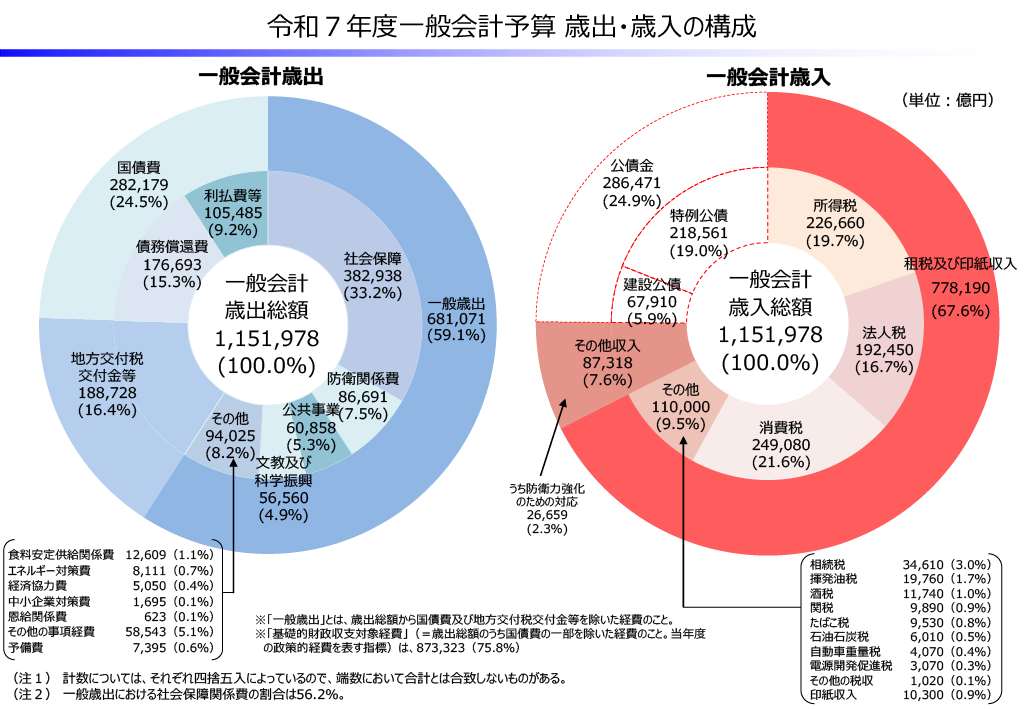

私たちが納めた税金が一体何に使われているのか、国の歳入・歳出(令和7年度一般会計予算)の内訳を見てみましょう。

歳出の中で最も大きな割合を占めるのは、年金・医療・介護などを支える「社会保障費(33.2%)」です。

次いで、国の借金返済にあたる「国債費(24.5%)」、地方自治体の活動を支える「地方交付税交付金(16.4%)」が続きます。

また、歳入は公債金を除くと消費税(21.6%)が最も多く、所得税(19.7)、法人税(16.7%)と続きます。

日本でも税負担を軽くできる!主な節税の方法とは

日本の税負担が特別に多すぎるわけではないことは分かりました。

それでも「できるだけ負担を減らしたい」と考える方も多いでしょう。

ここでは、日本における効果的な節税対策について解説します。

親を扶養家族に入れ「扶養控除」を受ける

親を扶養家族に入れることで、所得税や住民税の負担を軽減できる「扶養控除」という制度があります。

老後の親をサポートしている世帯にとって、非常に大きなメリットとなる仕組みです。

たとえば、所得税率が5%の年収500万円の方が、70歳以上の同居の両親を扶養家族に入れた場合、以下のような節税効果が見込まれます。

■所得税

同居老親控除額 58万円 × 2名 × 税率5% = 5.8万円

■ 住民税

同居老親控除額 45万円 × 2名 × 税率10% = 9万円

このように、所得税は約6万円、住民税は9万円の控除額となり、合計で年間15万円近い節税につながります(※別居の場合や親の年齢が70歳未満の場合など、条件により控除額は変動します)。

なお、扶養控除を受けるには、主に以下の3つの条件を満たす必要があります。

- 「生計を一」にしていること

同居している場合はもちろん、別居していても常に生活費や医療費の仕送りを行っているなど、経済的に支えている実態があれば対象となります。

- 親の合計所得金額が48万円以下であること

親の収入が「公的年金のみ」の場合、65歳未満であれば年金収入が108万円以下、65歳以上であれば年金収入が158万円以下が目安となります。 - 親が他の人の扶養に入っていないこと

なお、会社員であれば、親を扶養に入れる手続きは年末調整で行うことができます。

「給与所得者の扶養控除等(異動)申告書」の該当欄に親の氏名や生年月日、住所などを記入して会社に提出すれば、手続きは完了です。

もし年末調整で忘れてしまった場合でも、後からご自身で確定申告を行うことで、過去5年分まで遡って還付を受けることが可能です。

※参考:国税庁「扶養控除」

関連記事:扶養控除とは?適用要件から非居住親族の改正対応まで徹底解説

寄付により「寄付金控除」を受ける

寄付をすることで「寄付金控除」を受けることもできます。

国が定めた一定の条件を満たした団体に寄付をすると、約40%が減税額になることもあります。

対象となるのは、国や地方公共団体に対する寄附金や、赤い羽根募金などの公益法人等に対する寄付金の中でも財務大臣が指定したもの、認定NPO団体への寄付金などです。

そのほかの例としては、ユニセフへの募金や、ふるさと納税も対象となります。

ふるさと納税は、寄付額のうち2,000円を超える部分について、所得税等および住民税から原則全額控除されるしくみとなっています。

さらに、リターンのない寄付型のクラウドファンディングも対象となるケースがあります。

寄付金控除を受けるには、寄付先の団体が発行する受領書などが必要です。忘れずに受け取るようにしましょう。

なお、会社員であっても、年末調整では処理できないので確定申告が必要になります。

※参考:国税庁「寄附金を支出したとき」

関連記事:生命保険料控除とふるさと納税はどちらがお得?併用による影響や控除の上限額についてわかりやすく解説

生命保険料控除を受ける

また、身近なものでは、生命保険に加入し、生命保険料控除を受けるという方法もあります。

生命保険料控除には下記の種類があります。

- 一般生命保険料控除:終身保険・定期保険 など

- 介護医療保険料控除:医療保険・がん保険 など

- 個人年金保険料控除:個人年金保険 など

なお、生命保険料控除を受ける場合、会社員は年末調整で申告する必要があります。

フリーランスや自営業の場合は、確定申告で申告する必要があります。

その際、保険会社から送られてくる「生命保険料控除証明書」が必要となりますので、必ず保管しておきましょう。

関連記事:生命保険料控除でいくら戻る?還付金額の計算方法【会社員・個人事業主・フリーランス・パート】

まとめ

以上のとおり、日本は税負担が特別に大きいわけではないことがわかりました。

しかし、なかなか年収が上がらない昨今の日本では、税金の負担は特に重く感じるものです。

少しでも節税するためには、まずは身近な節税対策に取り組み、手取り収入を増やすことが大切です。その結果、日々の生活が少しでも豊かになるのが理想です。

まずは、今日から節税対策を始めてみませんか。

.jpg?w=300&h=300)

.jpg?w=300&h=300)