大学生は就業不能保険に加入できない!仕送りが減ったりアルバイトができなくなったらどう備える?

地方から上京し、仕送りの不足を補うため、アルバイトで生活費や学費をまかなう大学生が増えています。

大学生自身が病気などで働けなくなった時、就業不能保険に加入することができません。そういった場合に備えるにはどうしたら良いのでしょうか?本記事で解説します。

本記事のポイント

- 奨学金の利用者は大学生の2人に1人、学生自身がアルバイト等で学生生活に必要な一定の費用負担をしており、学生自身の収入も学生生活に欠かせない

- 大学生は就業不能保険に加入できず、病気やケガで働けなくなった場合に収入がなくなるリスクがある

- 親が病気やケガで働けなくなった場合、大学生活を続けることが困難になる可能性がある

- 国の教育ローンや奨学金を利用している場合、保護者の収入が減ると返済が厳しくなる可能性がある

- 大学生協保険の「扶養者所得保障保険」や民間保険会社の「就業不能保険」「所得補償保険」を活用する

大学の学生生活にはいくら費用がかかる?

日本学生支援機構の調査によると、四年制大学(昼間部)の年間学生生活費は1,813,000円(学費+生活費)です。

内訳は、下記の通りです。

■ 学費

区分 | 金額 |

|---|---|

授業料 | 914,900 |

その他の学校納付金 | 122,000 |

修学費 | 46,800 |

課外活動費 | 20,300 |

通学費 | 44,700 |

計 | 1,148,700 |

■ 生活費

区分 | 金額 |

|---|---|

食費 | 160,000 |

住居光熱費 | 190,900 |

保険衛生費 | 41,200 |

娯楽・嗜好費用 | 130,300 |

その他の日常費 | 141,900 |

計 | 664,300 |

これは、住居費を区分していない平均のデータになります。

大学の区分別・居住形態別学生生活費でみると、アパート等に居住する場合が住居費がかかるため総じて生活費が高い傾向にあります。

区分 | 自宅 | 学寮 | アパート等 |

|---|---|---|---|

国立 | 987,100 | 1,274,900 | 1,721,800 |

公立 | 993,000 | 1,321,300 | 1,689,000 |

私立 | 1,704,800 | 2,090,600 | 2,414,300 |

平均 | 1,601,500 | 1,943,200 | 2,151,000 |

また、地域別でみると、東京圏が高い傾向にあります。

学生の収入状況は?

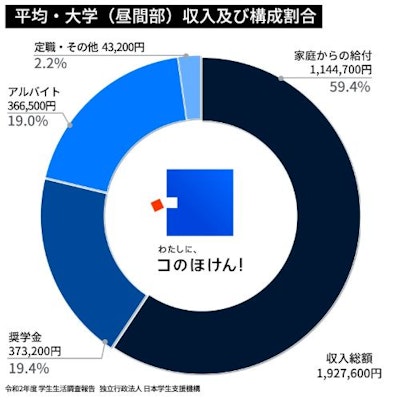

4年生大学の昼間部の学生の収入の平均の内訳は下記の通りです。

区分 | 家庭からの給付 | 奨学金 | アルバイト | 定職・その他 | 収入総額 |

|---|---|---|---|---|---|

国立 | 927,900円 / 58.8 % | 276,700円 / 17.5 % | 328,800円 / 20.8 % | 44,400円 / 2.8 % | 1,577,800円 |

公立 | 772,000円 / 50.7 % | 357,300円 / 23.4 % | 359,300円 / 23.6 % | 35,100円 / 2.3 % | 1,523,700円 |

私立 | 1,219,100円 / 59.9 % | 395,800円 / 19.5 % | 375,400円 / 18.5 % | 43,500円 / 2.1 % | 2,033,800円 |

平均 | 1,144,700円 / 59.4 % | 373,200円 / 19.4 % | 366,500円 / 19.0 % | 43,200円 / 2.2 % | 1,927,600円 |

平均値でみると、家庭からの給付が6割、奨学金とアルバイトがそれぞれ2割、その他の収入という内訳になっており、大学生の収入は1,927,600円となっています。

アルバイトの状況

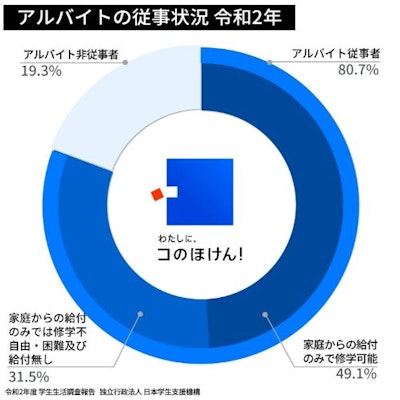

大学生の収入のうち2割はアルバイト代が占めていますが、実際にアルバイトをしている大学生はどのくらいいるのでしょうか?

アルバイトをしていない大学生は全体の2割弱、8割の人はアルバイトをしていることがわかります。そして、アルバイトをしている大学生の内訳を見ると、家庭からの給付のみで修学可能と回答した人は49.1%、家庭からの給付のみでは修学不自由・困難及び給付無しと回答した人は17.5%でした。

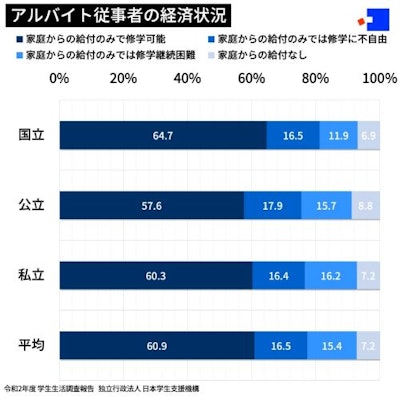

アルバイトをしている大学生の経済状況をさらに細かく見ると、下記の通りとなります。

家庭からの給付のみで修学可能であるがアルバイトをしている人が6割ですが、残り4割の人は、アルバイトをしなければ大学で学び続けることができない経済状況にあることがわかります。

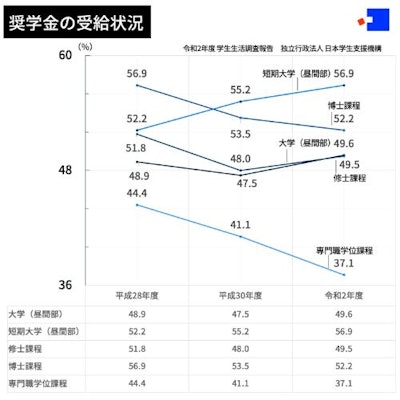

奨学金の受給状況

日本学生支援機構の調査によると、奨学金を受給している学生の割合は、大学(昼間部)で49.6%、短期大学(昼間部)で56.9%、大学院修士課程で49.5%、大学院博士課程で52.2%となっています。幅広い分野の学士課程の修了者や社会人を対象とした大学院の専門職学位課程では、37.1%です。

大学生(昼間部)の2人に1人は、奨学金を受給していることになります。

私立大学に通う学生の家計状況

学生の生活費で一番高くなるのは、私立大学です。ここからは、私立大学に通う学生を持つ家庭の家計状況について見ていきます。東京地区私立大学教職員組合連合が行った「2021年度立大学新入生の家計負担調査」の一部を紹介します。

【「6月以降の仕送り額(月平均)」の推移】によると、月平均の仕送り額は年々減少しており、2021年度は86,200円となっています。自宅外生の場合、学費や教科書代、交通費等のほかに、家賃や生活費等がかかります。仕送りしてもらう場合、仕送りする金額は「家賃分」や「家賃分+生活費分」など何らかの基準で決めると考えられます。

東京都内のワンルームマンションの家賃相場を考えると、月平均86,200円という金額は「家賃分」を仕送り額としていると予測されます。家賃が安ければ、生活費分も仕送りしているでしょう。

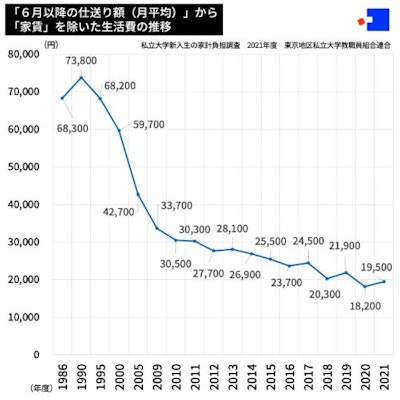

【「6月以降の仕送り額(月平均)」から「家賃」を除いた生活費の推移】は、家賃を支払った残りの金額の推移です。2021年度は月額平均19,500円となっていますが、交通費や文房具代などを考えると、食費や水道光熱費、被服費などの基本生活費は学生のアルバイト代でまかなっている可能性が高いと考えられます。セキュリティがしっかりしているマンションなどであれば家賃相場は上がりますので、月額平均19,500円も残らない可能性もあります。

2021年度の1日あたりの学生の生活費は、650円(1万9500円÷30日)という計算になります。 (最高時の1990年度では1日あたりの生活費は2460円)

ここで紹介した2つのデータから考えられるのは、学生自身も一定の費用負担をしていることです。学生生活で不足している額は学生によって差はありますが、学生自身のアルバイトなどによる収入も学生生活に欠かせないと言えます。

この状況で、親が病気やケガで働けなくなり学費や仕送りが支払えなくなった場合や学生自身の収入がなくなった場合、これまで通りの学生生活は送れなくなり、大学を辞めざるを得ない状況になるかもしれません。

大学を辞めるという選択肢は極力避けるとして、保険を利用して収入減に備える方法がありますので、いくつか紹介します。

大学生協保険とは

大学生協保険は、各大学生協の組合員が加入できる保険です。

生協の組合員になるためには、在学している大学生協に出資金を支払う必要があります。出資金の額は大学によって異なります。

組合員が加入できる生協保険には様々な種類の保険がありますが「就学費用保障保険 19W」は、扶養者が病気やケガで死亡したり、ケガで重度後遺障害を負って学生本人が扶養者に扶養されなくなった場合の学資費用をサポートする損害保険です。1年定期の掛け捨てタイプで、1口10万円で、最大15口まで加入が可能になっています。

学生自身が加入できない点には注意が必要です。

就業不能保険とは

就業不能保険は、民間の保険会社が取り扱う保険で、病気やケガで働けなくなった場合に、毎月、契約時に決めた給付金を受け取れる保険です。入院中や医師等の指示による自宅療養中等の状態で給付されます。

年齢や性別によって保険料は異なり、保険期間はおもに55歳、60歳、65歳、70歳までとなっています。

就業不能保険は、働けなくなった場合の収入をカバーする保険ですので、大学生が加入できるかどうか、実際の就業不能保険で確認しておきます。

ライフネット生命「就業不能保険 働く人への保険3」

お申し込みいただけない方

病気やケガで長期間働けないときの収入減少に備える保険のため、学生、年金生活者、資産生活者、無職などに該当される方、および年収100万円以下の方は、お申し込みいただけません。なお、主婦・主夫の方はお申し込みいただけます。

このようにライフネット生命では、はっきりと学生は申込できない旨が書かれています。

学費や生活費の一部など親が負担していることを考えると、親が働けなくなった場合に備えて就業不能保険の加入を検討するといいでしょう。

また大学生協保険の「扶養者所得保障保険」と比べると、保険金額を自由に設定できますので、働けなくなったときに学費などもカバーしたい場合に向いていると考えられます。

大学生が安心して学業を続けるために

大学の初年度納付金は国の教育ローン、毎月の生活費は奨学金を利用している人が増えています。国の教育ローンは親が借り入れますが、奨学金は学生が借り入れます。奨学金には利息の付かない第一種と利息の付く第二種がありますが、いずれも卒業後に返済しなければなりません。

国の教育ローンや奨学金を利用する状況ですので、収入が減ると返済が厳しくなると予想されます。

これまでの情報から、大学生とその親がおかれている状況をまとめると次のようになります。

- 大学に通うために借り入れをしている家庭が増えている

- 学費や生活費の一部は、学生のアルバイト代などに頼っている

- 国の教育ローンは親の借り入れ、奨学金は学生本人の借り入れである

- 親からの仕送り額だけでは不足している

このような状況にあることから、親が病気やケガで働けなくなった場合に備え、大学生協保険や民間保険会社の就業不能保険を活用する方法が考えられます。

ただ扶養者所得保障保険、就業不能保険ともに学生本人が加入することはできず、扶養者である親(保護者)が加入することになります。そのため在学中の費用について、学生本人の収入の依存度が高すぎると、学生は保険に加入できないため、学生本人が働けなくなった場合のリスクは高くなります。一方、リスクの発生率を踏まえると、病気により働けなくなる可能性は親よりも低いため、就業不能保険は不要であると考えることもできます。

就業不能保険での保険金額は?適正額を考える

大学生協保険のだけでなく、就業不能保険も検討しておくことで、選択肢が増え、保険料の負担を軽減できるかもしれません。ここでは、就業不能保険でどの程度準備しておけばいいか考えていきます。

就業不能保険を子の大学入学直前に加入する場合、保険金額は設定しやすいでしょう。親がどこまで負担できるか、予定を立てやすいためです。保険金額を設定する基準を挙げてみます。

(1) 仕送り額分の月額10万円の保障が必要な場合

仕送り額分に限らず、働けなくなった場合に月額10万円の支出が難しくなるのであれば、その分を就業不能保険でカバーします。初年度納付金や前後期の授業料、家賃など仕送り額分以外は貯蓄額の取り崩しができるケースです。

会社員や公務員であれば、働けなくなったとしても最長1年6ヶ月は健康保険から傷病手当金として、およそ給与の3分の2を受け取ることができます。

■ 働けなくなった場合~(1)のケース~

- 傷病手当金だけで当分の間、生活できる貯蓄がある

- 学費の準備出来ている(学資保険で準備済など)

- 家賃の心配がほとんどない。

- 毎月10万円の支出だけが困難になると予想している

大学入学に向けて学資保険などで準備しており、緊急用資金として貯蓄も一定額ある場合は、在学中の支出のみ保障が必要となります。

(2) 家賃や仕送り額分など月額20万円の保障が必要な場合

(1)の状況よりも大学入学に向けた準備が遅れてしまった場合などで、在学中に月額20万円の支出を想定しているケースです。月額20万円のなかには、前後期の授業料支払いのための貯蓄分を含めても構いません。

大学の授業料は大学や学部によって異なりますが、おおむね80~100万円を前後期の2回に分けて支払います。初年度納付金以外の授業料を準備していない場合は、働けなくなると支払えなくなりますので、この分も保険でカバーすることになります。

■ 働けなくなった場合~(2)のケース~

- 傷病手当金だけでは少し心もとない。

- 学費の準備は出来ている(学資保険で準備済など)

- 家賃の支払いも困難になる

- 毎月20万円の支出が困難になると予想している

学資保険で、初年度納付金の準備はできているが、在学中の支出については準備できておらず、毎月20万円ほどの支出が必要で、その金額を就業不能保険で準備したい場合となります。

(3) 初年度納付金や在学中の費用が十分に準備できていない

初年度納付金が準備できていない場合、国の教育ローン等を利用する方法があります。初年度納付金のみの借り入れであれば100~150万円、4年間分の学費であれば文系の場合400万円前後かかります。ただ国の教育ローンの上限は学生1人つき350万円となっていますので、大学4年間でかかる全費用を借りることはできません。

仮に350万円を返済期間15年で借り入れるとすると、毎月の返済額は約2.2万円となります。国の教育ローンの返済と、毎月の家賃や生活費を合わせて25~30万円の支出を就業不能保険でカバーすると考えます。

■ 働けなくなった場合~(3)のケース~

- 傷病手当金だけでは不足している

- 学費や在学中の家賃・生活費などの準備はほとんどできていない

- 学費は国の教育ローンを利用する予定である

- ローンの返済と毎月20万円の支出が困難になると予想している

就業不能保険による保障金額が(1)や(2)のケースと比べ、最も高くなる状況と言えます。

就業不能保険の保険料を試算する

(1)~(3)の異なる状況を紹介しましたが、これらを参考に大学費用の準備状況によって、大きく月額10万円、20万円、30万円の保障が必要だとします。大学入学前に十分準備が出来ていれば、働けなくなった場合の保障は少なくて済みますが、ほとんど準備ができていない場合は保険金額を増やすしかありません。

ここで、アフラックの就業不能保険である「給与サポート保険」を例に、保険料を試算してみましょう。就業不能となってから1年6ヶ月は傷病手当金があるとして、必要金額の半分としています。

■ 給与サポート保険 保険料(50歳男性)

1回目~17回目 | 18回目~ | 月額保険料 |

|---|---|---|

5万円 | 10万円 | 3,340円 |

10万円 | 20万円 | 6,680円 |

15万円 | 30万円 | 10,020円 |

20万円 | 40万円 | 13,360円 |

大学進学時に親が50歳だとした場合の保険料が上の表です。傷病手当金の最長支給期間である1年6ヶ月を過ぎた18回目からの保険金額を必要保障金額に合わせています。それまでの1~17回目は傷病手当金を充当しますが、自営業者等であれば、傷病手当金がありませんので、全期間、同じ保障額が必要となります。

大学資金の準備が出来ていれば、上段の保障金額10万円(17回目までは5万円)で月額保険料は3,340円となりますが、準備が十分でなければ保障金額30万円や40万円程度必要となり月額保険料は1万円以上となります。

保障金額が上がれば保険料は高くなりますが、病気やケガで働けなくなった場合には、子の学費や生活費分は保障されますので、万一のときにも安定して学業を続けることができます。またこの金額は家賃や仕送りが必要な場合ですので、自宅から通う場合の保障金額は少なくて済むでしょう。

就業不能保険の適切な保険金額を試算する

様々な観点から解説しましたので、安心して学業を続けるための就業不能保険の特徴についてまとめておきます。

就業不能保険の保険金額

- 学費と大学在学中の生活費の準備が十分なほど保険金額は少なくて済む

- 自宅外生の場合、家賃などの支払い分も保険金額に含める必要がある

就業不能保険の保険料

- 学費と大学在学中の生活費の準備が十分なほど保険料の負担は軽くなる

- 自宅外生の場合、保険金額が上がる分、保険料は高くなる

就業不能保険と在学中の支出との関係はこのようになりますが、実際には、死亡保障や医療保障など他の保険料の支出もあります。また就業不能になる可能性は、大学在学中だけではありませんので、就業不能保険に加入するとしても保険料と保障期間は家計の状況から判断しなければなりません。

あらゆるリスクを保険でカバーすると保険料の負担が大きくなりますので、就業不能保険を含めてどのような保険が必要かを検討してみてください。

.jpg?w=300&h=300)

.jpg?w=300&h=300)

.jpg?w=300&h=300)

.jpg?w=300&h=300)

.jpg?w=300&h=300)

.jpg?w=300&h=300)