個人年金保険の選び方・見直し方をファイナンシャルプランナーが徹底解説!

個人年金保険の選び方・見直し方についてファイナンシャルプランナー目線で徹底的に解説します。

個人年金保険を選ぶ際の注意点や保険料の節約方法などにも触れておりますので、ぜひ参考にしてください。

1. 個人年金保険の選び方

生命保険文化センターの調査によると、自分自身の老後生活に対し82.2%の人が「不安感あり」と回答しています。

個人の自助努力として老後資金を準備をするためには、民間の個人年金保険や貯蓄・投資などが考えられますが、今回は民間の個人年金保険への加入を検討する場合、どのように選べば良いのかを見ていきましょう。

(1)個人年金保険の受け取り方

まずは、個人年金保険に加入した場合、将来どのようにお金を受け取るかを選びます。

個人年金保険の受け取り方には、次の3つの種類があります。

- 終身年金

- 有期年金

- 確定年金

それぞれについて見ていきましょう。

終身年金

終身年金(しゅうしんねんきん)とは

被保険者が死亡するまで、生きている限り受け取ることができる年金。

保険料の払込を終え、年金受取を開始し、被保険者が生きている限りの一生涯、年金受取人が年金を受け取ることができます。

なお被保険者が死亡した場合、年金受取ができなくなります。そのため「保証期間」を設定し、被保険者死亡以降の一定期間(10年や15年)、年金を受け取ることができるようにする商品もあります。

保証期間中に被保険者が死亡した場合、遺族が残りの保証期間分の年金を、年金形式もしくは一括で受け取ることができます。

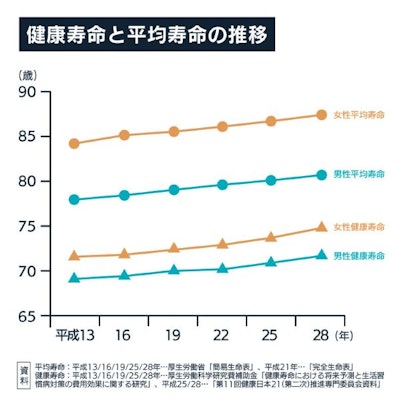

厚生労働省の発表によれば、日本人の平均寿命は男性が81.41歳、女性は87.45歳と過去最高を更新しています(2019年現在)。

※出典:厚生労働省「平成 30 年簡易生命表の概況」,「令和元年簡易生命表の概況」

終身年金であれば、長生きした場合、生きている限り年金を受け取ることができるので、長生きのリスクに備えることができるでしょう。

結果として長生きしなかった場合、受け取った年金総額が払込保険料総額を下回る可能性があることがデメリットです。

保証期間があっても、払込保険料総額が戻ってくるわけではありません。

また、生きている限り年金の受け取りができる分だけ、有期年金や確定年金などと比較して、一般的に保険料が割高になる傾向があります。

有期年金

有期年金(ゆうきねんきん)とは

年金受取開始の年齢から一定期間(一般的には10年から15年)、被保険者が生存している場合に受け取ることができる年金。

期間が限定されている分、終身年金と比較して保険料は割安になります。

将来受け取れる年金額が決まっていることから、老後の資金計画を立てやすいというメリットがあります。

終身年金と異なり、契約時に定めた年金受取期間が終了した後は年金を受け取ることができません。

そのため被保険者が長生きした場合、年金受取期間終了後は年金を受け取り続けることができないので、その分の収入が減ります。

また、被保険者が年金受取開始後すぐに死亡した場合、年金を受け取ることができないという点などがデメリットだといえます。

有期年金と終身年金は、どちらが優れているとは一概には言えません。60歳で退職した後に65歳で年金を受け取り始めるまでの「つなぎ資金」として割り切って活用する人もいます。

被保険者が死亡した場合に受け取れなくなるのは終身年金と同じですが、死後の一定期間に年金や一時金を受け取れる保証期間が用意されている商品もあります。

確定年金

確定年金(かくていねんきん)とは

年金受取開始後、被保険者の生死に関係なく一定の期間、受け取ることができる年金。

確定年金は、あらかじめ定められた年齢から一定期間に渡って年金を受け取ることができる点が有期年金と似ています。

ただし確定年金なら、年金受取期間中に被保険者が死亡した場合でも、残りの受け取っていない期間分の年金を遺族が年金を受け取ることができます。

一般に有期年金は、年金受取期間中に被保険者が死亡した場合、残りの受け取っていない期間分の年金を遺族が年金を受け取ることができません。

(2)個人年金保険の支払い方法

個人年金保険に加入した場合、保険料の支払い方法には大きく分けて2つの種類があります。

- 平準払(月払い・半年払い・年払い・全期前納払い)

- 一時払い

それぞれについて見ていきましょう。

平準払(月払い・半年払い・年払い・全期前納払い)

平準払(へいじゅんばらい)とは

毎月1回支払う「月払い」、半年に1回支払う「半年払い」、年に1回支払う「年払い」をまとめて「平準払い」と呼ぶ。

全期前納払い(ぜんきぜんのうばらい)とは

全保障期間(保険期間)の保険料全額を、保険会社に預ける形で一度で支払う方法。年1回、半年に1回、または毎月の支払期日が来たら預けたお金から保険料が支払われる。

月払いだと、保険料の支払回数がもっとも多く、払込保険料総額ももっとも大きくなります。

全期前納払いだと、一度で保険料を支払うため払込回数が少なく、かつ保険料を前もって納める分、割引があり払込保険料総額が少なくなります。

月払い > 半年払い > 年払い > 全期前納払い

平準払のメリットは、毎年の保険料が生命保険料控除の対象になることです。

生命保険料控除(せいめいほけんりょうこうじょ)とは

毎月1回支払う「月払い」、半年に1回支払う「半年払い」、年に1回支払う「年払い」をまとめて「平準払い」と呼ぶ。

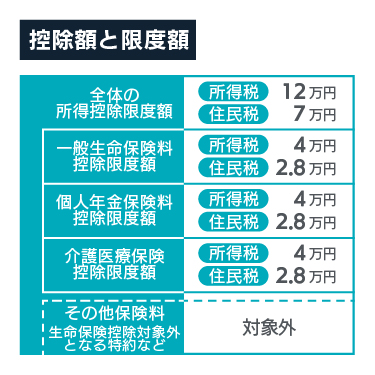

2012年1月1日以降に締結した保険契約については、下図のような控除額および限度額となっています。

個人年金保険料を払い込むことにより、最高で4万円の所得控除を毎年受けることが可能です。

関連記事:生命保険料控除でいくら戻る?還付金額の計算方法【会社員・個人事業主・パート】

ただし、個人年金保険料なら何でも良いわけではなく、以下の3つの条件を満たす「税制適格特約」を付ける必要があります。

- 年金の受取人が契約者またはその配偶者になっていること

- 年金受取人が被保険者と同一人物であること

- 保険料の払込期間が10年以上あること

- 有期年金の場合は、受け取り開始が60歳以降であり、受け取り期間が10年以上であること

また、税制適格特約なしの個人年金保険の場合は一般の生命保険料控除に該当しますが、すでに他の生命保険料を支払っているなどの理由で控除の上限に達している場合は、控除することができません。

関連記事:個人年金保険料控除とは?個人年金保険料税制適格特約の条件と注意点

一時払い

一時払い(いちじばらい)とは

全保障期間(保険期間)の保険料全額を、一度にまとめて支払う方法。

一時払保険料を支払った後に運用期間(据置期間)をおいてから年金受取が開始される商品もあれば、すぐに受け取りが開始される商品もあります。

以下が、一時払いのメリットとデメリットです。

メリット | 払込保険料総額が安く済む |

|---|---|

デメリット |

|

一時払いは、支払回数がもっとも多い「月払い」と比較して、支払う保険料の総額が安くなる傾向がある点がメリットとして挙げられます。

一方、たとえば子どもの教育費用や住宅資金などで資金が必要になった場合に早期解約しなければいけなくなった場合、解約返戻金は払い込んだ保険料合計額よりも少なくなる点には注意が必要です。

個人年金保険への加入の際は、早期解約にならないように預貯金をきちんと残しておきましょう。

また、一時払いした場合は「10年以上」の払込期間に該当しないため、平準払いの際に受けられる個人年金保険料控除を受けることは出来ません。

(3)個人年金保険の運用方法

個人年金保険の運用方法は、以下の3つが挙げられます。

- 定額年金個人年金保険

- 変額個人年金保険

- 外貨建個人年金保険

それぞれについて見ていきましょう。

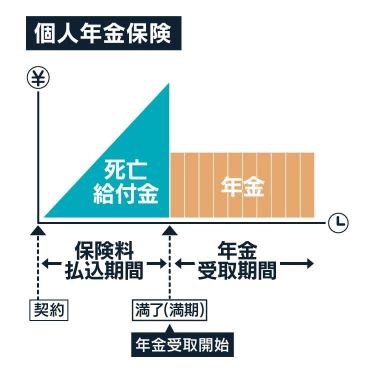

定額個人年金保険

定額個人年金保険(ていがくねんきんほけん)とは

契約時に定めた予定利率で積み立て運用を行う個人年金保険のこと。

運用期間中は保険会社が運用の責任を持ち、運用結果の良し悪しに関係なく将来の受取金額が確定します。

定額年金保険のメリットとデメリットは、以下のとおりです。

メリット |

|

|---|---|

デメリット |

|

定額個人年金保険は将来の年金原資が確定するため、途中解約や保険会社が破綻しない限りは元本割れの可能性が低いといえます。

ハイリスク・ハイリターンである株式や投資信託等の積極的な資産運用ではなく、コツコツと堅実に積み立てていきたい人向けの商品です。

据置期間中に被保険者が死亡した場合は、死亡給付金受取人に死亡給付金が支払われます。保険料の支払い方法は、月払いや年払い・一時払いなどを選ぶことが可能です。

定額年金は、契約時に将来の年金原資額が確定するため、年金受取開始時に契約時と比較してインフレが進んだ場合は、年金の価値が目減りします。

たとえば将来的にインフレが進み、1個100円だったリンゴが200円になってしまった場合、1円の価値は従来の半分に目減りしてしまったということです。

予定利率が物価の上昇に追いつけない場合、実質的に受け取る金額の価値が小さくなってしまう点には注意が必要です。

予定利率は、その時の経済情勢に合わせて、主に長期金利や国債の利回り等を元に保険会社が見直しを行っています。

たとえば、予定利率が引き下げとなったタイミングで加入すると、保険料の割引率が低く、高い保険料を支払い、払込済保険料総額に対して安い年金を受け取ることになるといえます。

逆に、予定利率が引き上げとなるタイミングで加入した場合は、保険料の割引率が高くなり、安い保険料で、将来的に払込済保険料総額に対して高い年金を受け取ることが可能になります。

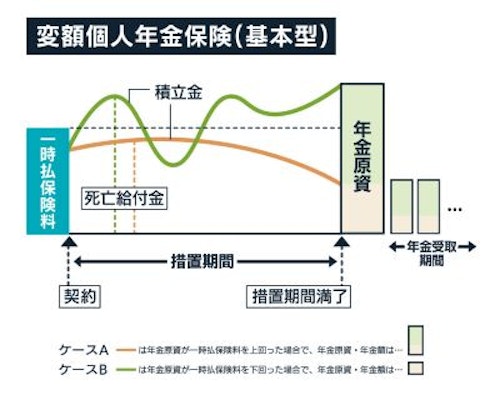

変額個人年金保険

変額個人年金保険(へんがくこじんねんきんほけん)とは

一般勘定で運用される定額保険と異なる「特別勘定」で運用される個人年金保険。損益は全て契約者に帰属する。

変額個人年金保険のメリットとデメリットは、以下のとおりです。

メリット |

|

|---|---|

デメリット |

|

変額個人年金保険の場合、将来の年金額は株価や金利・為替などの変動で変わってくるため、運用の結果次第では払い込んだ保険料を大幅に上回る年金を受け取ることができます。

ただし、定額個人年金のように将来の受取額が決まっておらず、最低保証がないことから、払い込んだ保険料を下回るリスクがあります。

変額年金のメリットは、定額年金に比べてインフレに強い点です。

インフレで物価上昇した場合、株式や債券などで運用する投資信託などの価値がインフレに負けずに成長すれば、物価の上昇に見合う金額を得ることが可能です。

定額年金を上回る運用成績を得るためには株式等の運用について知識を持つことの他に、年齢などに応じて株式や債券の保有比率をコントロールすることが大切です。

商品の中には、スイッチング(商品の中身を入れ替えること)が可能な保険もあります。ただし、売却の際に「信託財産留保額」といったコストが発生するため、頻繁にスイッチングすると資産の目減りを招いてしまいます。

関連記事:変額保険とは?メリット・デメリットや必要性について解説

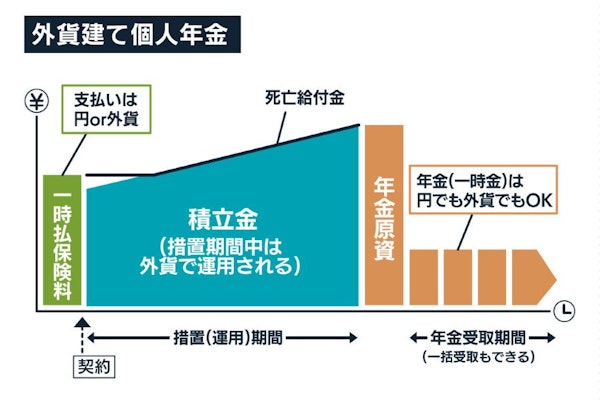

外貨建個人年金保険

外貨建個人年金保険(がいかだてこじんねんきんほけん)とは

積立金を外貨で運用する個人年金保険のこと。運用する外貨の種類はアメリカドル(米ドル)のほか、オーストラリアドル(豪ドル)などが一般的。

円あるいは外貨で保険料を支払って保険会社で外貨に交換するため、外貨預金口座を作ることなく外貨を持つことができます。

契約者から預かった保険料に、海外の債券などで運用した「運用益」を加えたものが保険金や給付金の原資になります。

日本では超低金利が続いていることから、積立金の運用をしても大きく増やすことが難しいのが現状です。

日本よりも金利が高い外貨で運用することで、通常の保険よりも利率が大きくなりやすいのです。

外貨建個人年金保険のメリットとデメリットは、以下のとおりです。

メリット |

|

|---|---|

デメリット |

|

予定利率に、保険会社が定めた最低保証積立利率が設けられているのも魅力です。

最低保証の利率は確保されているため、金利が予想以上に低くなっても安心できます。

年金受取時に外貨から円に戻して受け取る際に、その時のレートによっては「為替差益」が発生するため、円ベースでの受取額が増えることもあります。

一方、外貨に両替する時と日本円に戻すときの2回、為替手数料が発生することや、為替の状況で毎月の支払金額が変わることがある点は注意が必要です。

保険料と為替変動次第では、支払金額が数百円~数千円違うこともあります。高利率と引き換えに、為替次第では元本割れのリスクがあることを理解しておきましょう。

関連記事:外貨建て保険とは?3つの種類と5つの選び方のポイントについて解説

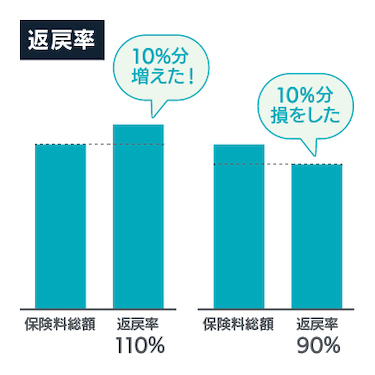

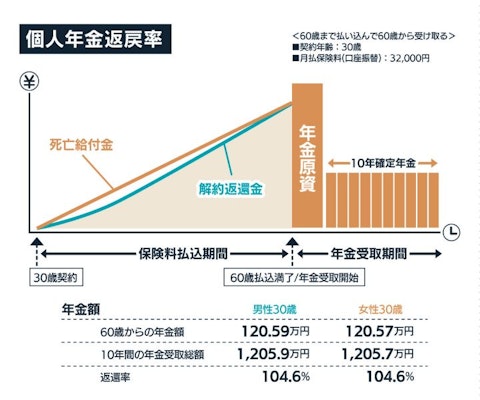

(4)返戻率について

返戻率(へんれいりつ)とは

「支払った保険料に対して戻ってくる保険料の割合」のこと。返戻率が高いほど、支払った保険料に対して多くの年金を受け取ることができる。

返戻率の計算には、

- 保険料

- 払込期間

- 受け取る年金額

を調べる必要があります。

毎月2万円を15年間支払い、払込終了後は毎年50万円を10年間受け取る個人年金の返戻率の計算式は「(50万円×10年)÷(2万円×12ヶ月×15年)×100=138」なので、この場合の返戻率は138%です。

返戻率が100%を上回っていれば、受け取る年金が元本を上回ることを意味しています。

逆に100%を下回るなら、支払った保険料を下回ってしまいます。

個人年金保険に限らず、期間満了までに途中解約した場合は解約返戻金が戻ってくますが、払込期間が短いほど返戻率は低くなり、100%を下回ることも珍しくありません。

2. 個人年金保険の相場について

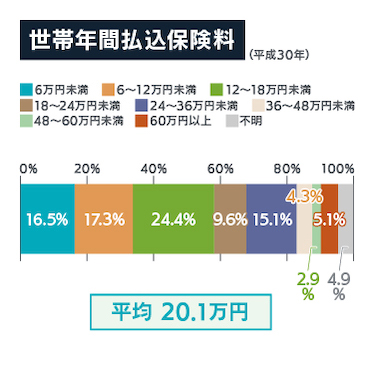

(1)保険料の相場

生命保険文化センターの調査によれば、個人年金保険加入世帯が1年間に払い込む個人年金保険料は以下のとおりで、全世帯の平均は20.1万円でした。

12~18万円と答えた人の割合が24.4%ともっとも高く、6~12万円の17.3%がそれに続いています。

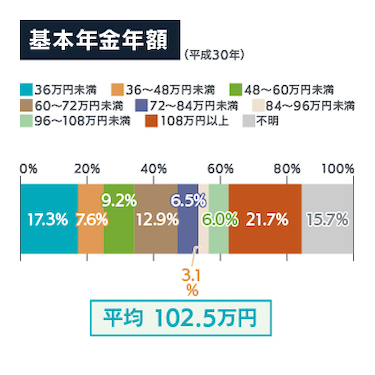

(2)基本年金金額の相場

また、個人年金保険加入世帯における基本年金年額(1年間に受け取れる年金の額)の相場は、世帯主と配偶者の合計の平均が102.5万円となり、「108万円以上受け取る」と答えた人が全体の21.7%と最多です。

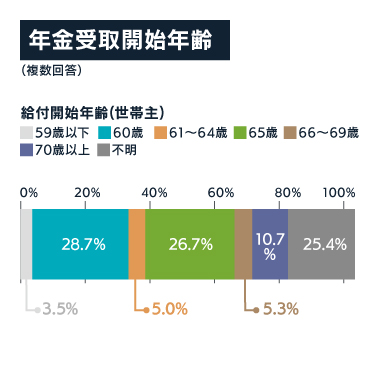

(3)給付開始年齢と給付期間の相場

また、同調査による年金給付開始年齢のデータによると、60歳から受け取る人が28.7%で最も多く、次に65歳から受け取る人が26.7%と続いています。

60歳と65歳だけで、全体の半分を占めているのが特徴です。

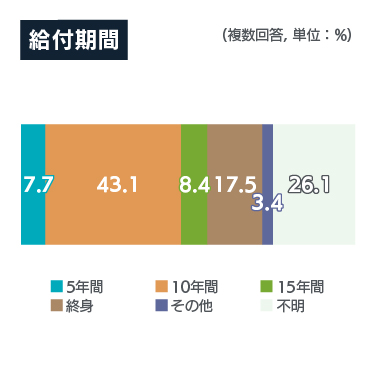

一方、給付期間は圧倒的に10年間が多くなっており、全体の半分近い43.1%の人が選択していることになります。

年金受取開始年齢と年金受取期間の2つを合わせて考えると、「60歳から受給開始して70歳まで受け取る人」が最も多い結果となっています。

3. 見直しをする場合の注意点

個人年金保険の見直しの際にも、年金受取の効率を高めるために一番注目すべきポイントは、返戻率です。

個人年金保険はお金を貯めて増やすことを目的とした商品であることから、お金をどう増やしていくかが最大のポイントになります。

そのため、お金の増え方に直結する返戻率が大事になってきます。

既に個人年金に加入している方の見直しポイントは、保険料をできるだけ一括払い(一時払い・全期前納払い)する前提で検討していくということです。

個人年金保険は、若いうちに加入して、長い期間保険料を支払った方が返戻率は良くなります。

しかし、現在加入している個人年金保険の返戻率が悪い場合には、個人年金保険を乗り換えることも有効な策と言えます。

ただしその場合、払込が終わるまでの期間が短くなってしまうために、保険料を保険会社に預けておく期間も短くなり、返戻率が低くなる場合があるのです。

保険会社は預かった保険料を運用して利益を出し、運用益を年金に上乗せして支払っています。

そのため保険料を一時払いで支払い、保険料全額を預けておく期間を長くしたら、保険会社が保険料を運用する期間を延ばすことができ、結果的に保険料の運用益が増えて返戻率が高くなることに繋がります。

保険を解約する際には、事前に解約返戻金の額を確認しておきましょう。解約のタイミングによっては、払い込んだ保険料総額よりも解約返戻金の額が少なくなってしまうこともあるからです。

ある程度の年数が経過していれば、解約返戻金の額が保険料払込総額より多くなっていることも多いのですが、慌てて行動して損をすることのないように、あらかじめ保険会社に解約返戻金の額を問い合わせしてから判断しましょう。

加入している保険会社に問い合わせをすれば、問い合わせ時点での解約返戻金の額を教えてくれます。解約などのアクションはやり直しがきないので、事前にしっかりと情報を得て比べる時間をとることをお勧めします。

.jpg)

.jpg)

![女性特有の病気に備えたい方におすすめ!オリックス生命の医療保険CURE Lady Next[キュア・レディ・ネクスト]人気の理由を大調査](https://images.microcms-assets.io/assets/f84aa30f91624818a0311521de70d1bb/06f46e9d2e1c47f1a4f7b229c50ad686/AdobeStock_334906465%20(1).jpg)

.jpg)

.jpg)