2026年2月版一時払い終身保険おすすめ人気ランキング

多い順番にランキング形式でご紹介します。

ランキング

保険のキホン保険のキホン 〜一時払い終身保険の基礎知識〜

更新日:2026年2月5日

亡くなった場合の死亡保険金の準備として活用が可能な終身保険。 この終身保険には、「一時払」と呼ばれるものがあります。 一時払終身保険とはいったいどのような保険なのでしょうか。また、どのように活用すべきでしょうか。 今回は、一時払終身保険の基礎知識について解説していきます。

一時払い終身保険とは?

終身保険とは、死亡あるいは高度障害状態になった場合に保険金が支払われる死亡保険の一つです。

終身というのは、一生涯保障するという意味をさします。

つまり、保障期間が一生涯のため、いつ亡くなったとしても、いつ高度障害状態になったとしても保障を受けることができる保険になります。

それでは、一時払いとはどのようなものなのでしょうか?

一時払いとは、全保険期間(保障期間)分の保険料を一括してまとめて支払う方法です。

まとめて保険料を支払うことになるため、まとまった金額が必要にはなるものの、月払いや年払いのような一定期間ごとに保険料を支払う場合に比べて保険料が割引されます。

そのため、いつ何があってもよいように備えたい、保険料の割引を適用したいといった場合には、一時払いを検討されると良いでしょう。

まとめると、一時払い終身保険とは、保障期間すべての保険料をまとめて支払うことで、一生涯の死亡保障を手に入れることができる保険です。

一般的な用途としては、死亡保険金を葬儀費用の準備に活用したり、万が一の場合に残された家族の生活費などをカバーするために活用されることが多くなっています。

残された家族に金銭的な負担をかけたくないといった気持から、加入する方が多いといえます。

一時払い終身保険のメリット

確実に残された家族にお金が残せる(相続対策としても有効)

一時払い終身保険に加入することで、複数のメリットが得られます。

一番のメリットは、死亡または高度障害状態といった万が一の状態となった場合に、確実に残された家族にお金が残せる点です。

しかも、保険金受取人を指定することができるため、渡したい人に渡すことができます。

保険金は保険金受取人の固有の財産となることから、遺産分割の対象とはなりません。

そのため、財産を確実に渡したい人に保険金という形で渡すことができますので、相続財産をめぐる争いを未然に防ぐという面で相続対策として活用できます。

また、相続税が発生する場合には、相続税の納税資金として活用も可能です。

相続税の非課税枠の活用が可能

次に、終身保険の死亡保険金には相続税の非課税枠があることが挙げられます。

保険料を支払ったのが被保険者(保険の対象者)であり、保険金受取人が配偶者や子供といった法定相続人である場合、「500万円×法定相続人の数」の金額が相続税の課税対象とはなりません。

例えば、残された家族が配偶者、子供2人の場合で配偶者が保険金受取人となっている場合、500万円×3人=1,500万円が非課税枠として活用できます。

もし、死亡保険金が1,500万円以内であれば、このケースでは死亡保険金は相続税の対象に一切ならないことになります。

貯蓄性があるため、解約返戻金の活用も可能

一時払い終身保険では、保険加入当初に保険料をすべて払い込むため、その後の保険料を考える必要がありません。

また、貯蓄性がある保険のため、どうしても資金が必要となり途中で解約したいといった場合には解約返戻金を受け取ることができます。

解約返戻金は使う目的に特に制限はありません。

解約返戻金が一時払い保険料を上回れば、損失が発生することもないため、子供の教育費や老後資金等として活用することも可能です。

そのため、死亡保障をメインの目的としながら、何かあった時のお守りや資金の確保として解約返戻金を活用することも検討できます。

契約者貸付制度が利用可能

もう一つ、終身保険では契約者貸付制度が可能である点もメリットとして付け加えておきます。

契約者貸付制度とは、解約返戻金の一定の範囲内で保険会社からお金を借りることができる制度です。

③で説明したように、万が一資金が必要になった場合には、解約して解約返戻金を受け取ることもできますが、その後の死亡保障がなくなってしまいます。

死亡保障を継続しながら、資金の手当てを行いたい。こうした場合には、契約者貸付制度を利用することで、死亡保障と資金確保の両面から工面できます。

契約者貸付制度では、カードローンなどの金利に比べて低い金利で借りることが可能であり、審査もありません。

ただし、借りたお金と利子を返済しなければ保険金から相殺されることになりますので注意が必要です。

一時払い終身保険のデメリット

加入当初にまとまった保険料が必要となる

一方で、一時払い終身保険のデメリットには何があるのでしょうか?

まず、加入当初にまとまった保険料を支払う必要があることが挙げられます。

保険金額によっては、数百万円~数千万円などを準備する必要があります。

他の資産や資金繰りとの兼ね合いを考慮しながら、必要資金を確保していく必要があります。

解約返戻金が払込保険料を下回る可能性がある

次に、解約したい場合に解約返戻金が払込保険料を下回る場合があることが挙げられます。

特に加入当初に急に資金が必要となった場合などで解約したいとなった場合には、解約返戻金が払い込んだ保険料を下回る可能性が高いため、損失が発生する可能性があります。

そのため、他の資金などで手当てができないか、いざという時に動かさなくてもよいかどうかといった検討も必要です。

インフレーションによる保険金の実質的な価値減少が発生する恐れあり

コロナショック以降、日本でも物価上昇、いわゆるインフレーションの波が押し寄せています。

一時払い終身保険では、加入当初に受け取ることができる保険金額が定められ、物価上昇などによる保険金の調整は行われません。

そのため、インフレーションが継続的に続いた場合、受け取れる保険金の実質的な価値が目減りする可能性があります。

どのぐらいの利率で運用できるのか(支払った保険料に対してどの程度保険金が増えるのか)は確認しておくべきです。

保障の見直しが行いにくい

一時払い終身保険では、一度加入したらそのまま継続して加入するのが前提となります。

定期保険では一定期間加入後に更新があるため、その更新時に保障の見直しができますが、一時払い終身保険ではそもそも更新がないため、なかなか見直す機会をつくることが難しいかもしれません。

子供が社会人となり独立した、子供が生まれたなど、ライフステージに沿って必要となる補償内容は変わってきます。

そのため、加入したらまったく見直しをしないのではなく、必要に応じて見直しを行う機会も設けていくべきです。

生命保険料控除が1回しか適用されない

一時払い終身保険のような一時払いの保険の場合、所得税や住民税の計算時に控除できる生命保険料控除が支払ったその年のみしか適用できません

。月払いや年払いの場合には、毎年生命保険料控除が適用されますが、一時払いの場合には一回のみの適用となる点に注意してください。

一時払い終身保険の種類

一時払い終身保険には、通貨の種類で大きく分けると日本円で保険料を支払う円建ての一時払い終身保険と、米ドルや豪ドルなど外貨で保険料を支払う外貨建ての一時払い終身保険があります。

その違いにはどのようなものがあるでしょうか?以下で解説していきます。

円建て一時払い終身保険

円建て一時払い終身保険とは、保険料の支払いから運用、保険金の受け取りまで、すべて日本円で行われ、契約時に保険料をまとめて支払う終身保険です。

円建てのメリットは、為替による変動がなく、決まった保険金額を受け取ることができることです。

一般的に、外貨建ての保険に比べて円建ての保険は金利が低い点がデメリットとなります。

しかし、受け取ることができる保険金額が決まっているため、相続の観点や相続税支払いの観点などでは計画的に保険金受取人に渡すことができる面がメリットになります。

必要なお金を必要な時に確実に渡せるため、為替変動などを気にしたくない方は円建ての一時払い終身保険に加入されると良いでしょう。

外貨建て一時払い終身保険

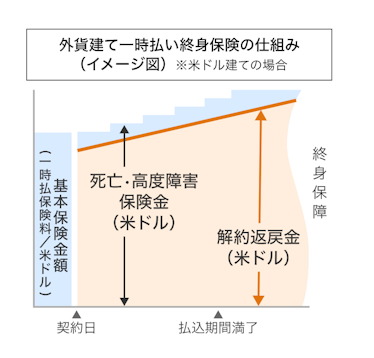

外貨建て一時払い終身保険とは、保険契約時に日本円または米ドルなどの外貨にて保険料をまとめて払い込み、運用は外貨で行う終身保険です。

一般的に、日本円で運用するのに比べると、外貨で運用した方が高い金利を享受できる可能性があります。

また、為替の変動の影響を受けるため、払い込んだ時よりも円安になれば為替差益が得られます。

一方、払い込んだ時よりも円高になった場合には、受け取れる保険金額の状況にもよるものの、為替差損が生じ全体として損失を被る可能性もあります。

なお、保険金を受け取る際には、日本円に換算して受け取ることもできますし、外貨での受け取りを可能としている保険商品もあります。

その時の状況に応じて、どちらで受け取った方が良いかは考える必要があります。

また、円建ての一時払い終身保険と異なり、一般的に保険加入時や解約時に手数料が発生します。

例えば、保険契約締結・維持のため保険契約関係費、解約時に必要となる解約控除などがかかります。

これに加えて、外貨に両替を行う際の為替手数料などがかかります。

中長期で見た場合には、金利収入などが見込めるため諸費用はカバーできていくといえるものの、短期ではこうした諸費用により払い込んだ金額を下回る解約返戻金しか見込めない可能性がありますので注意が必要です。

一時払い終身保険 シミュレーション例

それでは、とある生命保険会社の一時払い終身保険をもとに、一時払い終身保険に加入した場合に、保険料がどの程度になりそうか、シミュレーションを行ってみましょう。

2024年1月1日以降に加入した場合を考えていきます。予定利率は1.00%、死亡保険金を1,000万円とした場合の男性、女性の保険料例は以下の通りとなります。

男性 | |

|---|---|

契約年齢 | 保険料 |

40歳 | 7,516,400円 |

50歳 | 8,026,900円 |

60歳 | 8,554,400円 |

女性 | |

|---|---|

契約年齢 | 保険料 |

40歳 | 7,237,200円 |

50歳 | 7,727,300円 |

60歳 | 8,245,100円 |

同じ契約年齢で、男性よりも女性の方が保険料が安くなっているのは、女性の方が平均寿命が長くなる傾向にあるためです。

ここから言えることは、契約年齢が早いほど一括して支払う保険料も安くなることです。

これは、契約年齢が早い=長期的な運用が可能となるためであり、保険会社による運用により増やすことができるためです。

仮に加入したい目的が決まっており、まとまった資金を活用したい場合には、できるだけ早く加入することを検討されると良いでしょう。

外貨建て一時払い終身保険についてもシミュレーションを行ってみましょう。

ある生命保険会社の外貨建て一時払い終身保険をもとに解説します。

前提となる保険設計は以下の通りです。

- 告知や審査なしで申し込み可能

- 契約後15年間は1年ごとに一定額死亡保険金額が増加し、16年目以降は終身にわたって定額のまま推移する

- 米ドル建ての一時払い終身保険

・基本保険金額(一時払い保険料):100,000米ドル

<男性>予定利率が2.5%の場合(単位:米ドル)

50歳 | 60歳 | |

|---|---|---|

逓増率 | 5.7696% | 3.7942% |

第2保険期間の死亡保険金額 | 186,544.00 | 156,913.00 |

解約返戻金額※1(5年) | 103,356.70 | 103,150.80 |

解約解約返戻率※2(5年) | 103.3% | 103.1% |

70歳 | 80歳 | |

|---|---|---|

逓増率 | 2.4287% | 1.4617% |

第2保険期間の死亡保険金額 | 136,430.50 | 121,925.50 |

解約返戻金額※1(5年) | 102,581.60 | 100,998.10 |

解約解約返戻率※2(5年) | 102.5% | 100.9% |

<女性>予定利率が2.5%の場合

50歳 | 60歳 | |

|---|---|---|

逓増率 | 7.0591% | 4.9626% |

第2保険期間の死亡保険金額 | 212,636.50 | 174,439.00 |

解約返戻金額※1(5年) | 103,457.50 | 103,392.70 |

解約解約返戻率※2(5年) | 103.4% | 103.3% |

70歳 | 80歳 | |

|---|---|---|

逓増率 | 3.1119% | 1.9009% |

第2保険期間の死亡保険金額 | 146,678.50 | 128,513.50 |

解約返戻金額※1(5年) | 103,143.60 | 102,272.60 |

解約解約返戻率※2(5年) | 103.1% | 102.2% |

※1:解約返戻金額は、その保険年度が経過した直後の金額

※2:解約返戻率(%)は解約返戻金額➗一時払い保険料×100(小数点第2位以下切捨)で計算

仮に予定利率が2.5%であった場合、上記米ドル建て一時払い終身保険では、5年後の解約返戻金額は男女ともに一時払い保険料を上回ることになります。

ただし、為替変動も考慮する必要がある点には注意してください。

外貨建て一時払い終身保険では、為替の他、予定利率がどうなるかによっても異なってきます。

予定利率が変更されると、保険金額の逓増率や解約返礼金額の推移も異なってくるため、加入時には十分ご注意ください。

一時払い終身保険の選び方のポイント

以上、一時払い終身保険の基礎知識について解説をしてきました。

一時払い終身保険では、一般的に短期間で解約をすると損失が発生する可能性がありますので、解約はしないということを前提に加入するか、中長期的な運用を行うことを前提としていくべきです。

そして、目的と解約返戻金の返礼率、保険金額をもとに選択を行っていきましょう。

目的とは、「どういった目的をもとに加入するのか?」ということです。

万が一の場合に備えてということでしたら解約は考えず、継続して加入していくことを前提に検討します。

老後資金などの確保という視点も加わるのであれば、65歳や70歳時点で解約したときにプラスになっていることが大前提となります。

そのため、解約時にどれぐらい受け取れるのか、解約返礼率または解約返戻金をもとに確認する必要があります。

また、加入する保険金額をいくらにするか、その時の保険料がいくらになるか?という視点から選択していくこともできます。

そして、その保険金額を得るための保険料がいくらなのかも各社比較しながら、一時払い終身保険をどこで加入するか決めていくと良いでしょう。

一時払い終身保険をテーマにしたコラムの一覧です。『一時払い終身保険とは?』『一時払い終身保険の必要性』などの話から基礎知識の解説など、役立つトピックスを掲載しています。

一時払い終身保険ご相談者様の声

- 「ご相談者様の声」は、主観的なご意見・ご感想であり、価値を客観的に評価するものではありません。あくまでも一つの参考としてご活用ください。

- ご相談者様からいただいた声の中から当社で抽出・編集して掲載しています。

- 調査目的:保険の人気調査(申込数・保険会社遷移数をもとに算出)実施者:Sasuke Financial Lab株式会社 調査対象者:コのほけん!訪問ユーザー 有効回答数:61,646件 調査実施期間:2025年12月1日〜31日

- 商品改定やリニューアルの場合は前の商品の順位を引き継ぎます。

- お仕事の内容・健康状態・保険のご加入状況などによっては、ご契約をお引受けできない場合や保障内容を制限させていただく場合があります。

- 商品の概要を説明しています。保険商品の詳細は保険会社のウェブサイト、パンフレット、契約概要、注意喚起情報、ご契約のしおり・約款等を必ずご確認ください。

- 口コミの内容は、ユーザーアンケートの回答内容に反しない範囲で、表現を整えた上で掲載しています。掲載しているユーザーの年齢はアンケート収集時の年齢であり、保険加入時の年齢ではありません。

- 「口コミ・評判」に掲載されている内容は、あくまでユーザー個人の主観的な感想や評価であり、保険商品の保障内容や保険料などを保証するものではありません。各ユーザーの前提条件(被保険者の年齢、性別、必要な保障条件など)によって、保障内容、保険料に対する評価も異なる可能性があるため、あくまでも参考情報としてご覧ください。

- 評点は、「総合満足度」、「加入手続きのスムーズさ」、「保険料の安さ」、「保障内容の充実度」、「顧客対応」、「保険金請求のスムーズさ」の各項目について、ユーザーが下記から選択したものを掲載しています。(いいと思う:5、少しいいと思う:4、普通:3、少しよくないと思う:2、よくないと思う:1)

- 「加入手続き」、「顧客対応」の評価には、ユーザーが保険商品を申し込んだ経路によっては、対象保険会社の商品を取り扱う保険代理店等に対する評価が含まれている可能性があります。

- 保険商品を選択する際には、商品の詳細を「パンフレット」、「契約概要」、「注意喚起情報」、「ご契約のしおり・約款」等にてご確認いただいた上で、保険料水準のみではなく、保障内容等も含め、総合的に比較・検討いただきますようお願いします。

- アンケート委託先のモニタ会員のうち、対象保険会社の対象の保険商品を契約された方に実施したアンケート調査であるため、コのほけん!経由で契約した方に限りません。