生命保険が直面する多様な課題とInsurTech(下)

ポイント

- コロナ禍において、対面営業が制約される中、「インターネット生保」が順調に新規の契約を伸ばしている。

- しかしながら、現状においては、インターネットを通じて情報を収集し加入をする人の比率が少ないという課題(加入者のインターネット・リテラシーの問題)に加え、生命保険が伸び悩む傾向は、コロナ禍の影響にとどまらず、長期的な要因も含め複合的な要因を背景としていると考えられる。

- 従って、インターネットを通じた販路の強化だけでは全ての課題の特効薬になることは考えにくいが、「InsurTech = 保険×テクノロジー」の多様な原義に立ち戻れば、インターネットを通じた保険販売はInsurTechの一つの限定的な例でしかなく、InsurTechは様々な解を生み出す可能性を有している。

前回は、コロナ禍の影響とともにここ数年間の生保契約の伸び悩む傾向をみた。

今回は、より長期的な視点に立ち、「生保離れ」とも呼ぶべき傾向とその背後にある原因について考えてみたい。また、この様な課題を抱える生保ビジネスのソリューションとして、インターネットを通じた販路拡大にとどまらないInsurTechの可能性について言及することとしたい。

「贅沢品」としての生命保険に「構造的変化」も

視点を変えてみたい。

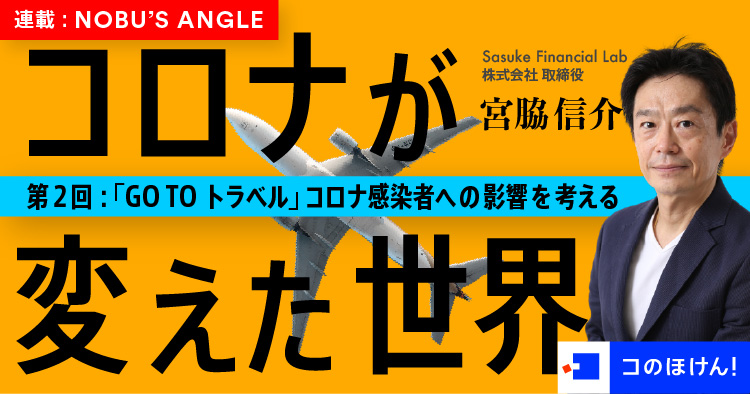

統計的にみると、生命保険には「贅沢品」としての性格がある。

生命保険契約は(厳密には消費ではないが)可処分所得が大きい家計ほど、可処分所得に対してより大きな「比率」でお金を支払っている傾向がみられ、可処分所得に対する弾性値が1より大きいことを示している。

〔所得が大きい家計ほどより高い比率で保険料を支払っている〕(単位:%)

世帯当たり可処分所得10分位別(可処分所得の大きさで小から大へ10のグループ別)

この様な傾向の背景には、どの様なストーリーが隠されているのだろうか。

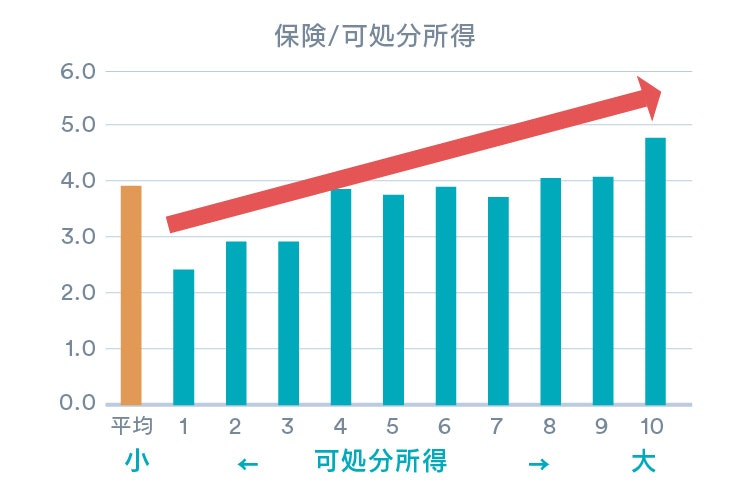

手掛かりを探るために、今度は、世帯主の「年齢別」に、可処分所得が保険や預貯金に対してどの様にお金が配分されているのか、2010年と2020年を比較してやや長期的な変化を観測する。

先ず、年齢別にみると、家計の可処分所得は40歳代から50歳代にかけてピークを迎える傾向がある。尚、この10年間で、ピークは50歳代に緩やかに後ずれしている。

〔可処分所得のピークは40歳代から50歳代〕(単位:円)

年齢別にみた可処分所得を2010年と2020年で比較

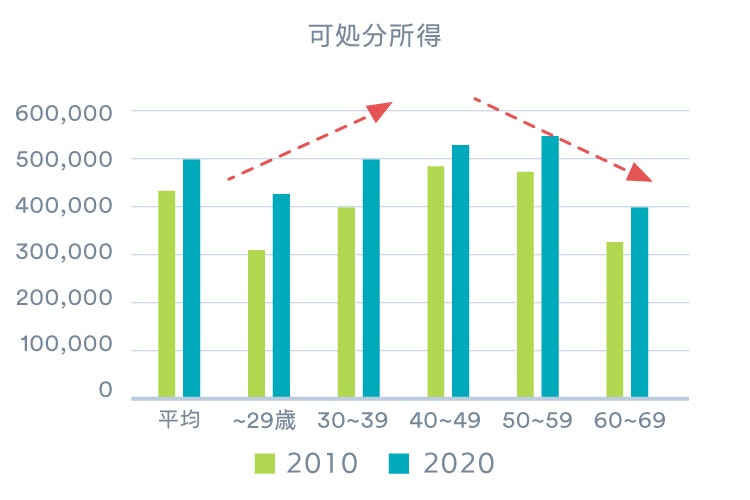

次に、50歳代にかけて、年齢が高くなるほど保険料支払を増やす傾向がある。

家計を所得別に分類すると「所得が高い世帯ほど保険料を多く支払う」傾向は既に指摘したが、この背景には、個別の世帯の行動において、世帯主が高齢化するにつれて(可処分所得の増加を背景に)保険契約を積み増すことを一つの要因としていると考えられる。

ところが、この10年間の変化としては、年齢が上になればなるほど保険料支払に対して抑制的になってきている、いわば「保険離れ」が進んでいるという変化が見て取れるのである。

〔40歳代から50歳代にかけて保険を積み増す傾向が見られていたが〕(単位:%)

可処分所得に対する保険純増の比率を年齢別に2010年と2020年で比較

これまでの議論を少し整理すると、保険料支払に対してより消極的となる傾向が見られているが、その理由として幾つかの要因が指摘された。

先ず、①2020年にはコロナ禍が主として対面販売等に与えた影響。

さらに、②2017年以降には「非経常的」収入の増加等の要因をみた。

そして、ここでは3つ目の要因として、③より長期的な高年齢層を中心とする「保険離れ」とも呼ぶべき現象を確認した。

この3つ目の長期的要因はどう解釈すべきであろうか。

一つの仮説としては、高年齢層の保険ニーズが変化しており、それを生命保険が上手く捉えられていないという見立てである。

即ち、若年層においては従来通り「死ぬリスク」が重要であり、これをヘッジするための「死亡保険(死亡した場合や高度障害になった場合に保障する保険)」のニーズが強く、これは若年層に根強くあり続けている。

一方、高年齢層については、以前は所得の増加に応じて死亡保険を中心に積み増しをしていたが、次第に「長生きするリスク」や「疾病等で収入を失うリスク」がより強く意識されてきた。

これに対し、「医療保険」「がん保険」「就業不能保険」「年金保険」といった品揃えをしてきてはいるものの、単純に預貯金を積み増すという対抗手段に対する優位性を十分に示すことが出来ていないのではないだろうか。

結果として、高年齢化が進むにつれて、過去と比較して生命保険から預貯金への漏れが強まってしまっているのではないかという解釈である。

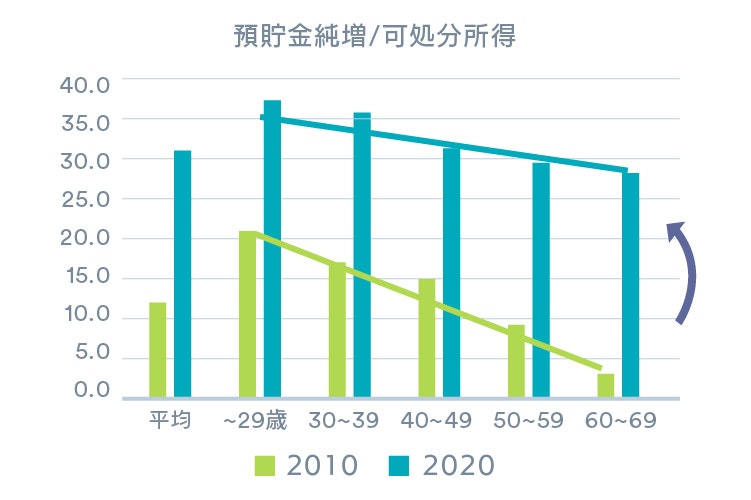

〔高年齢世代ほど多くの比率で余剰資金が預貯金に流出〕(単位:%)

可処分所得に対する預貯金純増の比率を年齢別に2010年と2020年で比較

尚、ここでは2010年と2020年を比較したが、2000年から2017年の可処分所得の下落局面においても、傾向として保険料支払の下落のペースの方が早い。これを考えると、「保険離れ」の傾向は、少なくとも2000年代に入り続いている長期的、構造的事象とみてよいのではないかと考えている。

もうひとつの有力な仮説:公的な社会保険料の「クラウディングアウト」

ここでもうひとつの可能性について考えてみたい。

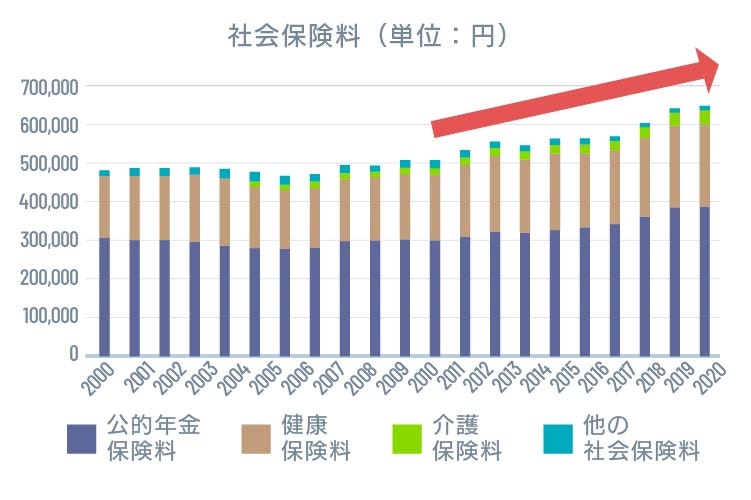

それは、近年増加傾向にある国など公的な「社会保険料」の支払いである。

この項目には、「公的年金保険料」、「健康保険料」、さらに2000年代に入り導入された「介護保険」などの負担が入る。このような家計負担は、2000年代央をボトムとして、特に2010年頃から明確な増加傾向にあり、生命保険や個人保険等の民業(含む簡易保険)を圧迫しているとの見方である。

〔増加傾向にある公的「社会保険料」の負担〕(単位:円)

(出典:家計調査、二人以上の勤労者世帯について弊社作成)

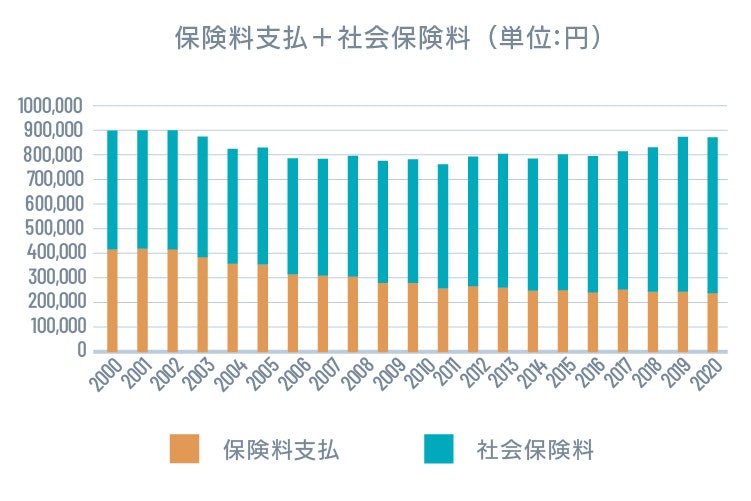

この様な公的「社会保険料」と民業の「保険料支払」をひとつの固まりと捉えてみてみると、確かに変動幅は相対的には限定的であり、「社会保険料」負担の増加が生命保険等の支払い水準をある程度圧迫している可能性がある。

すなわち、公的保険による民業の保険に対する「クラウディングアウト」※が、限定的ながらおきていると解釈することが出来ると思われる。(注:尚、統計的には「社会保険料」は直接税とともに非消費支出として実収入から差し引かれており、可処分所得の中からは支出されない。)

※クラウディングアウトは政府が国債の大量発行、減税等の財政政策を行ったことで、実質利子率が上昇し、民間の資金調達が圧迫される現象ですが、ここでは元の意味を借りて、公的保険が民間保険機能を代替して圧迫してしまう状況を指して用いています。

〔公的「社会保険料」の負担が「クラウドアウト」している可能性〕(単位:円)

(出典:家計調査、二人以上の勤労者世帯について弊社作成)

しかしながら、その影響はあくまでも限定的である。これについてもより詳細に見てみると、近年、より広義な保険に対する支払いである「(民業)保険料支払+(公的)社会保険料」の総和からも資金が漏れ出している様子が見て取れる。

〔広義の保険「保険料支払+社会保険料」からも漏れ出る資金〕(単位:円)

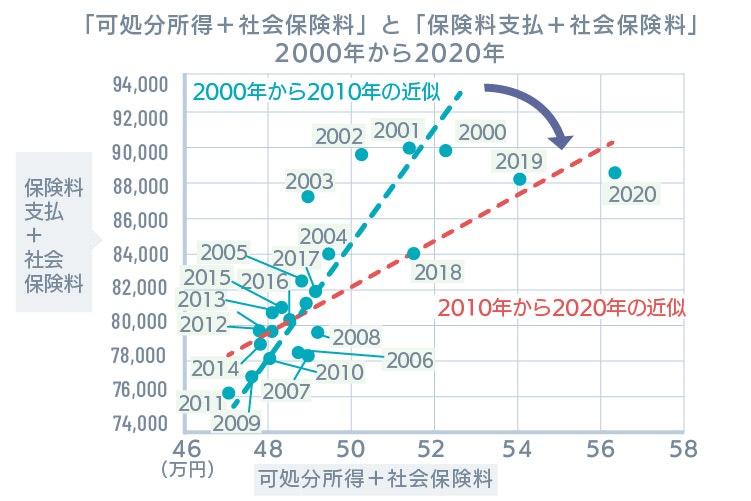

上のグラフでは、「可処分所得+保険料支払」に対する広義の保険料「(民業)保険料支払+(公的)社会保険料」を2000年以降プロットした。

見ていただくと解る様に、2000年から2010年に比べて、2010年から2020年はより低い角度の直線で近似されている。

つまり、2010年以降については、特に可処分所得(および社会保険料)が高いゾーンでは、同じだけ収入があっても、公的社会保険の負担を加えた広義のベースで見た場合においても、2000年から2010年と比べてより少ないお金しか保険に対して支払っていないということである。

ここまでの議論を総括すると、民間の生命保険ビジネスについては、公的保険による圧迫もあるが、それだけでは説明が出来ず、家計の長期的な「保険離れ」の動きが見て取れると解釈することが出来ると思われる。

InsurTechは生命保険の切り札となるのかという問いのヒントとして

これまでの議論で見えてきたのは、コロナ禍による影響は短期的なものであり、むしろ増加した収入が「非経常的」というここ数年間の影響や、さらに公的「社会保険料」支払い増の影響もうけた「保険離れ」という長期的、構造的な経営課題である。

これに対して、インターネットを通じた保険販売は、一定の効果は見込まれるものの、インターネットを経由した情報収集や保険加入が限定的な状況もあり、これら全ての問題に対する決定的な特効薬として不十分なものとならざるを得ないであろう。

既に字数も多くなっており、「InsurTechは生命保険の切り札となるのか」という問いに関して、幾つかのポイントをヒントとして指摘することにとどめておきたい。

①InsurTechアプローチの多様性

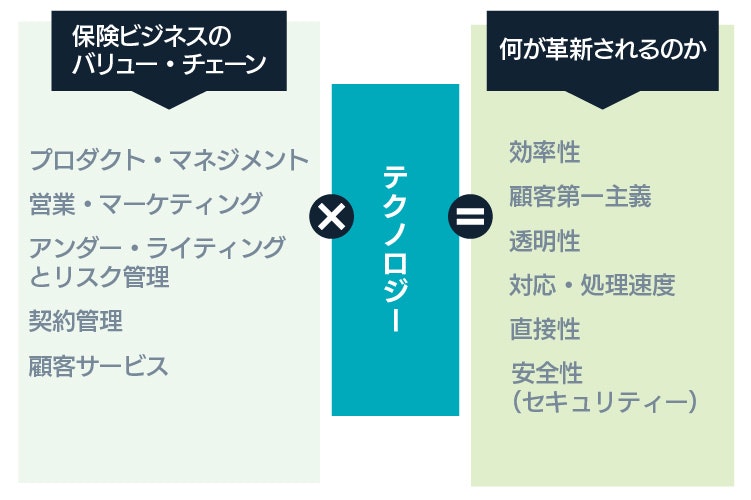

そもそもInsurTechとは、「保険サービスのvalue chainの課題解決において、顧客に対するサービス向上の観点からTechnology によりInnovation を起こすこと」と定義される。

先に述べたように、日本ではインターネットを通じた保険販売に目が行きがちだが、本来的には「InsurTech = 保険×テクノロジー」であり、生命保険ビジネスのあらゆるバリュー・チェーンにおいてテクノロジー導入の活路がある。

〔InsurTechの多様な取り組み可能性〕

(出典:弊社作成)

上記の様な「InsurTech = 保険×テクノロジー」が持つ、極めて多様な本来の意味に照らせば、インターネットを通じた保険販売は極めて限定的な一つの例でしかない。

InsurTechは、取り組み方によって、結果としてもたらされる効果も様々であり、どこに経営資源を投下するかの判断は、そもそも何を改善したいのかという「経営課題」の設定とそれに対する「経営資源投入の効果・効率性」の判断による。

②InsurTechと既存の生命保険ビジネスの相補性

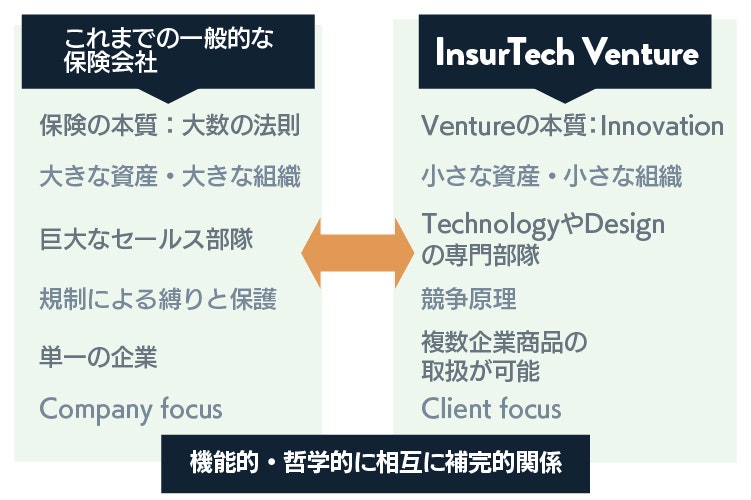

注意が必要と思われるのは、生命保険業のこれまでのあり方と、主としてベンチャー企業が取り組むInsurTechビジネスは、それぞれ異なった哲学に立脚しており、往々にして企業理念的にも相入れない部分があることだ。

これが意味するところは、単に既存の企業内にグループを設けたり、「接ぎ木」をする様なアライアンスを組んだりするだけでは、一時的には形は整っても、次第に上手く機能しなくなってしまう懸念が大きいということである。

〔InsurTechと一般的な生命保険会社の関係〕

InsurTechがイノベーションを生み出すことを目的とするならば、これを担うベンチャー企業は「創造的」で即座に判断し前に進むことが出来る「小回りが利く」組織である必要がある。しかしながら、「保険ビジネス」全体の主体となるためには、「大数の法則」が効くある程度の「規模」が必要であるとともに、法や規制の下では一定の「保守性」が求められる。

その意味では、既存の一般的な生命保険会社とInsurTechベンチャー企業との間には相互にお互いを必要とする、あるいはWin-Winの関係を創出することが可能な補完的、相補的な関係性があると考えられる。

③InsurTechによるソリューションの創出は個別具体的なビジネスから

この様なInsurTechの「多様性」と既存ビジネスとの「相補性」、さらには生命保険ビジネスを取り囲む規制環境等を考えると、InsurTechの実践については、何か世界共通の一般解があるわけではなく、むしろローカルな個別具体的なビジネスの取り組みの中での課題発見とソリューションの創出が必要となってくる。InsurTechベンチャー企業と既存の生命保険ビジネスとの「組織的距離感」の建付けも、それぞれの企業の組織文化の色合いや強み、そして、取り組む経営課題とどこまで先を見た対応かによって異なって来よう。

前にインターネットを通じた保険販売にのみ捕らわれるとInsurTechの可能性を狭めてしまうとの趣旨を述べたが、勿論、インターネットを通じた保険販売も、特に長期的には多くの可能性を有しているアプローチである。但し、注意が必要であるのは、単にインターネット販売を販路として持つということが「一般解」になるのではなく、それぞれの個社の状況に照らして、既存の営業プラットフォームとどこを棲み分け、どこを有機的に組み合わせて再構築するのかという個別的な「工夫」にこそ、InsurTechを実践で用いる一つの鍵があると考えている。

この様な意味において、InsurTechは唱えれば一瞬にしてあらゆる問題を解決する「魔法の呪文」ではないが、向き合っている問題に即して適切・丁寧に建付けを行うことによって、生保ビジネスのあらゆる分野について、イノベーションを通じた課題解決を提供することが可能な「現実的な取り組みの手法」に与えられた総称であると考えている。