退職金をもらった翌年の税金はどうなる?住民税が高くなるって本当?知っておきたい退職金と税金の知識

多くの企業で従業員が定年退職の際に受け取る退職金は、老後の生活資金や住宅ローンの返済などに利用する大切なお金です。

この退職金には、所得税や住民税がかかる可能性があります。

また、退職金を受け取った後は税金がかからなくなるわけではありません。

そこでこの記事では、退職金に関連する知っておきたい税金の知識について解説します。

この記事のポイント

- 退職金には所得税と住民税、そして復興特別所得税(※2037年12月31日まで)が課税される。

- 退職金にかかる各種の税金は、退職所得控除額を差し引いた後の金額に対して課税される。勤続年数が長いほど退職金の税金面では有利になる。

- 「退職所得の受給に関する申告書」を提出していれば、退職金から税金が源泉徴収される。申告書を提出していない場合には、退職金に対し一律20.42%が課税される。払いすぎた税金を取り戻すためには確定申告を行う必要がある。

退職金をもらった翌年の税金は高くなる?

翌年にいきなり高額の税金が追加で徴収されることは、基本的にありません。

「退職金をもらった翌年の税金が高くなる」という話を聞いたことがあるかもしれません。

しかし、退職金は原則として「退職所得」として扱われ、支給時に所得税や住民税が源泉徴収されます。

また「退職所得の受給に関する申告書」を提出していない場合は、退職金額に関わらず20.42%が源泉徴収されます。

ただし、確定申告をすることによって還付を受けることが可能です。

退職金を年金形式で受け取る際は注意!

退職金を年金形式で受け取る場合は、退職所得に対する税制優遇措置(退職所得控除)を受けられず「雑所得」として計上されます。

年金やアルバイトなどの収入と合算することになるため、所得が高くなり、結果として所得税や住民税、社会保険料などの負担が増えることはあるでしょう。

関連記事:勤続30年でもらえる退職金の相場はいくらくらい?大企業・中小企業や学歴による違いを解説

退職金にかかる税金の種類とは?

退職金にかかる税金には、所得税と住民税があります。

2037年12月31日まではこれに加えて復興特別所得税もかかることになります。

こうした税金は、退職金そのものに課税されるわけではありません。

退職所得は、長年の勤労に対する報償的な意味合いが強いことから、税負担が軽くなるよう配慮されています。

課税対象となる退職所得金額の計算方法

退職所得にかかる税金は、給与所得など他の所得と合算せず、退職所得だけで税額を計算する「分離課税」の方式が採られています。

さら、に課税対象額は退職金から退職所得控除額を差し引き、2で割った金額です。

この課税退職所得金額は以下の式で算出します。

課税退職所得金額 =(退職金-退職所得控除額)× 1/2

※勤続年数が5年以下の法人役員等の場合、退職所得金額の計算において1/2にする措置は適用されません。

なお、退職所得控除額は、勤続年数にしたがって以下の式で算出します。

勤続年数に1年未満の端数がある場合には、端数を切り上げ年単位とします。

- 勤続年数が20年以下:40万円 × 勤続年数

- 勤続年数20年超 :800万円+70万円 ×(勤続年数-20年)

例えば勤続年数が37年の場合、1,990万円が退職所得控除額となります。

仮に退職金が1,500万円であった場合には、退職所得控除額以内の退職金となるため課税されないことになります。

【早見表】勤続年数別の退職所得控除額

実際に課税対象となる退職所得金額を計算する際は、以下の早見表も活用してください。

勤続年数 | 退職所得控除額 |

|---|---|

5年 | 200万円 |

10年 | 400万円 |

15年 | 600万円 |

20年 | 800万円 |

25年 | 1,150万円 |

30年 | 1,500万円 |

35年 | 1,850万円 |

40年 | 2,200万円 |

退職金にかかる住民税の計算方法

それでは、退職金に税金がかかる場合にはどうなるかを確認していきましょう。

まず住民税は、課税退職所得金額の10%です。

そのため、課税退職所得金額がいくらであっても10%の税金がかかります。

例えば、退職金が2,000万円、勤続年数が30年の場合、退職所得控除額は1,500万円となります。

800万円+70万円 ×(30年-20年)=1,500万円

この場合には、課税退職所得金額は250万円となります。

(2,000万円-1,500万円)× 1/2=250万円

そのため、住民税は課税退職所得金額の10%にあたる25万円になります。

250万円× 10%=25万円

なお、ひとつの会社に長く勤務するほど課税対象金額が少なくなり、税金に対するメリットが生じます。

退職金にかかる所得税の計算方法

所得税は、下記の式と速算表をもとに計算できます。

所得税=課税退職所得金額×税率-控除額

■ 所得税の速算表

課税される所得金額 | 税率 | 控除額 |

1,000円~194万9,000円 | 5% | 0円 |

195万円~329万9,000円 | 10% | 9万7,500円 |

330万円~694万9,000円 | 20% | 42万7,500円 |

695万円~899万9,000円 | 23% | 63万6,000円 |

900万円~1,799万9,000円 | 33% | 153万6,000円 |

1,800万円~3,999万9,000円 | 40% | 279万6,000円 |

4,000万円~ | 45% | 479万6,000円 |

※出典:国税庁「退職金と税」

仮に退職金2,000万円、勤続年数30年、退職所得控除額1,500万円の場合、課税退職所得金額は250万円です。

- 退職所得控除額:800万円+70万円 ×(30年-20年)=1,500万円

- 課税退職所得金額:(2,000万円-1,500万円)× 1/2 = 250万円

この250万円について、所得税の速算表で見ると税率10%、控除額は9万7,500円が適用されます。

そのため、所得税の額は以下のように計算できます。

所得税額=250万円×10%-9万7,500円=15万2,500円

退職金額や勤続年数にもよるものの、このケースの場合には住民税よりも所得税の方が少ないことがわかります。

そのほかに退職金にかかる税金

もうひとつ、退職金にかかる税金として忘れてはならないのが、復興特別所得税です。

復興特別所得税は東日本大震災からの復興を目的とした施策の財源として、平成23年に創設された税金です。

復興特別所得税は、基準所得税額の2.1%です。

2037年12月31日までに退職金を受け取る場合には、退職金にも復興特別所得税が課税されることになります。

復興特別所得税は以下の式で計算します。

復興特別所得税=基準所得税額×2.1%

なお、この式の中の基準所得税額とは、上で算出した退職金の所得税額のことです。

基準所得税額を15万2,500円とすると、以下の式によって復興特別所得税を算出することができます。

復興特別所得税=15万2,500円 × 2.1%=3,202.5円 ≒ 3.202円(円未満切り捨て)

以上から、退職金2,000万円、勤続年数30年、退職所得控除額1,500万円の場合には、下記の額が課税されます。

- 住民税:25万円

- 所得税:15万2,500円

- 復興特別所得税:3,202円

この場合、手取りで受け取ることができる退職金額は、2,000万円から各税金を引いた1,959万4,298円となります。

勤続年数・退職金の金額別に退職金にかかる税金をシミュレーション

それでは、勤続年数、退職金の金額別にどれぐらいの税金が課税されるのか複数シミュレーションを行います。

なお、このシミュレーションで算出される所得税、住民税、復興特別所得税は、一般的には退職金から源泉徴収される金額だとお考え下さい。

つまり、退職金を受け取る年にかかる税金です。

勤続35年・2,500万円の退職金にかかる税金

勤続35年、退職金が2,500万円の場合、退職所得控除額は1,850万円となり、退職金にかかる税金は合計で55万7,277円になります。

各項目を計算すると、以下の通りになります。

- 課税退職所得金額:(2,500万円-1,850万円)×1/2=325万円

- 住民税:325万円×10%=32万5,000円

- 所得税:325万円×10%-9万7,500円=22万7,500円(所得税の速算表より)

- 復興特別所得税 :22万7,500円×2.1%=4,777.5≒4,777円

したがって、退職金にかかる税金は、合計で以下の通りになります。

住民税:32万5,000円+所得税:22万7,500円+復興特別所得税:4,777円=55万7,277円

なお、手取りの退職金の額は、2,500万円からこの55万7,277円を引いた2,444万2,723円となります。

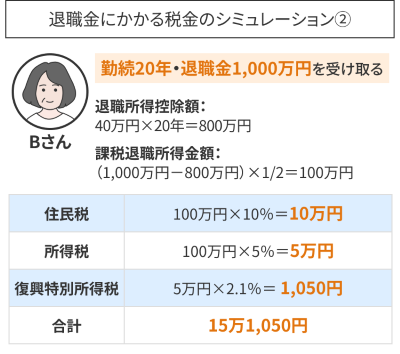

勤続20年・1,000万円の退職金にかかる税金

勤続20年、退職金が1,000万円のケースの場合、退職所得控除額は800万円となり、退職金にかかる税金は合計で15万1,050円となります。

各項目を計算すると、以下の通りになります。

- 課税退職所得金額:(1,000万円-800万円)× 1/2=100万円

- 住民税:100万円 × 10%=10万円

- 所得税:100万円 × 5%=5万円(所得税の速算表より)

- 復興特別所得税:50,000円 × 2.1%=1,050円

よって、退職金にかかる税金は合計で以下の通りになります。

住民税:10万円+所得税:5万円+復興特別所得税:1,050円=15万1,050円

なお、手取りの退職金の額は、1,000万円から15万1,050円を引いた984万8,950円になります。

勤続年数が長くなればなるほど、退職金は税金面で有利となります。

昨今では転職が当たり前ではあるものの、同じ会社に長く勤めると退職金の税金面では有利となります。

退職金にかかる税金は節税できる?

退職金にかかる税金は低く抑えられてはいるものの、勤続年数が短い場合や退職金額が多い場合にはある程度の税金がかかることも覚悟する必要があります。

この場合には、他の所得(不動産所得、事業所得、山林所得、譲渡所得)で赤字があった場合には、退職所得と差し引くことで税金を減らすことができる場合があります。

関連記事:定年退職後に保険は不要?社会保険だけで備えは十分?定年退職後の保険選び・見直し方を解説

退職金にかかる税金の納付方法は?

退職金はまとまったお金であり、人によっては一生に一回しか経験しないものとなりますので、税金もできるだけかからないよう、様々な配慮がなされています。

しかし、もしそれでも税金がかかる場合には、どう納付すればよいのか解説します。

源泉徴収による納付

まず、「退職所得の受給に関する申告書」を会社に提出している場合、所得税や住民税、復興特別所得税が退職金から源泉徴収され、源泉徴収後の金額が銀行口座に振り込まれることになります。

この場合には、退職金に関しては特に税金面で何かしなければならないことはありません。

ただし、退職後の住民税などはご自身で納める必要が出てきます。

それまでは会社の給料から源泉徴収されていましたが、収入がなくなると源泉徴収ができないためです。

ただし、会社に申請すれば、退職する月から翌年の5月分までの住民税を退職金や退職月の給与から一括払いすることもできます。

確定申告による納付

「退職所得の受給に関する申告書」を提出していない場合には、退職金額に20.42%が課税されます。

支払いすぎた税金を取り戻すためには、ご自身で確定申告を行う必要があります。

これは、医療費控除や「ふるさと納税」など、会社の「年末調整」では処理できない控除を申請する際の手続きと同じです。

関連記事:確定申告での生命保険料控除の申告方法とは?生命保険料控除証明書の見方や書類の添付方法などを解説

税金だけじゃない!退職金をもらったらすぐにやるべき5つのこと

退職金を受け取ったら、税金の確認と同時にその後の生活基盤を整えるため、下記の手続きが必要です。

- 失業保険(雇用保険)の受給手続き

- 健康保険の切り替え手続き

- 年金の手続き

- 住民税の支払い方法の確認・手続き

- 所得税の確定申告(必要な場合)

これまで会社任せだった手続きも、すべて自分で行う必要があります。

1. 失業保険(雇用保険)の受給手続き

働く意思と能力があるにもかかわらず、次の仕事が見つからない場合に、生活を支える給付金を受け取るための手続きです。

自己都合退職か会社都合退職かによって給付開始のタイミングや日数が異なりますが、退職後の貴重な収入源となります。

お住まいの地域を管轄するハローワークで、会社から受け取った「離職票」などの書類を提出して手続きを行いましょう。

2. 健康保険の切り替え手続き

退職日の翌日から14日以内に、以下のいずれかの方法で健康保険に加入し直す必要があります。

- 国民健康保険に加入する:市区町村の役所で手続きします。

- 会社の健康保険を「任意継続」する:退職後20日以内に、加入していた健康保険組合で手続きします。最長2年間、在職中とほぼ同じ保険給付を受けられます。

- 家族の扶養に入る:配偶者や子どもの勤務先の健康保険の被扶養者になる方法です。

保険料などを比較し、ご自身の状況に合ったものを選択しましょう。

3. 年金の手続き

会社員が加入していた厚生年金から、国民年金への切り替え手続きが必要です。

こちらも退職後14日以内に、市区町村役場の年金担当窓口または年金事務所で手続きを行います。

配偶者を扶養していた場合は、配偶者の種別変更手続き(第3号被保険者→第1号被保険者)も同時に必要になるので忘れないようにしましょう。

関連記事:年金制度の基本!厚生年金と国民年金の違いと切り替えのタイミングを知っておこう

4. 住民税の支払い方法の確認・手続き

在職中は給与から自動的に天引き(特別徴収)されていた住民税は、退職後に支払い方法が変わります。

多くの場合、自分で納付書を使って支払う「普通徴収」に切り替わり、自治体から納付書が自宅に郵送されます。

支払い方法は、年4回に分けて支払う「分割払い」か、一度に全額を支払う「一括払い」を選択できます。

また、退職時に会社に申し出ることで、最後の給与や退職金から翌年5月分までを一括で天引きしてもらうことも可能です。

5. 所得税の確定申告(必要な場合)

通常、会社員は年末調整によって所得税の計算が完了しますが、年の途中で退職し、その年の12月31日時点で再就職していない場合は、年末調整を受けられません。

その場合は、自身で「確定申告」を行う必要があります。

申告期間は、原則として退職した翌年の2月16日から3月15日までです。

申告には会社から交付される「源泉徴収票」が必須となるため、必ず受け取り、大切に保管しておきましょう。

まとめ

以上、退職金にかかる税金について解説してきました。

退職金は基本的には税金が差し引かれた後の金額が振り込まれます。勤続年数が長いほど課税面では有利となります。

また、税金を差し引いた後の手取り額がどのくらいになるかを把握したうえで、退職金をどのように活用するか、計画を立てておくことが大切です。

預貯金としてだけでなく、将来のために一部を「資産運用」に回すなど、専門家にも相談しながら検討すると良いでしょう。

.jpg?w=300&h=300)

.jpg?w=300&h=300)

.jpg?w=300&h=300)

.jpg?w=300&h=300)

.jpg?w=300&h=300)