年金制度の基本!厚生年金と国民年金の違いと切り替えのタイミングを知っておこう

公的年金には、国民年金と厚生年金があります。どの年金に加入するかは職業により異なります。また、仕事を辞めた場合などには年金の切り替えを行う必要がある場合もあります。

基本的な年金制度を知っておけば、厚生年金と国民年金の切り替えが必要な場面にも対応できるようになります。当記事では年金制度の概要や国民年金と厚生年金の違い、また切り替えが必要になるシーンについて解説していきます。

この記事のポイント

- 日本の公的年金制度は「国民年金」と「厚生年金」の2階建て。土台となる国民年金では自営業者などは第1号被保険者、会社員や公務員は第2号被保険者、また第2号被保険者に扶養される配偶者は第3号被保険者となる。

- 国民年金と厚生年金の切り替えが必要になるタイミングは、主に就職や転職・退職、結婚や離婚などのライフイベントが発生したときである。

- 年金の切り替えを忘れるとその間の年金保険料は未納の扱いとなるため、将来の年金額が減少したり年金の受給資格期間を満たせず年金が受け取れなかったりする可能性がある。

日本の年金制度は国民年金と厚生年金の2階建て

日本の公的年金制度は、二階建てにより構築されています。土台となるのが国民年金です。国民年金は、原則として20歳以上60歳未満の方が加入します。

国民年金の加入者は3つに分かれており、自営業や大学生などの学生さんは第1号被保険者、会社員や公務員は第2号被保険者、また第2号被保険者に扶養される配偶者は第3号被保険者に該当します。

このうち、第2号被保険者である会社員や公務員は、国民年金だけではなく、厚生年金にも加入します。

下の図にもあるように、この他にもiDeCo、国民年金基金、確定拠出年金などがありますが、これらは公的年金ではなく私的年金と呼ばれるものです。私的年金は加入は任意であり、強制ではありません。

厚生年金と国民年金の違い

次に、公的年金である国民年金と厚生年金の違いについて解説していきます。加入者、年齢、保険料、支給要件、受給額といった点で違いがありますので、それぞれどう異なるのか、確認していきましょう。

加入者

国民年金の加入者は、上述した通り、3つに分かれています。第1号被保険者は、日本国内に住所を有する第2号被保険者、第3号被保険者に該当しない方です。主に、自営業者、学生が該当します。国籍は問われませんので、日本に留学する学生も要件を満たせば国民年金第1号被保険者となります。

第2号被保険者である会社員や公務員は、厚生年金制度に加入します。厚生年金制度では、国民年金制度も兼ねているため、実際には両方加入することになります。なお、65歳以降も会社員や公務員として働く場合には、国民年金には加入せず、70歳になるまで厚生年金のみ加入することになります。

第3号被保険者は、第2号被保険者の被扶養配偶者が該当します。専業主婦(夫)の方が該当します。なお、事実婚である場合でも、他の条件に該当すれば第3号被保険者になることができます。

加入者の種類 | 加入する年金制度 | 加入対象者 |

|---|---|---|

第1号被保険者 | 国民年金 |

|

第2号被保険者 | 国民年金 |

|

第3号被保険者 | 国民年金 | 第2号被保険者の被扶養配偶者の専業主婦(夫) |

年齢

次に、年齢の違いについて解説します。国民年金の第1号被保険者は、日本国内に居住する20歳以上60歳未満の方である必要があります。

国民年金の第2号被保険者である厚生年金加入者は、70歳未満の方が該当します。ただし、65歳以上で老齢又は退職を支給事由として年金の受給権を有している方は、厚生年金には加入しますが国民年金には加入しないことになります。

一般的に、65歳以降も会社員や公務員として働く場合には、70歳になるまで厚生年金の保険料のみが給料から徴収されることになります。

国民年金第3号被保険者である専業主婦(夫)の方は、20歳以上60歳未満である必要があります。

年金の種類 | 加入対象者の年齢 |

|---|---|

国民年金 | 20歳以上60歳未満 |

厚生年金 | 70歳未満 |

保険料

国民年金第1号被保険者の保険料は、令和6年度の場合、月額16,980円です。1年や2年分などまとめて前払い(前納)すると、保険料の割引が適用されます。

国民年金第2号被保険者の保険料は、厚生年金保険の保険料として支払います。つまり、国民年金と厚生年金の両方の保険料を、厚生年金保険の保険料として給与から差し引かれることになります。

国民年金第3号被保険者は、第2号被保険者が支払う厚生年金の保険料からまかなわれるため、保険料の支払いはありません。

厚生年金の保険料は、原則として毎年4~6月の給与を基に算出される標準報酬月額と、ボーナスを基に算出される標準賞与額に、保険料率18.3%をかけることで算出されます。うち半分は会社員の場合会社が支払ってくれますので、実際の負担は残り半分(9.15%)を給与から負担します。

加入者の種類 | 年金の種類 | 保険料 |

|---|---|---|

第1号被保険者 | 国民年金 | 月額16,980円(令和6年度) |

第2号被保険者 | 国民年金 | (4~6月の標準報酬月額+標準賞与額)×18.3%の半分が |

厚生年金 | ||

第3号被保険者 | 国民年金 | ー |

支給要件

国民年金を受け取るためには、原則として受給資格期間が10年以上必要です。受給資格期間とは、保険料納付済期間と保険料免除期間、合算対象期間を合わせたものです。

合算対象期間とは、年金の受給資格期間に算入されるが、年金額には反映されない期間のことであり、平成3年3月以前の期間のうち、20歳以上60歳未満の学生で国民年金に任意加入していなかった期間などが該当します。

厚生年金を受け取るためには、国民年金の受給資格期間10年以上を満たしたうえで、厚生年金の加入期間が1ヵ月以上必要です。ただし、生年月日によっては65歳より前から受け取れる特別支給の老齢厚生年金が受け取れる場合があります。こちらに関しては、厚生年金の加入期間が1年以上ある必要があります。

年金の種類 | 支給要件 |

|---|---|

国民年金 | 受給資格期間が10年以上あること |

厚生年金 | 国民年金の受給資格期間が10年以上あり |

受給額

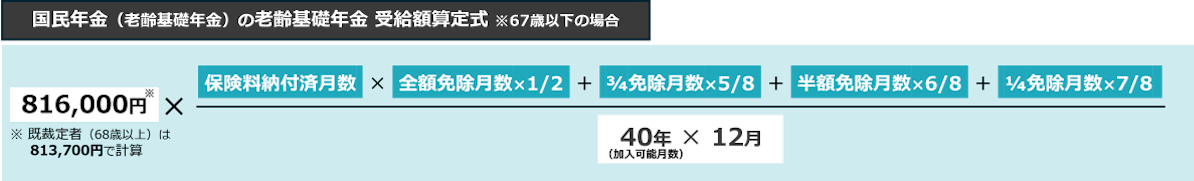

国民年金の受給額は、20歳から60歳になるまでの40年間加入した場合で、令和6年度では年816,000円(68歳以上の場合は813,700円)が支給されます。40年間加入していなかった場合は、以下の算式に基づき、受給額が決定されます。

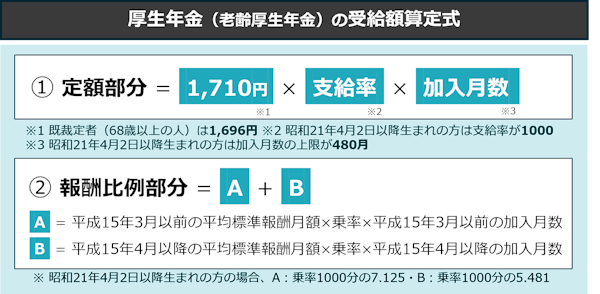

厚生年金の受給額は、以下の算式で求められます。特に、②報酬比例部分が厚生年金の計算式となります。平均標準報酬月額などは毎年誕生月に送られてくるねんきん定期便を確認することでご自身の金額を把握することができます。

厚生年金と国民年金を切り替えるのはどんなとき?

就職・転職・退職したとき

まず、大学生が就職し会社員になった場合には、国民年金から厚生年金に切り替えを行う必要があります。また、自営業から会社員や公務員になる場合も、国民年金から厚生年金に切り替える必要があります。こうした場合には、勤務先の会社を経由して手続きを行います。会社に年金手帳または基礎年金(国民年金)番号通知書を提出する必要があります。

会社から会社に転職した場合には、一般的には同じ厚生年金に加入することになります。離職期間がなく、すぐに転職するといった場合には厚生年金の切り替えは不要です。この場合には、厚生年金の手続きは転職先の会社が行います。基礎年金番号やマイナンバーを会社に伝える必要があります。

シーン | 例 | 年金切り替えの要・不要 |

|---|---|---|

就職 | 大学生が会社員・公務員に就職 | 要:国民年金→厚生年金 |

転職 | 自営業から会社員・公務員に転職 | 要:国民年金→厚生年金 |

会社員が別の会社に転職 | 不要 | |

退職 | 退職後、次の会社に転職する前に離職期間がある | 要:厚生年金→国民年金 |

退職後に職に就かない | ||

60歳になる前に退職 |

なお、次の会社へ転職する前に継続して離職期間がある場合や、60歳になる前に退職し特に仕事につかないといった場合には、厚生年金から国民年金へと切り替えを行う必要があります。

この場合には、扶養に入る場合を除いて、国民年金第1号資格取得の手続きが必要となります。退職日の翌日から14日以内に、住所のある地域の市役所など役所の国民年金窓口にて手続きを行います。

雇用保険被保険者離職票など退職日がわかる証明書、基礎年金番号通知書などの基礎年金番号がわかるもの、マイナンバーカードなどの本人確認のできるものを必要書類として準備しておきましょう。

結婚・離婚したとき

結婚、離婚した場合はどうなるのでしょうか?

結婚により、配偶者の扶養に入り、国民年金第3号被保険者となる場合には、国民年金第2号被保険者である配偶者が事業主に健康保険被扶養者(異動)届出、国民年金第3号被保険者関係届を提出する必要があります。

結婚により氏名や住所が変わった場合には、マイナンバーと基礎年金番号が紐づいている被保険者は特に届出はいりません。そうではない場合には、事業主に申し出る必要があります。国民年金第1号被保険者の場合には役所に変更届を提出します。

なお、結婚してもそのまま働き続ける場合には、第2号被保険者のままで変わりはないものの、氏名変更を行う必要があります。マイナンバーと基礎年金番号が結びついている被保険者であれば、原則、氏名変更および住所変更に関する届出は不要です。この場合には特に何もする必要はありません。

もし、マイナンバーと基礎年金番号が結びついていない被保険者の場合には、事業主を経由して被保険者氏名変更届などを提出する必要があります。

国民年金第3号被保険者の方が離婚した場合には、国民年金第3号被保険者ではなくなるため、この場合には原則として被扶養配偶者非該当届を事業主等を経由して提出する必要があります。

シーン | 例 | 年金切り替えの要・不要 |

|---|---|---|

結婚 | 第2号被保険者である配偶者の扶養に入り第3号被保険者となる | 不要 |

結婚後も第2号被保険者として働き続ける | 不要 | |

離婚 | 第3号被保険者が第2号被保険者である配偶者と離婚 | 不要 |

関連記事:専業主婦はいくら年金をもらえる?受給額を増やす方法をFPが解説します!

厚生年金と国民年金を切り替えずにいるとどうなる?

当然ながら、上で説明したケースに該当する場合には、国民年金と厚生年金の切り替えを行わなければなりません。

もし切り替えを怠った場合には、お知らせが届きます。このお知らせも無視すると、納めるべき年金保険料が積もり積もっていき、後から支払うのが大変になる恐れがあります。

また、もし年金保険料を支払わなければ、その分の年金額が減る可能性があります。場合によっては年金の受給資格期間を満たせず、年金がもらえないといった恐れも出てきます。

そのため、こうした年金の切り替えがある場合には、忘れずに届出を行うようにしてください。

厚生年金と国民年金の切り替えにデメリットはある?

国民年金と厚生年金の切り替えにデメリットはあるのでしょうか?

厚生年金から国民年金へと切り替えた場合には、収入額にもよりますが、それ以降に支払う保険料が減るため、将来受け取れる年金額が減ってしまう恐れがあります。

会社員から自営業になる場合には、年金の受給額が想定よりも減少する可能性があります。場合によっては国民年金基金など他の私的年金部分でカバーしていく必要もあるでしょう。

年金額を増やしたいなら個人年金保険も検討を

受給できる年金額が不安。そんな方には、自分年金づくりがおススメです。公的年金以外の私的年金を活用する、とはいえ、私的年金も職業等により加入できる金額は限られていますし、会社にこうした+αの年金があるかどうかによって、組み立ては変わってきます。

他にも年金づくりをしたい。老後の不安を少しでも解消していきたい。こうしたご希望の場合には、個人年金保険の活用も検討されてみてはいかがでしょうか。

個人年金保険は、ご自身またはご家族のリタイアメントプランに応じて必要な年金額を確保できる私的年金です。円建て、外貨建てなど種類がありますので、+αの年金づくりとしてご自身にあった年金の確保として活用されてはいかがでしょうか。

関連記事:老後資金はいくら必要?iDeCo・NISA ・ 変額保険で貯めた場合をシミュレーション

まとめ

以上、国民年金と厚生年金の違い、厚生年金と国民年金の切り替えについて解説してきました。今後の少子高齢化の状況次第では、公的年金額が今以上に実質的に目減りする可能性があります。そのため、まずは公的年金額を知り、不足する分を私的年金などで補完していくことを検討しましょう。

また、年金の切り替えが生じた場合には、忘れることなく切り替えを行うようにしていきましょう。ご自身の大切な年金はご自身で守り、増やし、育てていくことも忘れずに。

さらに、公的年金制度の仕組みについて知りたい場合は、【しっかり保険、ちゃんと節約。】厚生年金と国民年金の違いは?公的年金制度の仕組みや目的、受給方法を解説します, 年金制度とは?公的年金と私的年金の種類や仕組み、特徴をわかりやすく解説も参考になります。

.jpg?w=300&h=300)

.jpg?w=300&h=300)

.jpg?w=300&h=300)

.jpg?w=300&h=300)

.jpg?w=300&h=300)