個人年金保険の必要性とメリット・デメリットを徹底解説!保険料の相場はどれくらい?

個人年金保険の必要性について解説していきます。個人年金保険の種類や保険料の相場や加入のメリット・デメリットなどもわかりやすく説明していきます。

1. 個人年金保険の必要性

老後資金の準備に適した個人年金保険ですが、あなたにとって本当に必要でしょうか?

まずは老後生活に必要な費用はいくらなのかを正しく知り、個人年金保険が持つメリットとデメリットを踏まえながら加入する必要があるのかを考えていきましょう。

(1)老後の生活必要額はいくら?

『老後の生活に必要なお金』はいくら必要なのでしょうか?

総務省の家計調査によると、シニア世代を含む2人以上の世帯の1ヶ月の平均支出は約29万3,997円という結果が出ています。

ただし、上記は最低日常生活費にとどまるため、ゆとりある老後生活を送るためには平均14.8万円上乗せした44.1万円が必要とされています。

ゆとりある生活費とは、主に以下の項目が挙げられます。

- 旅行やレジャー

- 趣味や教養

- 日常生活費の充実

- 身内とのつきあい

- 耐久消費財の買い替え

- 子どもや孫への資金援助

- 隣人や友人とのつきあい

- 貯蓄 など

では、『老後資金』について多くの人はどのように考えているのでしょうか。

生命保険文化センターの調査によると、自分自身の老後生活に対し84.4%の人が「不安感あり」と回答しています。

また、私的に準備した老後資金をいつ頃から使い始めようと考えているのかをみると、老後資金の使用開始年齢を65歳と想定している割合が一番多く、平均は66.8歳となっています。

老後資金の使用開始年齢=退職時期だと仮定すると、60%以上の人が少なくとも65歳までは仕事を続けるつもりである、と考えることができます。

また、内閣府の調査によると、高齢者のうち就業者の割合(男性)は65~69歳で53.0%、70~74歳で32.5%でした。

(注)四捨五入の関係で、足し合わせても100%にならない場合がある

2013年4月に「高年齢者雇用安定法」が改正され、希望すれば原則65歳まで継続して働けるようになり、65歳以降も働く人は増加傾向にあります。

それでは、定年退職を65歳とした場合『定年後の老後期間』は何年間あるのでしょうか。

厚生労働省の調査によると、令和元年における平均寿命と平均余命は下記の通りです。

男性 | 女性 | |

|---|---|---|

平均寿命 | 81.41歳 | 87.45歳 |

平均余命(65歳) | 19.52年 | 24.38年 |

平均寿命(へいきんじゅみょう)とは

0歳の人の平均余命。

平均余命(へいきんよめい)とは

「ある年齢の人があと何年生きることができるか」を表す期待値。

平均寿命を使うと、定年が65歳なら老後期間は男性16.41年、女性22.45年となりますが、平均寿命は若くして亡くなった方も含めて計算するので、老後期間を考えるときは平均余命を参考にするのが適当です。

平均余命を使うと、老後期間は男性が約20年、女性約24年となります。

(2)公的年金制度(国民年金と厚生年金)で受け取れる金額

公的年金(こうてきねんきん)とは

老後の生活費の基本となり、公的年金には、自営業者などが加入する国民年金と、主に会社員が加入する厚生年金がある。

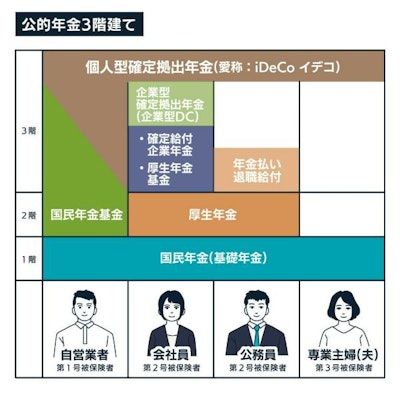

日本の年金制度は3階建てに例えられることがありますが、国民年金は、

- 誰もが加入する必然性がある1階部分

- 2階部分として厚生年金

- 3階部分として確定拠出年金 など

と考えることが出来ます。

生涯自営業で一度も会社勤めが無い方は、国民年金からのみ年金を受け取ることができ、40年間に渡って満額の保険料を納めた方は、月額にして約6万5千円受け取ることが可能です(2020年4月時点の法制度より)。

一方、厚生年金では働いていた現役時代の給与の額によって実際の受取額が変わって来ますが、厚生労働省が示すモデルケース※では、国民年金・厚生年金から支給される年金の合計額は、月額にして約22万円となっています。

*平均的な収入で、40年間就業し配偶者が全期間無職であった家庭

(3)老後に不足する金額

以上の『老後に必要なお金』と『老後に公的制度により受け取れる金額』を総合して、老後に不足する金額を具体的に試算・仮定してみましょう。

公的年金だけでは、ゆとりあるセカンドライフを送るために月額換算で22万円、全体をとおして5,280万円が不足することが分かります。

(4)個人年金保険のメリット

公的年金のみの場合、1ヶ月14万円、全体で3,360万円も不足することが分かりましたが、その不足分を補うために「私的年金」が存在しています。

なかでも「個人年金保険」では、老後資金の不足分をまかなうことはできるのでしょうか。

次に、個人年金保険に加入することで得られるメリットとデメリットを見ていきましょう。まずは、メリットです。

計画的、長期的な資産形成ができる

個人年金保険は、毎月一定額が給与や口座から自動的に引き落とされることから、長期間にわたり計画的にお金を貯めるのに適しています。

貯金と異なりすぐに引き出しできないことも、逆にメリットとなるケースも多いでしょう。

個人年金保険料控除の対象

支払った保険料は個人年金保険料控除の対象となり、最大4万円の所得控除※が受けられ、所得税と住民税が安くなります。

※契約日が平成23年12月31日以前なら最大5万円。

関連記事:個人年金保険料控除とは?個人年金保険料税制適格特約の条件と注意点

死亡時にも保険料が掛け捨てにならない

保険料支払い中に死亡した場合でも保険料払込相当額が戻り、確定年金の場合、年金受給中に死亡しても遺族に残りの年金が受け取れるため保険料が掛け捨てになる心配がありません。

(5)個人年金保険のデメリット

個人年金保険の主なデメリットは、次の3つです。

途中解約をすると損をする

個人年金保険のデメリットの1つは、途中解約をすると解約返戻金が払込保険料を下回り損をすることです。

早期に解約した場合は、保険料がほとんど戻らない場合もあります。

低金利・低返戻率、インフレの懸念

個人年金保険は、標準利率の引き下げに伴い予定利率も下がっているのが現状です。さらに、年金を受け取るまでの間にインフレがあると、実質的に年金が目減りしてしまいます。

インフレがあっても個人年金保険の予定利率は加入時のままなので、予定利率の低い時期の保険加入はインフレリスクが伴います。

2. 個人年金保険とはどんな保険?

(1)個人年金保険とは

個人年金保険(こじんねんきんほけん)とは

預貯金とは別に、自分もしくは配偶者のために老後資金等を準備するための保険。

一般的に老後資金は、

- 国からの「公的年金」

- 会社員であれば会社からの「企業年金」「退職金」など

- 自営業者であれば自助努力の「預貯金」

- 私的年金として民間保険会社の提供する「個人年金保険」など

を利用して準備します。

個人年金保険の運営主体は、民間の保険会社です。

保険料を払い込み、所定の年齢から契約時に定めた期間、一定額の年金を受給することになります。

貯蓄型の保険のため、主に老後資金などの準備や教育資金、住宅資金の準備のために利用されることもあります。

個人年金保険とは「定年退職等を迎える前に保険料を払い、満期時に一定額の年金を一定期間受け取る貯蓄型の保険」とも表現できます。

何のため? | 老後の生活資金のため |

|---|---|

いくら必要? | 目的に合わせて準備すべき必要額を計算する |

期間は? | 希望の年金受取開始年齢から計算する |

誰が使う? |

|

受取方法は? | 自分(被保険者)の老後を迎えた時に:年金形式か一括で受け取りたい |

関連記事:個人年金保険の基礎知識

(2)個人年金保険の加入率

生命保険文化センターの調査によると、個人年金保険の加入率は世帯単位でみると24.3%でした。

老後生活資金に対する関心や不安は高まっていますが、世帯加入率は前回調査の平成30年よりは増加したものの、右肩上がりとは言えない状況です。

また、世帯主の年齢別にみると「55~59歳」の世帯加入率が最も高く、31.9%となっています。

個人年金保険の加入率は年齢とともに高くなりますが、加入率が大幅に増えているのは若年層です。

(3)保険料・保険金とその相場について

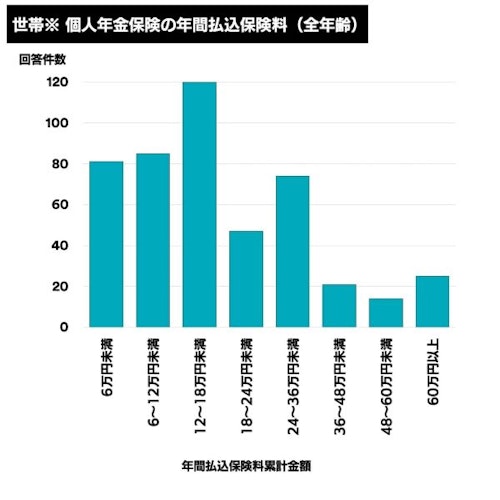

個人年金保険の保険料は安い?高い?

個人年金保険の保険料は貯蓄性の機能があるため、死亡保険に比べて高いイメージがありますが、実際はどうでしょうか。

生命保険文化センターの令和3年度の調査によると、普通死亡保険の民間保険会社1社あたりの世帯年間払込保険料は約16.5万円、月額約1.4万円。

個人年金保険加入の世帯年間払込保険料の平均額は20.6万円、月額約1.7万円となっています。

こういったデータも参考にしながら、個人年金保険の保険料の設定は払込が終了した後の年金額を考慮して設定しましょう。

年間の保険料を安く抑えるために若いうちに加入をしておくこともひとつの方法ですが、保険料を一時払するといった方法もあります。

一時払個人年金保険(いちじばらいこじんねんきんほけん)とは

個人年金保険に加入する際に保険料を全額支払ってしまい、一定の期間据え置いたのちに年金の受け取りを開始する個人年金保険。

若いうちは子育てなどで他にも資金が入用となることも多いため、バランスを考えて慎重に検討しましょう。

個人年金保険の保険料の相場はいくら?

個人年金保険の保険料の相場は、全年齢での世帯で平均は年間約20.6万円となっています。これは、1ヶ月あたりの保険料に換算すると約1.7万円になります。

アンケート調査から、年間払込保険料は様々ですが、12万〜18万円未満の保険料を払い込んでいる世帯が一番多くなっています。

保険料自体は収入や貯蓄額等によって支払える金額は変化しますし、商品ごとに積立利率等も異なるため、こうした保険料の相場は参考程度に確認すると良いでしょう。

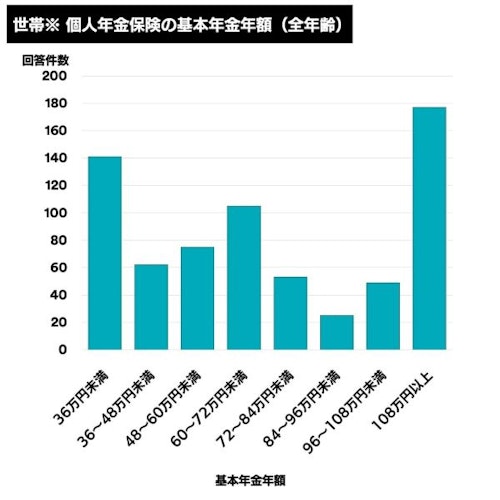

個人年金保険の基本年金年額の相場はいくら?

基本年金年額(きほんねんきんねんがく)とは

年金受取の際に1年間に受け取れる年金の金額のこと。

世帯(夫婦)の個人年金保険の基本年金年額の平均は、全年齢での世帯平均値が約97万円となっており、月額に換算すると約8.1万円になります。

ただし、世帯毎の個人年金保険の基本年金年額はそれぞれ異なります。

3. 老後資金準備に向けてより応用を利かせた活用法

会社員であれば年金の3階建て部分、自営業であれば年金の2階建て部分を、様々な方法で準備することが可能です。

.jpg?w=400&h=400&w=400&h=400)

個人年金保険以外の方法をみていきましょう。

(1)個人型確定拠出年金(iDeCo)

個人型確定拠出年金(iDeCo)(こじんがたかくていきょしゅつねんきん・いでこ)とは

年金受取の際に1年間に受け取れる年金の金額のこと。

加入は任意で、加入者本人が掛金を拠出し、自らが運用を指図し、掛金とその運用益との合計額をもとに60歳以降に年金を受給することが可能です。

掛金、運用益そして年金受給時に、税制上の優遇措置が講じられています。

国民年金や厚生年金と組み合わせることで、より豊かな老後生活を送るための資産形成方法のひとつです。

20歳以上60歳未満の人が利用できますが、以下の場合は対象外となります。

- 勤務先が、企業型年金規約で個人型年金を利用できるとしていない場合

- 国民年金保険料の免除を受けている場合

加入者区分 | 具体例 | 掛金限度額 |

|---|---|---|

第1号被保険者 | 自営業者とその世帯の専業主婦 | 月額6.8万円 (年額81.6万円) |

第2号被保険者 | 会社に企業年金がない会社員 | 月額2.3万円 (年額27.6万円) |

企業型確定拠出年金加入の会社員 | 月額2.0万円 (年額24.0万円) | |

確定給付企業年金だけ、もしくは確定給付企業年金と企業型確定拠出年金加入の会社員、公務員 | 月額1.2万円 (年額14.4万円) | |

第3号被保険者 | 第2号被保険者の扶養配偶者(専業主婦) | 月額2.3万円 (年額27.6万円) |

※2020年4月現在の法制度より

iDeCoのメリット

- 第3号被保険者(専業主婦等)、企業年金加入者、公務員等共済加入者もiDeCoに加入できる

- 運用結果が良ければ将来の年金額を増やすことができる

- iDeCoから確定給付企業年金への個人別管理資産の移換が可能

- 掛金が全額所得控除の対象

- 運用結果の収益は非課税で再投資(課税の繰り延べ)ができる

- 年金として受け取る場合は「公的年金等控除」、一時金の場合は「退職所得控除」の対象

iDeCoのデメリット

- 加入者の被保険者区分ごとに掛金の限度額が異なる

- 中途脱退ができないため原則60歳になるまで解約できない

- 運用を指図する必要がある

- 運用リスクは自己責任となるため、元本割れリスクを常に伴う

- 加入に任意の運営管理機関と契約する必要がある

- 運営管理機関ごとで運用商品、サービス、口座管理手数料などが異なる

関連記事:iDeCoの特徴と3つの節税ポイント、NISA、個人年金保険の活用方法を解説

(2)財形年金貯蓄

財形年金貯蓄(ざいけいねんきんちょちく)とは

財形貯蓄制度のひとつであり、勤労者の計画的な財産形成をすることで、特に老後の生活安定を主な目的とするもの。

下記を要件として、 元本550万円までの利子等について所得税を非課税とする制度です。

- 1人1契約であること

- 契約締結時に55歳未満の勤労者であること

- 事業主を通して、給与から天引きして預入れすること

- 積立期間は5年以上であること

- 年金の支払い開始までに据置期間を置く場合は、その期間が5年以内であること

- 年金給付は60歳以降、5年以上にわたり定期的に受取ること

財形年金貯蓄で利用できる金融商品は、会社提携の金融機関や、運用金融商品に限定されます。

金利情勢によっては、一般の定期預金よりも有利な金利が適用される場合があります。

年金受け取りを目的とする払い出し以外については、5年間さかのぼって、利息の20%が課税され全額払出・解約となります。

ただし、年金受け取り開始日後5年を経過した場合は、その時点から生じる利息についてのみ課税扱いになります。

また、2013年1月1日~2037年12月31日に目的以外の払い出しをした場合には復興特別所得税が上乗せされ、20.315%となります。

(3)国民年金基金

国民年金基金(こくみんねんきんききん)

とは

国民年金加入者の第1号被保険者のための上乗せ年金。地域型(同一の都道府県にすむ被保険者から構成されるもの)と職能型(同じ業種に従事する被保険者から構成されるもの)の2種類がある。

地域型と職能型の2つ以上の基金に同時加入はできず、途中でやめることもできません。

もしも途中で会社員になるなど第1号被保険者でなくなった場合は、今までの積立分の運用だけが継続されて将来年金として支払われ、途中の脱退一時金などはありません。

(4)付加保険料

国民年金第1号被保険者ならびに任意加入被保険者は、定額保険料に付加保険料400円を上乗せして納めることで、受給する年金年額を「200円×付加保険料納付月数」分だけを増やせます。

国民年金基金加入の場合は、付加することができません。

さらに、個人年金保険とiDeCoの違いについて知りたい場合は、【しっかり保険、ちゃんと節約。】個人年金保険とiDeCoはどっちがいい?違いやメリット・デメリット、併用できるか解説, 個人年金保険のデメリットとは?メリットや受給額シミュレーションをわかりやすく, 個人年金保険の選び方とは?失敗しないための6つのポイントや注意点を紹介も参考になります。

.jpg?w=300&h=300)

.jpg?w=300&h=300)

.jpg?w=300&h=300)

.jpg?w=300&h=300)

.jpg?w=300&h=300)