保険の解約返戻金に税金はかかる?確定申告は必要?ケース別にシミュレーション

終身保険や個人年金保険など、つみたてのできる保険では途中で解約しても解約返戻金を受け取れるものが一般的です。ただし、解約返戻金を受け取ると税金がかかるケースもあり、納税は義務である一方、税金がかかるかどうかは基本的にご自身で確認することとなります。税金がかかるケースについて事前に知っておきましょう。

解約返戻金とは?

.jpg)

解約返戻金は、保険を解約した時に契約者に支払われるお金のことです。保険は万が一のときに保険金など所定の給付が受けられるものですが、保険会社は保険金の支払いに備えて、支払われた保険料の一部を責任準備金として積み立てています。責任準備金のうち、所定の金額が解約返戻金となります。

保険の種類によっては解約返戻金がないものや少ないものもあります。例えば定期保険などの掛け捨てタイプの保険契約では、あってもわずかで、解約返戻金はないものが多いです。

解約返戻金がないタイプの保険を「無解約返戻金型」といいます。お金がたまるタイプの終身保険などでは解約返戻金があるものが一般的ですが、所定の期間、解約返戻金を少なくする「低解約返戻金型」もあります。こういったものの場合、一般的に保険料が割安となる一方、保険料払込期間の満了時までなど所定の期間の解約の場合、解約返戻金額が7割程度になるなど、少なくなります。

解約返戻金に税金はかかる?

解約返戻金の額は契約時の年齢・保険期間・経過年数などによっても異なります。通常は支払った保険料総額よりも少なくなりますから、税金がかからないことが多いですが、支払った保険料総額よりも解約返戻金額が多い場合は税金がかかる可能性があります。

解約返戻金に関する税金の種類

解約返戻金が課税対象となる場合、支払う税金の種類は契約状況により以下の2ついずれかとなります。

(契約者≠受取人の場合)贈与税

保険料を支払うのは契約者の方ですから、解約返戻金を受け取ったことにより増えたお金がある場合は、自ら経済的な利益を得たとされ、所得税の対象となります。また、解約返戻金は前述のとおり原則契約者の方に支払われますが、解約返戻金を受け取ったのが契約者の方ではない場合は、保険料を負担しておらず、贈与により受け取ったとみなされるため、贈与税の対象となります。

解約返戻金に税金がかからないパターン

前述のとおり、解約返戻金は通常支払った保険料総額よりも少なくなるケースが多いです。解約返戻金額よりも支払った保険料総額が多いということは、経済的な利益を得ていないということになります。経済的な損失となりますので、税金はかかりません。

贈与税の対象となる場合は、解約返戻金が110万円以下で、その他に同じ年に受けた暦年課税の対象となる贈与がない場合であれば、課税対象とはなりません※。贈与税には年間110万円の基礎控除額があるためです。

※参照:【贈与税の申告等】|国税庁

解約返戻金を受け取ったら確定申告は必要?

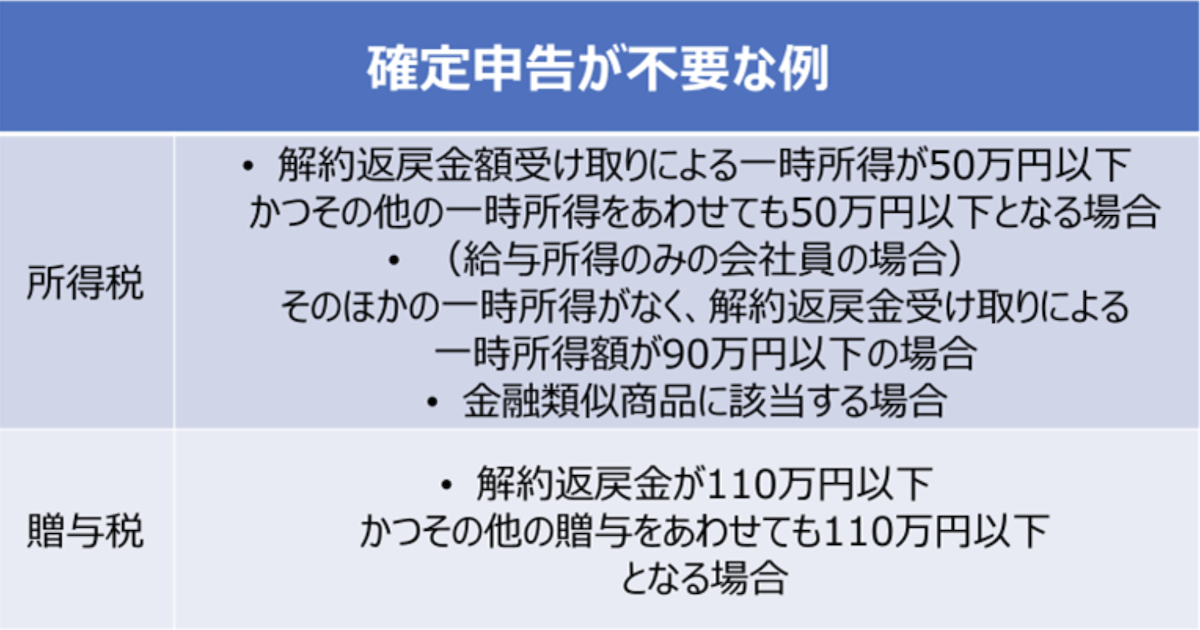

解約返戻金を受け取った場合、原則的に確定申告は必要となります。ただし、確定申告が不要になる以下のようなケースもあります。

※表は著者作成

所得税と贈与税ではルールが違うため、確定申告を不要とできる条件は異なります。

所得税の課税対象となる場合は、受け取った解約返戻金は多くの場合、「一時所得」の対象となります。一時所得がある場合、確定申告が必要になりますが、一時所得額を算出するにあたっては、以下のとおり収入額から支払った保険料など、要した費用のほかに「特別控除額」として50万円差し引くことができるようになっています。したがって、その他に一時所得の対象となるものがない場合であれば、解約返戻金が50万円以下なら、支払った保険料にかかわらず一時所得額はゼロ円にできますので確定申告は不要となります。

一時所得の金額=総収入金額 - 収入を得るために支出した金額- 50万円※

※50万円に満たない場合にはその金額

ただし、同じ年に解約返戻金のほかに一時所得がある場合、それらをあわせて一時所得を計算する必要がありますから、丁寧に確認していきましょう。

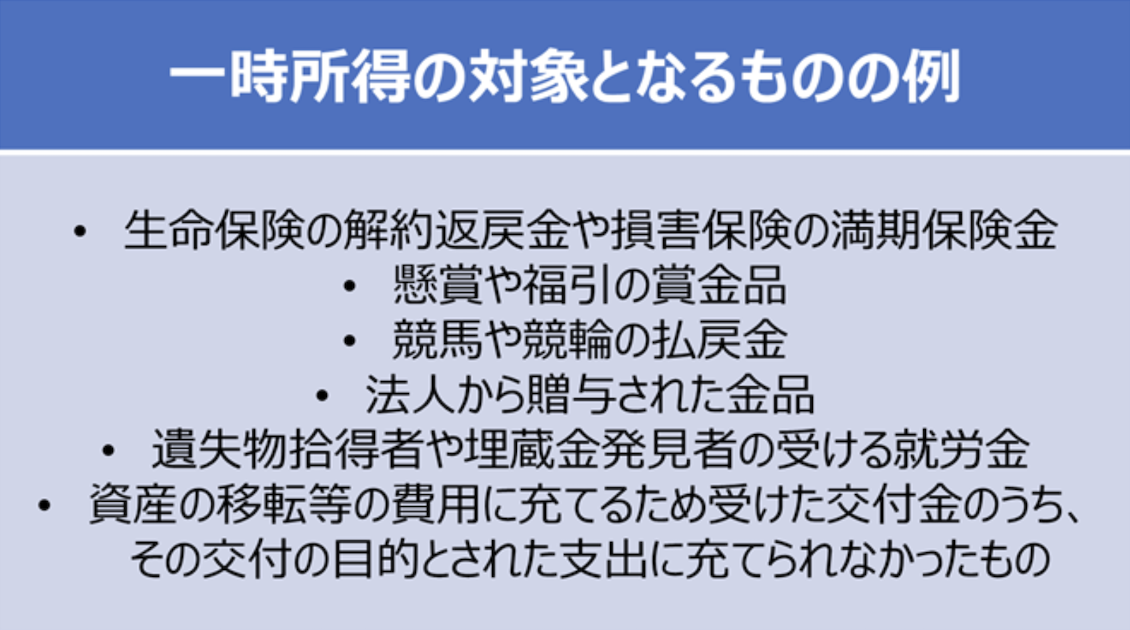

解約返戻金のほか、一時所得の対象となるのは以下のようなものがあります。

※国税庁資料「 No.1490 一時所得」|国税庁より著者作成

身近な例を挙げれば、ポイント投資にあてたお金やふるさと納税の返礼品も一時所得の対象となっています。住宅取得時に受けたエコホーム支援事業からの給付金等も一時所得の対象となりますが、確定申告書に「国庫補助金等の総収入金額不算入に関する明細書」を添付することにより、一時所得の総収入金額に含めないこともできるようになっています。

一時所得の対象となる所得の合計金額が50万円を超える場合は、一時所得が生じます。

なお、一時所得の対象となる所得が50万円を超える場合も、税金額を計算する際には前述の計算式で計算した後の金額を、さらに1/2とできるルールがあります。くわえて、1か所から給与等の支払を受けている給与所得者の方は、その給与収入の金額が2,000万円以下などの要件を満たす場合、「給与所得および退職所得以外の所得金額」が20万円以下であれば確定申告を省くことができるようになっています。

したがって、会社員の方であれば、解約返戻金を受け取ったとしても、一時所得の金額が90万円以下であれば、確定申告が不要となる方は多いでしょう。

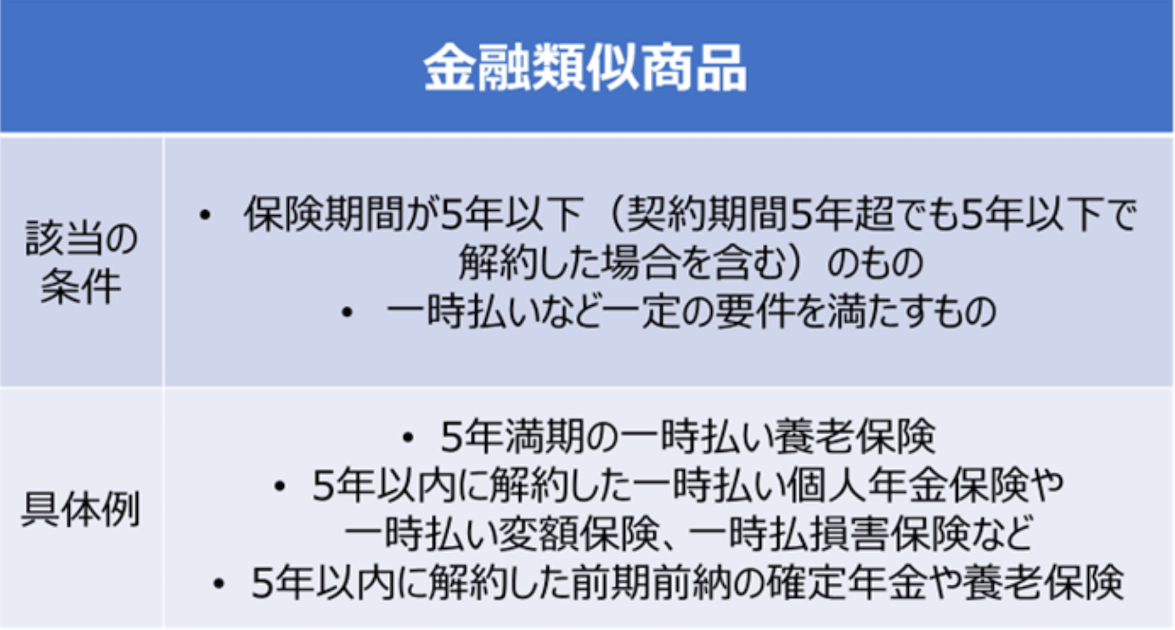

一方、解約返戻金を受け取っても一時所得の対象とはならないケースがあります。以下のような金融類似商品に該当するケースです。このような場合、一律20.315%(所得税および復興特別所得税15.315%、住民税5%)の税率による源泉分離課税が適用され、源泉徴収だけで確定申告不要とすることができます。

No.1520 金融類似商品と税金|国税庁より著者作成

贈与税の課税対象となる場合は、確定申告が必要となります。なお前述のとおり贈与税の基礎控除110万円を差し引いて暦年課税の対象となる贈与がない場合であれば、確定申告は不要となります。

解約返戻金の税金はどれくらい?ケース別にシミュレーション

解約返戻金を受け取って税金がかかる場合、税金額はどれくらいになるのでしょうか。ケースごとにみていきましょう。

返戻金を契約者が受け取ったとき(源泉徴収される場合)

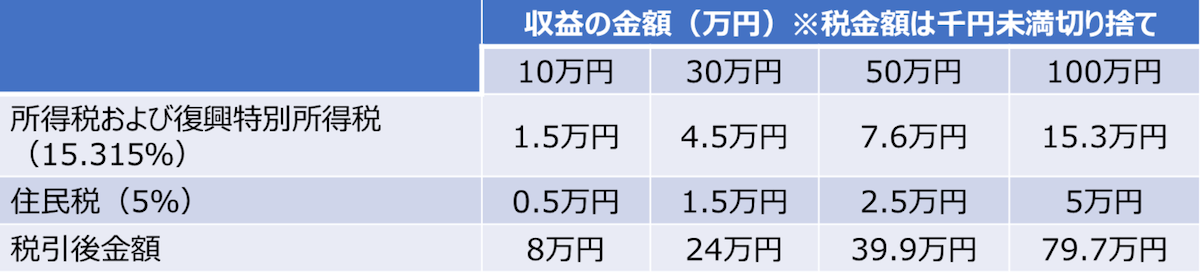

金融類似商品に該当する場合、所得税・住民税の課税対象となりますが、税金があらかじめ天引きされて解約返戻金が支払われるため、源泉徴収により納税を終えることができます。税金額は金融類似商品によって得られたもうけの金額に税率をかけ算することで求められます。源泉徴収時に適用される税率は以下のとおりです。

(住民税)5%

収益金額ごとの税金額の目安は以下のとおりです。

※表は著者作成

返戻金を契約者が受け取ったとき(一時所得の場合)

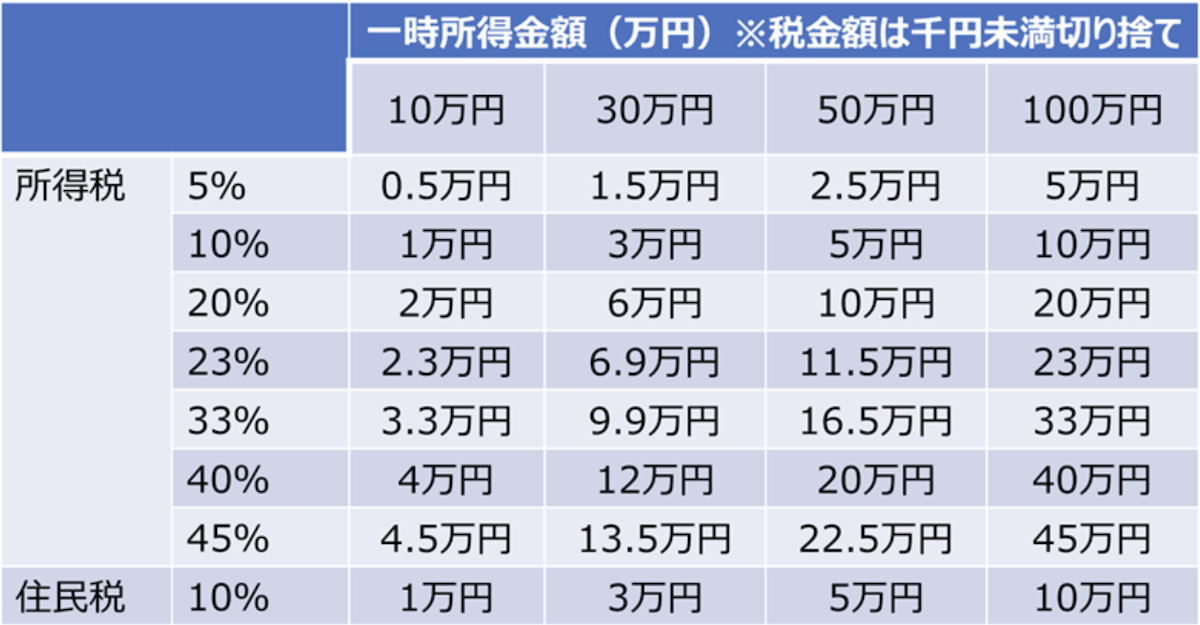

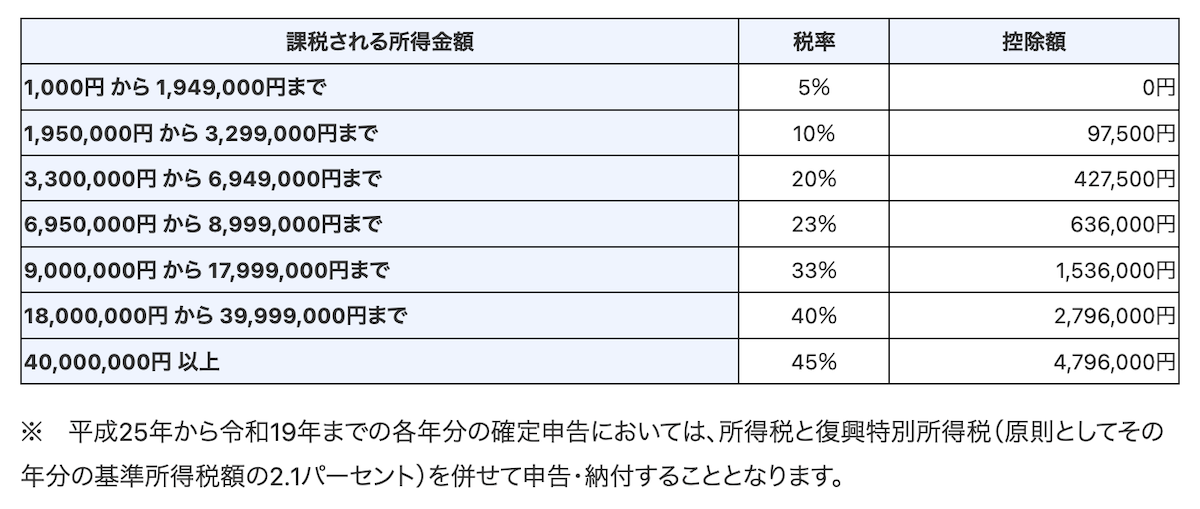

一時所得となる場合、所得税と住民税の課税対象となり、課税される所得金額に税率をかけ算して税金額が求められます。所得税の税率は以下のとおり5%から45%の7段階にわけられており、ご自身の課税される所得金額によって異なります。

引用元:国税庁タックスアンサーより No.2260 所得税の税率|国税庁 (nta.go.jp)

税率ごとの税金額の目安は以下のとおりです。

※表は著者作成

※復興特別所得税や、住民税の均等割や森林環境税などについては考慮していません。所得控除についても考慮していません。

日本では、所得税において超過累進税率を採用しています。所得があがるほど税率も高くなるしくみで、所得が高い方ほど税金負担は大きくなります。一時所得にかかる税金額は、給与所得や事業所得、公的年金等の雑所得など総合課税の対象となるその他の所得と合算した金額によって決まった税率が適用されます。したがって、給与所得や事業所得などの所得が高い方は一時所得の金額が小さくても、ある程度の税金負担が発生する可能性はあるでしょう。一時所得が発生し、確定申告が必要となる方は、解約返戻金を受け取ったら納税資金として一部のお金を取り分けておくなどしておいた方がいいでしょう。

返戻金を契約者以外が受け取ったとき(贈与税の対象となる場合)

受け取った解約返戻金額が110万円の基礎控除を上回る場合、贈与税の暦年課税の対象となります。税金額は所得税と同様に課税金額に税率をかけ算することによってもとめられます。

税率は以下のとおり2つあります。

(一般税率)

引用元:国税庁タックスアンサーより「No.4408 贈与税の計算と税率(暦年課税)|国税庁」

(特例税率)

引用元:国税庁タックスアンサーより「No.4408 贈与税の計算と税率(暦年課税)|国税庁」

税率は贈与のケースごとに使うものが決められています。

一般税率が適用になるケース

一般税率は以下のような場合に適用されます。

特例税率が適用になるケース

特例税率が使われるのは以下のような場合です。

特例税率は、贈与を受けた年の1月1日において18歳以上の子や孫への直系尊属(父母や祖父母など)からの贈与に適用されます。

一般税率を適用する場合の方が税金負担は重くなる傾向にありますが、基礎控除を差し引いたあとの課税価格が200万円以下であれば一般・特例に関わらず税率は10%です。税金額の目安は以下のとおりです。

※表は著者作成

まとめ

解約返戻金額が支払った保険料総額を上回るケースは少ないため、解約返戻金を受け取ったからといって税金がかかるケースは多くないでしょう。ただし、そうはいっても実際に課税対象となる場合、しくみは複雑です。ポイ活も種類によっては一時所得に分類されるものがありますし、ふるさと納税の返礼品も同じく一時所得の対象となっています。一時所得が上乗せされれば、納税額だけではなく、保育料や自営業者の方などの国保料にも影響がでる可能性があります。もし課税対象となる場合は、ご自身にとっての影響を丁寧に確認しながら、解約返戻金の一部を取っておいて納税資金とするなど、必要な準備も忘れないようにしましょう。

.jpg)

.jpg)