火災保険おすすめ人気ランキング

2025年5月版

[前提条件] 一戸建て / 建物の構造:H構造(非耐火)、T構造(耐火) / 補償内容:火災、風・雹(ひょう)・雪災、水災、破損・汚損 / 建物の所在地:東京都 / 建物補償額:2000万円 / 面積:100㎡ / 保険料支払方法:5年一括払い / 建物の利用方法:居住のみ

1位

日新火災海上保険

お家(うち)ドクター火災保険Web

- まさかのときの修理も安心!業界初※1の「指定工務店特約」付帯です。

- 自由設計で保険料を節約!さらに各種割引が充実!以下注意事項もご確認ください※2。

- ※12023年2月当社調べ

- ※2・家財保険、地震保険の付帯はありません。・落雷、破裂・爆発は基本補償に含みます。 ・修理付帯費用補償特約、残存物取片づけ費用は自動付帯となります。・築年数は新築になります。・水災等地:1等地・水災は定率払となります。・破損/汚損等危険補償特約は自動的にお客さま自己負担額(免責金額)5万円となります。(1回の事故につき保険の対象ごと)

2位

ソニー損害保険

ソニー損保の新ネット火災保険(火災保険 Type S)

- 自由に補償をえらべる!※1

- 地震上乗せ特約(全半損時のみ)をご用意!※2

3位

SOMPOダイレクト損害保険

じぶんでえらべる火災保険

- 自由に補償を選べる※1

- 時価ではなく新価でお支払い

- ※1破損、汚損は当社設定不可。(T構造の建物補償額は最低設定額2,270万円で設定)

4位

ジェイアイ傷害火災保険

「iehoいえほ」(補償選択型住宅用火災保険)

- 保険完全ガイド保険BESTランキング火災&地震 第1位

- 新築・築浅ほどお得

5位

東京海上日動火災保険

トータルアシスト住まいの保険 火災保険

- 「復旧に必要な修理費」もお支払い

- 豊富な付帯サービス等で日常生活をサポート

保険のキホン 〜火災保険の基礎知識〜

更新日:2025年2月5日

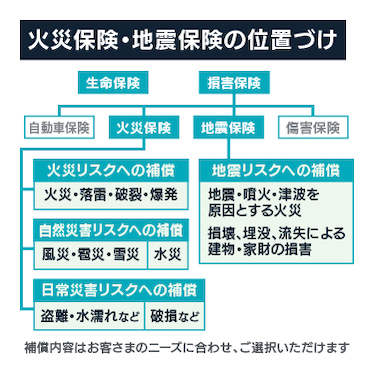

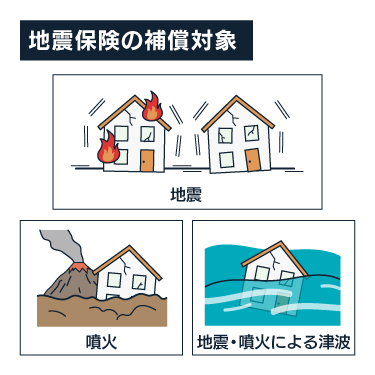

火災保険とは、損害保険のひとつであり、火災だけでなく台風などをはじめとする「自然災害」、盗難などを含む「日常災害」により生じた損害を補償するための保険です。 日本は地震大国ですが、地震による被害は火災保険の補償対象外のため、改めて地震保険に加入する必要があります。 今回は、火災保険のケース別の特徴や、必要性・選び方、地震保険についてもわかりやすく解説します。

火災保険とは

火災保険とは、損害保険のひとつで、火災で家や家電・家具などに生じた損害を補償する損害保険です。

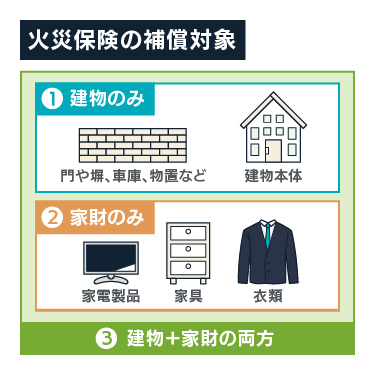

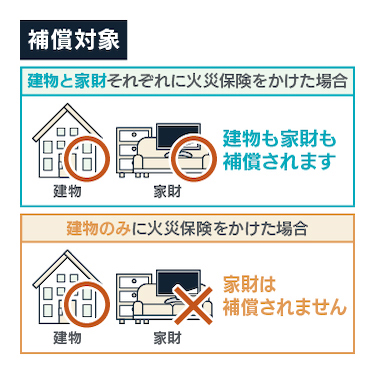

補償の対象となるのは「建物」と「家財」です。

補償内容は、火災だけでなく台風による風災、水災などの自然災害、さらには盗難による損害も対象となります。

地震による損害は対象外となるため、火災保険とは別に地震保険に加入する必要があります。

火災保険の加入方法は、

⒉建物のみ

⒊家財のみ

の3つのパターンがあります。

1.建物+家財、2.建物のみのパターンが一般的に「火災保険」とよばれることが多く、3.の家財のみは、火災保険のひとつで「家財保険」とよばれています。

ほか、自宅と店舗が併設している場合は「店舗併用住宅専用の火災保険」、賃貸で住んでいるマンション・アパートに対しては「借家人賠償特約のついた火災保険(家財保険)」に加入することになります。

(1)火災保険の主な補償内容

火災保険の主な補償内容は、下記災害による損害です。

・水濡れ

・水災

・風災

・盗難

・雹災(ひょうさい)・雪災

・破壊・爆発

・落雷

参照:損害保険算出機構「2019年度(2018年度統計)火災保険・地震保険の概要」

しかし上記の災害による損害なら、なんでも補償されるというわけではありません。

災害ごとの補償内容とチェックポイントをみていきましょう。

火災、落雷または破裂・爆発

火災、落雷、ガス漏れなどが原因となる破裂や爆発による損害が補償されます。

保険会社ごとに、災害時の支払う保険金の算出基準や算出方法が異なるため、確認をしましょう。

たとえば落雷で建物内の備え付けの電化製品(動かせないもの)が故障した場合は、下記のように補償されます。

落雷で故障した電化製品の例 | 損害を補償してくれる保険の種類 |

|---|---|

エアコン | 火災保険 |

テレビまたはパソコン | 家財保険 |

テレビやパソコンが故障した場合には家財保険としての補償となるので、火災保険の補償に家財が含まれている必要があります。

風災(台風など)

風災とは、台風・旋風・竜巻・暴風など風の災害のことで、その損害が補償されます。

たとえば、強風により窓ガラスが割れ、窓から吹き込んだ雨によって家電製品が使えなくなった場合に、窓ガラスや家電製品の損害が補償されます。

吹き込みによる損害は、建物の外部が破損したことによるものが対象なので、窓を閉め忘れ家電製品が破損した場合は補償されません。

「1敷地内で20万円以上の損害が出た場合のみ保険金を支払う」などの条件があるため、加入前の確認をしましょう。

水災(洪水、雨漏りなど)

水災とは、台風・暴風雨等による洪水や雨漏りのことをいい、その損害が保険の対象です。そのほかにも、雪洪水・高潮・土砂崩れ・落石などによる損害が対象です。

水災の保険金支払いは、以下のように条件が限定されていることが多いので、損害が小さければ支払われません。

・損害額が保険価額の30%以上となった場合

・床上浸水

・地盤面から45cm超の浸水

損害額が保険価額の30%未満でも床上浸水があえば保険金は出ますが、保険金額は「保険価額の10%・5%」と大きくはありません。

保険会社によっては、水害は基本補償に含まれずオプションで付加するケースもあります。

雹災・雪災(豪雪など)

雹(ひょう)災とは、大粒の雹(ひょう)※1や霰(あられ)※2により生じる災害のことで、例えば、雹(ひょう)によって屋根瓦が割れたなどの場合に補償されます。

※1 雹(ひょう):直径5mm以上の氷の粒

※2 霰(あられ):直径5mm以下の氷の粒

雪災とは、雪の落下などによる事故または雪崩により生じる災害のことで、例えば、豪雪で雪の重みにより屋根が潰れたなどの場合に補償されます。

「風災」と同様、吹き込みによる損害は建物の外部が破損したことによるものが対象となります。

また「1敷地内で20万円以上の損害が出た場合のみ保険金を支払う」などの条件があります。

盗難破損・汚損

盗難で家財が盗まれたり、壊されたり、汚された場合は、その損害が補償されます。破損・汚損は、窃盗するため家に侵入する際にドアのかぎ等を壊したり、室内を荒らしたことによる損害です。

業務用の商品、製品などは対象になりませんので、必要ならばオプションで特約を付加しましょう。

価額が30万円を超える貴金属等は契約時に登録が必要です。また、保険金は100万円限度などの上限が設定されていることがあります。

通貨は20万円限度、預貯金証書は200万円限度など保険金に上限があります。

(2)火災保険の主な補償対象(保険の対象)

火災保険の主な補償対象(保険の対象)は「建物」と「家財」です。

加入方法は「1.建物+家財 2.建物のみ 3.家財のみ」の3種類で、必要に応じて選択できます。

建物や家財のほか災害に派生して発生する費用に対する補償も、多くの場合、自動的に(またはオプションで)セットされます。

自動セットされる主な保険金は、下記の通りです。

・失火見舞費用保険金

・地震火災費用保険金

・残存物取片づけ費用保険金

主な補償対象1 家財

家財(かざい)

対象となる建物の中にある家具や衣服など日常生活に使うもの。

そのため持ち出し中の家財は、火災保険の補償の対象にはなりません。

また、家の中のものすべてが補償の対象になるわけではなく、あらかじめ対象となるものと対象ならないものを下記のように定めています。

・家具や衣類などの日常品

・30万円以上の貴金属・宝石・美術品など※

・通貨(20万円限度など一定額)

・預貯金証書(200万限度など一定額)

・業務用の什器・備品

・業務用の商品・製品 ・有価証券、電子マネーなど

・データやプログラムなど ・自動車

※保険証券に明記(契約時に申込書に記入)すれば補償対象に。明記して補償するものを「明記物件」と言う。

主な補償対象2 建物

建物(たてもの)

対象となる専用住宅や店舗併用住宅など。門や塀、物置、車庫、建物に付属しているエレベーターや畳・ふすまなどの建具のほか、建物に取付してあるエアコンや浴槽、流し台、アンテナなどが含まれる。

・門・塀

・物置

・車庫

・浴槽 など

・マンションの共有部分(玄関、エレベーター、廊下など)

・敷地内のほかの建物

・庭木

(3)隣家の建物・家財は補償の対象外

火災保険は、自分の過失から火災を起こして隣家が延焼したとしても、基本的に隣家の損害に対する補償はついていません。

理由は「失火責任法」で、過失による火災は損害賠償しなくていいと定められているからです。

失火責任法(しっかせきにんほう)

失火責任法とは、明治三十二年に定められた正式には「失火ノ責任ニ関スル法律」という。 「民法第七百九条 ノ規定ハ失火ノ場合ニハ之ヲ適用セス但シ失火者ニ重大ナル過失アリタルトキハ此ノ限ニ在ラス」 「失火の場合、失火者に重大な過失がなければ民法709条は適用しない」というもの。

一般に、民法第709条で「故意又は過失」で他人に損害を与えた場合には、その損害を賠償する責任が発生します。

しかし、失火責任法によって重大な過失がない限りには損害賠償を行う必要がないと定められているため、隣家の火事で自分の家が焼失するなどの損害を受けたとしても、隣家には損害賠償責任が発生しないということになります。

つまり、自分の家は自分で火災保険などで備えて守るしかないということになります。

なお、火災保険の特約として「類焼損害・失火見舞費用補償特約」というものがあります。

類焼損害・失火見舞費用補償特約(るいしょうそんがい・しっかみまいひようほしょうとくやく)

「類焼損害保険金」や「失火見舞保険金」で、近隣に対する補償に備えることができる特約。

類焼損害保険金(るいしょうそんがいほけんきん)

近隣の住宅・家財に損害を与えた時に、その住宅・家財の所有者に支払う保険金。

失火見舞保険金(しっかみまいほけんきん)

第三者の所有物に損害を与えた場合、損害が生じた世帯1つにつき支払う一定額の保険金。

保険会社によっては「類焼損害補償特約」と「失火見舞費用保険金」に分かれている場合がありますので、ご確認ください。

民法第709条【不法行為による損害賠償】

故意又は過失によって他人の権利又は法律上保護される利益を侵害した者は、これによって生じた損害を賠償する責任を負う。」 故意(わざと)または過失(あやまって)他人の権利や利益を侵害した場合には、それによって生じた損害を賠償する責任が発生するというもの。

故意(こい)

その行為を行うことでどんな結果を招くことになるのかという認識があること。

過失(かしつ)

世間一般の人が行うであろう注意を行わず、その行為を行うことで招かれる結果に対する認識がないこと。

(4)地震など火災保険の補償対象外の項目

地震による損害などは、火災保険の補償の対象外となります。補償対象外となる主な項目は、下記の通りです。

・戦争、外国の武力行使、革命、政権奪取、内乱、武装反乱その他これらに類似の事変または暴動

・核燃料物質やその汚染物の放射性、爆発性などによる事故

・保険契約者や被保険者などの故意や重大な過失、法令違反による事故

地震や核による放射能汚染、戦争などの場合、損害額が大きすぎて損害保険会社の保険金支払能力を遥かに超える可能性があるため、補償対象外としています。

ただし、阪神・淡路大震災や東日本大震災の際には、保険金の支払額が各保険会社の支払能力の範囲内であったため保険金は支払われました。

火災保険の必要性

火災保険に入る必要性の有無について、

・発生した場合の費用

・実際の加入率 など

から検証してみましょう。

(1)火災に遭う確率

まずは、火災に遭う確率からです。

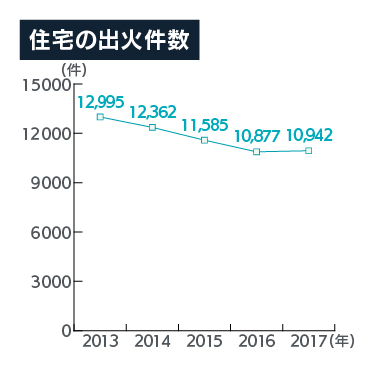

損害保険算出機構の「2019年度火災保険・地震保険の概要」によると、2017年度の住宅の出火件数は1万942件でした。

出典:損害保険算出機構の「2019年度火災保険・地震保険の概要」(1月〜12月)における火災の状況(確定値)(総務省消防庁)の「一般住宅」と「共同住宅」の出火件数を集計

年度は異なりますが、総務省の「住宅・土地統計調査」では、2018年度の既存住宅数は約4,891万戸です。

約4,900万戸のうち出火したのが1万戸で、火災に遭う確率は1年で約0.02%と高くはありません。

しかし、火災保険の補償は火災による損害だけではありません。

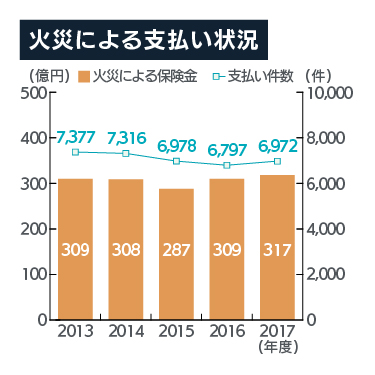

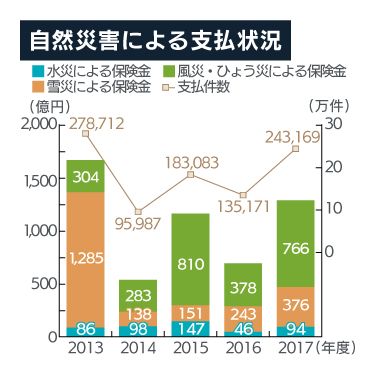

2017年度の火災保険の支払いをみると、火災による支払件数が6,972件に対し、その他の自然災害による支払い件数は24万3,169件であり、火災による支払件数を大幅に上回っています。

出典:損害保険算出機構「2019年度火災保険・地震保険の概要」

(2)火災時、費用はいくらかかる?

火災時にかかる費用は、損害を受けた建物や家財の価格と損害の程度によって大きく異なります。

| 家財 | |

|---|---|---|

全焼した場合 | 新しく購入する費用 | |

新築する場合 | 新築にかかる費用の全額 | 個人ごとに大きく異なる |

その他 | ・家が再建されるまでの居住費(ホテル代・賃貸料など) | |

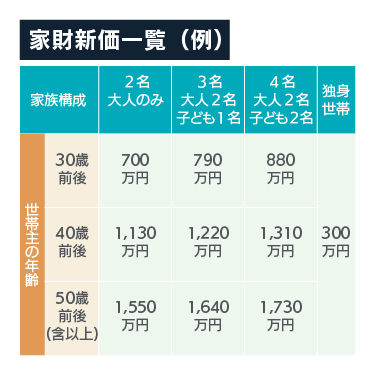

家財を新築する場合については、保険会社ごとに目安を作成していますので参考にしてください。

関連ページ:新価と時価とは

(3)火災保険の加入率

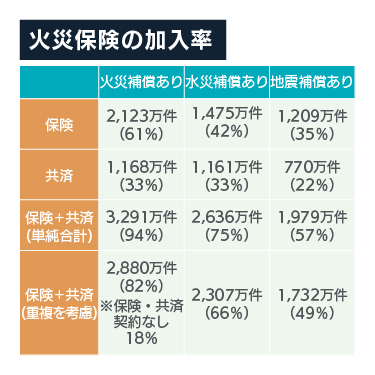

内閣府の「平成29年版防災白書」によると、2015年度の火災保険の加入率は保険・共済を併せて82%です。

また、地震保険の加入率は49%となっています。

大半の人は火災保険に加入していますが、前述のとおり、火災の発生率は高くはないものの火災発生時に必要になる費用は高額になることから、加入率82%という数字は低いということもできます。

出典:内閣府「平成29年版防災白書(内閣府試算)」

最後に、火災保険と家財保険のそれぞれの必要性についてまとめてみました。

火災保険・地震保険の必要性一覧

所有区分 | 保険種類 | 建物 | 家財 |

|---|---|---|---|

賃貸 | 火災 | 不要 | 必須 |

地震 | 不要 | 任意 | |

持ち家 | 火災 | 必須 | 任意 |

地震 | 任意 | 任意 |

賃貸の場合、建物の保険は大家が契約するため不要ですが、家財保険については必須となります。

持ち家の場合、地震保険の加入は任意です。しかし加入した方が良いでしょう。

(4)保険料、払いすぎ?相場は?

火災保険の相場は、戸建てかマンションか、建物の広さや構造などで大きく異なります。

ある火災保険の保険料例によると、

・地震保険なし

といった所定の条件で、1年間の保険料は下記のとおりです。

建物の種類 | 1年間の保険料 |

|---|---|

一戸建て | 5万6,790円 |

区分所有マンション | 1万0,150円 |

前述のとおり、建物の保険金額は新築時の価格、家財の保険金額は新価の目安にしたがって設定していれば、保険料を払いすぎることはないでしょう。

個々人の希望に応じてオプションは自由に選択が可能ですが、保険金額の設定は慎重に行いましょう。

(5)火災保険の保険料割引制度

火災保険の保険料の割引にどのようなものがあるか、現在使われている10個の割引制度の種類と内容について確認してみましょう。

※取扱いの割引制度、割引の名称・内容など、保険会社ごとに異なるためご注意ください。

1 新築割引(築浅割引)

保険の対象となる建物の、

・または、建築された年から保険の補償が始まる年まで

の年数が10年未満の場合に適用されます。割引率は、築年数・保険期間・補償内容等により変動します。

建物の保険料(地震保険を除く)に対する割引で、保険会社によっては「築浅割引」と言うことがあります。

2 耐火建築物割引

保険の対象となる建物が、

・または45分以上(木造住宅などの非耐火構造)

の性能を持つ建物に該当する場合に適用されます。

3 オール電化住宅割引

保険の対象である建物が、住宅内の空調・給湯・調理などのすべての設備を電気でまかなうオール電化住宅である場合に、保険会社所定の確認書を提出することで「オール電化住宅割引」が適用されます。

4 ホームセキュリティー割引

保険の対象となる建物に「火災の危険」および「盗難の危険」について、警備会社で常時監視している機械警備を導入して有効に機能している場合に適用されます。

「火災の危険」または「盗難の危険」のどちらかについて、警備会社で常時監視している機械警備を導入して有効に機能している場合は、「火災・盗難監視有効」の場合より低い割引率が適用されます。

5 エコ設備住宅割引

保険の対象となる建物に、対象となるエコ設備が設置されている場合、適用となる割引です。

対象となる主なエコ設備は、下記のとおりです。

・自然冷媒ヒートポンプ式電気給湯器(例:エコキュートなど)

・太陽光発電システム

・家庭用ガスコージェネレーションシステム(例:エコウィルなど)

・潜熱回収型給湯器(例:エコジョーズなど)

・家庭用燃料電池(例:エネファームなど)

・高効率石油給湯器(例:エコフィールなど)

6 S評価割引

保険の対象となる建物が「マンション」の場合に適用される割引です。

マンション管理適正化診断サービスの結果、最も高い「S評価」を獲得したマンションにおいて、区分所有者の方が専有部分(建物)の保険契約を行う場合に割引されます。

7 ノンスモーカー割引

保険の対象となる建物に居住する世帯が、たばこを吸わない場合に適用される割引です。

建物に居住する所有者および、その他の居住者が喫煙者でないことが条件となります。

8 証券ペーパーレス割引

紙の保険証券等の発行が不要とした場合に、火災保険の基本補償の保険料が割引になります。保険証券の代わりに、契約内容を記載したハガキなどが送付されます。

保険会社によっては、保険会社のホームページからいつでも契約内容を確認することが可能です。

9 既契約者割引

火災保険の契約を結ぼうとしている保険会社で、その他の保険(自動車保険または医療保険など)の契約があり、専用のWebサイトから申込み手続きをした場合に適用される割引です。

10 インターネット割引

保険会社所定の専用Webサイトから申込み手続きをした場合に、適用される割引です。

火災保険の選び方

これまでみてきた火災保険の補償内容と必要性をベースにして、自分に合った火災保険の選び方を具体的に考えていきましょう。

「どうやって補償内容を決めていいかわからない」と思う人も多いかと思いますが、下記手順にしたがって1つずつ内容を選択していけば、大まかな補償内容が決まります。

火災保険選びの手順

⒉建物の構造級別を確認する

⒊補償範囲を決める

⒋保険金額と保険期間を決める

⒌地震保険をセットするか決める

⒍付加する特約を決める

⒎保険会社で比較・見積もり・シミュレーションする

それでは、各手順について具体的な選び方と注意点をみていきましょう。

(1)補償対象(保険の対象)を決める

最初には、補償対象(保険の対象)を決めましょう。補償対象(保険の対象)となるのは建物と家財ですが、

⒉「建物のみ」で加入するか

を選択します。

もし火災などが発生した場合、損害額が大きくなる建物は必ず火災保険に加入しましょう。

家財についてもしっかりと補償したい場合は「建物+家財」を選択し、保険料を抑えたい場合(または、保険料を払ってまで家財補償する必要性を感じない場合)は「建物のみ」を選択します。

ただし賃貸物件の入居者については、建物は賃貸物件の所有者が火災保険に加入してるので「家財のみ」で加入しましょう。

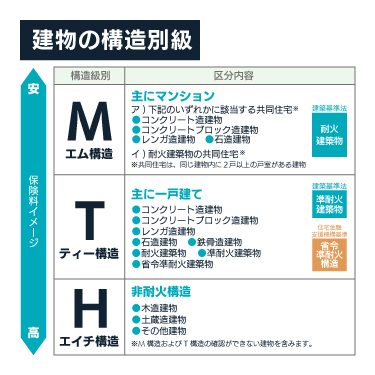

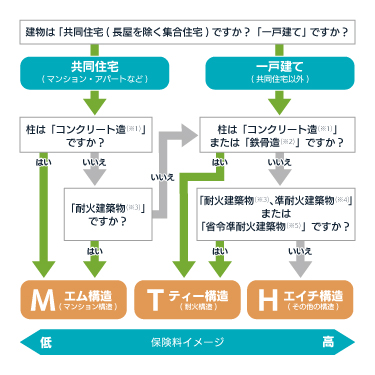

(2)建物の構造別級を確認する

次に、保険の対象となる建物の構造別級を確認しましょう。

構造別級(こうぞうべつきゅう)

建物の構造(柱・はり・外壁等)で、燃えにくさなどに差があり、その危険(リスク)実態に応じた区分のことをいう。

建物の構造が火災のリスクの度合いに直結するため、建物の構造別級で火災保険の保険料に差が出てきます。

保険の対象となる建物の構造別級は、

・ハウスメーカーの商品名

で確認をすることができますが、一般に建物の構造別級は下記のようになっています。

構造別級の判別方法は、

・「一戸建て」であるか

・建物の柱の素材や法令上の「建物の耐火性能」

です。建物の耐火性能については「建築確認申請書」で確認が可能です。

下記は簡単なフローチャートとなっています。ご自身のお住まいについて、質問に沿って答えてみて下さい。

※1 コンクリート造は、鉄筋コンクリート造(RC造)、鉄骨鉄筋コンクリート造(SRC造)、コンクリートブロック造、れんが造、石造を含む。

※2 鉄骨造(S造)は、鉄骨ALC造を含む。

※3 耐火建築物 建築基準法に定める耐火建築物のこと。建築確認申請書第四面「5.耐火建築物」の欄に「耐火建築物」と記載されている場合がある。

※4 準耐火建築物 建築基準法に定める耐火建築物のこと。建築確認申請書第四面「5.耐火建築物」の欄に「準耐火建築物(イ-1)(イ-2)(ロ-1)(ロ-2)」と記載されている場合がある。

※5 省令準耐火建物 「省令準耐火」建物とは、建築基準法で定める準耐火構造に準ずる防火性能を持つ構造として、住宅金融支援機構(旧住宅金融公庫)が定める基準に適合する住宅のこと。 パンフレット・設計仕様書等に「省令準耐火」または「省令簡耐」の記載がある。 住宅金融支援機構(旧住宅金融公庫)等特約火災保険の保険証券に「省令準耐火」または「省令簡耐」である旨の記載がある。

(3)補償範囲を決める

補償範囲を決めるというのは「火災保険の主な補償内容」で解説した、火災・水害などの自然災害や盗難による損害などの中から、どの損害に対する補償を選択するかということです。

保険会社によって補償範囲がセットで決まっている商品もありますが、災害ごとに補償を選択できる商品も増えてきています。

たとえばある火災保険では、下記のように「基本となる補償」をベースに「自由に選べる補償」を選択して補償範囲を決められます。

火災保険の補償の一例

基本となる補償 | 火災 |

|---|---|

落雷 | |

破裂・爆発 | |

自由に選べる補償 | 風・雪・雹災 |

水災 | |

水漏れ等 | |

盗難等 | |

破損等 ほか | |

火災保険の補償範囲 | 選択例 |

地勢・環境などによる選択 | マンションの上層階で浸水の補償は不要なので「水害」はカット |

予想される損害額による選択 | 火災と比較して水漏れによる損害額は小さいので預貯金で対応することにして、保険料節約のため「水漏れ等」はカット など |

不要な補償は付加せず、予想される損害を保険以外でカバーできるのなら、保険料を節約するために火災保険の補償を抑えるという選択肢もあります。

(4)保険金額と保険期間を決める

次に、保険金額と保険期間を決めます。

保険金額を決める

保険金額は、事故が起きたときに支払われる損害保険金の上限額で、契約時に建物と家財それぞれについて金額を設定します。

保険金額(ほけんきんがく)

損害保険契約における契約金額。損害保険金を受け取る災害や事故が起きた場合に、保険会社が支払う保険金の限度額(補償限度額)のこと。

損害保険金(そんがいほけんきん)

災害や事故で損害が生じた場合に、保険契約に基づき保険会社から受け取る保険金。

例えば、火災が発生した際に受け取る損害保険金は、契約時に設定した保険金額が限度となります。

保険金額を決めるには「保険価額」が必要となります。

保険価額(ほけんかがく)

損害保険契約における保険の対象を金銭的に評価した額。

保険の対象が正しく評価されずに保険価額が適切に決められていないと、適切な保険金額を設定することができません。

それは結果として、災害で損害が生じた場合に、適切な損害保険金を受け取ることができなくなる可能性につながります。

「保険価額」には、2つの評価の仕方があります。

新価(しんか)

新価とは、現在ある保険の対象を同等のものを新しく建築あるいは購入するのに必要な金額。再調達価額(さいちょうたつかがく)ともいう。

時価(じか)

時価とは、 新価から「経過年数による価値の減少と使用による消耗分」を差し引いた金額。現在の価値のこと。一般的に、年数が経つことで価値は下がる。

建物の保険金額の決め方

建物の保険金額は「新価」または「時価」を基準に設定します。

「時価」で保険金額を決めた場合、保険料は安くなりますが、火災で家を建てる場合は新築費用が不足することになるからです。また保険金額は、新価と同額(または±30%)で設定しましょう。

たとえば、新価が2,000万円に対し保険金額が1,000万円ならば、いざという時に十分な保険金が出ません。また保険金額を4,000万円で契約しても新価を超える分の保険金は出ないので、保険料はムダになります。

家財の保険金額の決め方

家財保険の保険金額をいくらにするかは、保険価額の評価方法・家族構成や生活スタイルなどによって大きく異なります。

保険会社それぞれで、年齢や家族構成別の目安を作成していますので「火災時、費用はいくらかかる?」で紹介した家財の目安と共に参考にして、設定しましょう。

「30万円以上の貴金属・宝石・美術品など」を補償対象とする場合は、契約時に申込書に記入(明記)する必要があるので注意しましょう。

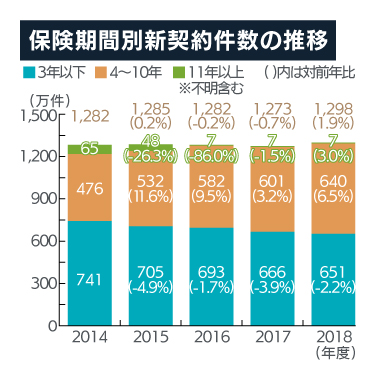

保険期間を決める

保険期間は、ほとんどの場合1年から10年の間で年単位で設定します。

以前は、最長36年間の長期一括払いで貯蓄性のある火災保険を、保険会社が積極的に販売していた時期もありましたが、2015年10月より最長10年に変更されました。

損害保険算出機構の「火災保険・地震保険の概要」によると、2016年の新規契約では5年契約が1番件数が多く、次いで1年契約が多くなっています。

参照:損害保険算出機構「2019年度(2018年度統計)火災保険・地震保険の概要」

1年契約と長期契約のメリット・デメリットは下記の通りです。

メリット | デメリット | |

|---|---|---|

1年契約 | 補償の見直しがしやすい | 保険料の割引がない |

毎年、更新手続きが必要 | ||

長期契約 | 長期契約割引がある | 補償の見直しができない |

長期一括払いができる | ||

更新手続きが不要 |

長期契約のメリットは、保険料の割引があることです。

1年契約と同じ払い込み方法(月払いや年払い)でも、長期契約の方が保険料が安くなります。

長期一括払いで支払うと、さらに保険料は大幅に安くなります。たとえば、10年契約で10年分の保険料を一括して支払うと総支払保険料は、1年契約と比較して約18%も安くなります。

1年契約のメリットは、毎年補償内容を見直すことができることです。

新しい特約ができたり、インターネット系保険会社から安い保険商品が発売された場合の乗り換えも容易になります。また、引っ越し予定のある人は保険期間は短めでも良いかもしれません。

(5)地震保険をセットするか決める

地震保険をセットするか決めるために、まず地震保険について解説します。

地震保険(じしんほけん)

地震保険とは、火災保険の補償対象外となる地震・噴火と、地震や噴火による津波を原因とした火災・損壊・埋没または流出の損害を補償する保険。

地震保険の加入条件や保険金額などは、下記の通りです。

加入条件 | 火災保険とセットで「建物」「家財」ごとに加入が必要 |

|---|---|

保険金額 | 保険金額は火災保険の保険金額の30%から50%の範囲内 |

保険金額の上限 | 保険金額の上限は、建物は5,000万円、家財は1,000万円 |

保険金の支払い条件 | 保険の対象である居住用建物または家財が全損・大半損・小半損、または一部損となったとき |

保険料 | 保険料は危険率に応じて地域によって異なる |

地震保険の補償内容は、居住の用に供する建物および家財(生活用動産)です。下記のものは対象外となります。

・1個または1組の価額が30万円を超える貴金属・宝石・骨とう、通貨、有価証券(小切手、株券、商品券等)、預貯金証書、印紙、切手、自動車 など

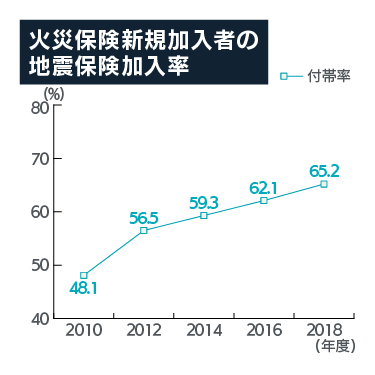

地震保険の加入率は、前述の通り2015年度で49%(内閣府「平成29年版防災白書」)ですが、新規に火災保険に加入する人がセットで地震保険に加入する割合(地震保険付帯率)は2018年度で65.2%です。

出典:損害保険料率算出機構「グラフで見る!地震保険統計速報」

火災保険料に地震保険料を加えると負担は大きくなりますが、地震による損害は高額になることも多いため、地震保険をセットすることをおすすめします。

また地震保険をセットすると、地震保険料控除(所得控除)を受けられるメリットもあります。

(6)火災保険に特約は必要?

特約は、個人の状況に応じて必要かどうかを判断しましょう。

保険会社によって基本契約に含まれる場合と特約で付加する場合があり、また特約名称や補償内容も異なりますので、丁寧な確認が必要です。

オプション設定の特約種類が多く用途別に分類されていますので、一例として紹介します。

事故の際に必要となるさまざまな費用に備える特約

特約名 | 補償内容 |

|---|---|

事故時諸費用(火災等限定)特約 | 事故時諸費用保険金の支払対象を火災等に限定し、保険料を下げる特約 |

弁護士費用特約 | 被害事故によって損害賠償請求や法律相談を行う場合の費用を補償 |

災害緊急費用特約 | 保険の対象の復旧のために負担した仮修理費用や仮住まい費用等を補償 |

失火見舞費用特約、類焼損害・失火見舞費用特約 | 火災などで隣家に損害が発生した場合に支払った見舞金の費用等を補償 |

建物や家財の補償をもっと充実させる特約

特約名 | 補償内容 |

|---|---|

居住用建物電気的・機械的事故特約 | 給湯設備や床暖房等の設備の電気的・機械的事故による損害を補償 |

自宅外家財特約 | 外出時に持ち出した家財(携行中家財)や別荘等にある家財(敷地外収容家財)に発生した損害を補償 |

屋外明記物件特約 | 保険申込書に明記された建物敷地内に所在する大型の車庫等(屋外明記物件)に発生した損害を補償 |

家財明記物件特約 | 保険申込書に明記された特定の貴金属等(家財明記物件)に発生した損害を補償 |

自宅に高額な貴金属などがある場合は「家財明記物件特約」を付けることをおすすめします。

賠償事故に備える特約

特約名 | 補償内容 |

|---|---|

日常生活賠償特約 | 日常生活で他人に与えた損害を補償 |

受託物賠償特約 | 預かり物やレンタル品で持ち主に与えた損害を補償 |

借家賠償・修理費用特約 | 事故によって借用住宅が損壊等した場合の賠償金や修理費用を補償 |

「日常生活賠償特約」(一般的に「個人賠償責任特約」)は、火災保険のほかにも自動車保険や傷害保険にも付加できます。

思いがけない事故で高額の賠償請求を受けることもあるので特約付加をおすすめしますが、他の保険と重複して加入しないように注意しましょう。

賃貸建物オーナーのリスクに備える特約

特約名 | 補償内容 |

|---|---|

家賃収入特約 | 事故によって賃貸している建物からの家賃収入が得られなくなった場合の損失額を補償 |

家主費用特約 | 賃貸住宅内での死亡事故による空室期間、家賃値引期間分の家賃の損失、清掃などの費用を補償 |

賃貸建物所有者賠償(示談代行なし)特約 | 賃貸建物の保守、管理等に関する賠償事故を補償 |

マンション居住者包括賠償特約 | 賃貸マンションなどの居住者全員を対象に日常生活での賠償事故をまとめて補償 |

賃貸住宅の場合は、かならず「借家賠償・修理費用特約」(一般的に「借家人賠償責任特約」)を付ける必要があります。

(7)火災保険は比較・見積もり・シミュレーションを!

これまでの手順で大まかな補償内容が決まったら、加入する保険会社と保険商品を選びます。

最寄りの保険会社を訪問する方法もありますが、まずは保険ショップやインターネットで各社・各商品を比較して、自分に必要な補償があるか、保険料が安いのはどこかなどを下調べしてみましょう。

保険料は、各保険会社のホームページでシミュレーションすることができます。

また、保険ショップや比較サイトのホームページを使えば、複数の保険会社の商品をまとめて見積もることができ、比較・検討しやすいので試してみましょう。

賃貸・マンション・新築・戸建て?ケース別の火災保険

(1)賃貸住宅の火災保険について

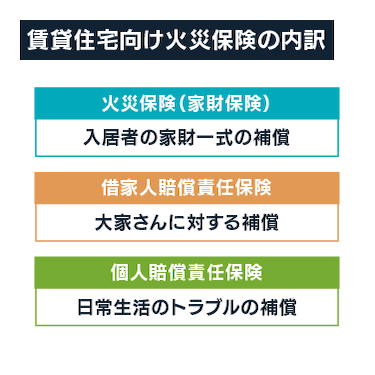

賃貸住宅の火災保険は、家財保険に「借家人賠償責任特約」と「個人賠償責任特約」を付加して加入します。

借家人賠償責任特約

建物の補償は大家さんが保険に入っているので、加入するのは家財のみで大丈夫です。

ただし、大家さんに対しては賃貸物件の原状回復義務があり賠償責任が生じるため、「借家人賠償責任特約」の付加が必須となります。

個人賠償責任特約

漏水事故などを起こしてしまうと同じ賃貸物件の住人への損害賠償責任が発生するため、入居時に「個人賠償責任特約」の付加を求められるケースもあります。

また強制されなくても、ほかの保険で「個人賠償責任特約」に未加入なら特約付加をおすすめします。

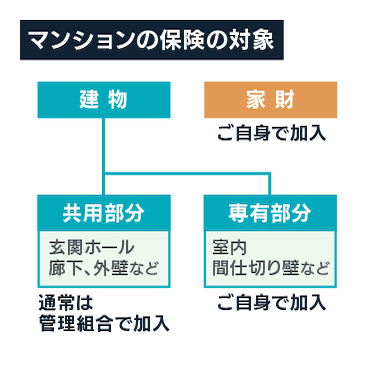

(2)マンションの火災保険について

マンションの火災保険については、戸建て同様に「建物+家財」か「建物のみ」をベースに加入しますが、建物の範囲を「専有部分」に限定することがポイントです。

玄関や廊下・外壁などの「共有部分」については、多くはマンションの管理組合が火災保険に加入しています。

管理組合の加入内容を確認の上、補償が重複しないように気をつけましょう。

また、戸建てと比較してマンションの場合、近所との距離が近く日常生活で相手に被害を与える可能性も高いため、「個人賠償責任特約」を付けておいた方がいいでしょう。

(3)戸建ての火災保険について

戸建ての火災保険は、地域の災害リスクをよく把握した上で補償内容を決めましょう。

マンションと比較すると、一般的に戸建ての方が火災・台風・地震の被害は大きくなるので、ハザードマップなどを利用して災害リスクをより詳しく理解することが重要です。

保険料は上がりますが、地震保険もセットする方がいいでしょう。

また古い住宅の場合は、耐震構造や耐火構造も考慮してリスク判断する必要があります。 古い建物ほど保険料は高くなりがちなので、大きな損害が出たら新築するつもりで補償内容を抑えるという選択肢もあります。

これらを踏まえた上で、新築の戸建ての場合はさらに下記の2点、

⒉火災保険の加入日

に注意をしましょう。

建物の保険金額

建物の保険金額は「新価(新たに購入するのに必要な金額)」と同額で設定することをおすすめします。

新築で大きな出費をした後に災害で家が全壊した場合、再建費用は大きな負担になります。

預貯金が大きく減少した直後なので、新価で保険金額を設定して手厚い補償を準備しましょう。

火災保険の加入日

火災保険の加入日は、建物の引渡日に設定する必要があります。

理由は、建設中の建物は販売会社や施工者が責任を負いますが、引渡日以降は購入者の自己責任になるからです。

(4)住宅ローンの火災保険について

住宅ローンがある場合の火災保険は、貸し手である金融機関によって下記の制約があります。

・「補償期間はローン返済完了以上」「保険金額は借入残高以上」など、金融機関ごとに補償内容に条件が設けられる

・火災保険に質権設定されるケースがある。質権設定されると、事故が発生した場合、火災保険金からローン残高が返済される

また、金融機関で住宅ローン手続きをする際、提携先の火災保険をすすめられますが、金融機関の提携先で保険加入する必要はありません。

自分が選んだ保険会社の商品に加入しても住宅ローンに影響はありませんので、納得の保険選びを優先してください。

(5)リフォームに火災保険は適用できる?

経年劣化した建築物のリフォームに火災保険は適用できません。

保険金の支払い対象は、所定の自然災害などによる損害に限られているからです。

風水害や雪害などの自然災害による修理・修繕は保険金の支払い対象となるため、リフォーム会社の「火災保険で修理・リフォームできます」などの紛らわしい広告を見かけますが、まずは加入する保険会社に確認しましょう。

(6)引っ越しする場合、火災保険はどうなる?

引っ越しをする場合は、基本的に現在の火災保険を解約して新しい住宅の火災保険に新規加入することになります。解約時には解約返戻金もあります。

ただし、賃貸から賃貸へ引っ越しする場合は、条件があえば現在の契約を引き継ぐことができます。

引っ越し前までに加入する保険会社に連絡して、異動手続きを済ませましょう。

引っ越し先の地域や建物の構造によって保険料は再計算されるので、保険料がアップすることもあります。

火災保険の年末調整や控除について

(1)火災保険の年末調整・確定申告について

火災保険の年末調整・確定申告は不要です。

2006年末に火災保険料に適用されていた損害保険料控除が廃止されました。

(2)火災保険の控除について

火災保険料の所得控除はなくなりました。

ただし、地震保険料は損害保険料控除の対象となります。

火災保険の見直し方

火災保険の見直しのポイントは下記の通りです。

・子供の独立など家族構成が変わったときは、家族数に応じた保険金額に変更する

・建物の保険金額が「時価」ベースで設定されているときは、「新価」ベースに変更する

・地震保険に未加入なら、地震保険をセットする

・ハザードマップなどで住居周辺の災害リスクを把握し、必要な補償はプラスし、不要なものはカットする

(1)火災保険を解約する場合と解約返戻金

火災保険を解約するのは、下記のケースが考えられます。

・火災保険を他社に乗り換える場合

・同じ保険会社で新商品に乗り換える場合

解約時には未経過分に応じた解約返戻金があります。長期一括払いだけでなく、年払いや半年払いの契約でも解約返戻金があります。

ただし、契約始期が2010年3月1日以前の契約や無解約返戻金型の保険では解約返戻金がないケースもあります。

返戻金額は、保険期間と未経過期間でだいたい計算できます。

10年満期の保険に長期一括払いで加入し3年後に解約した場合(保険期間10年、未経過期間7年)、支払保険料のおよそ7/10が解約返戻金として戻ってきます。

(2)火災保険が満期・更新する場合

火災保険を満期・更新する場合は、下記手続きが必要となります。

満期:新規加入

更新:同内容(または内容を変更して)更新、他商品または他社へ乗り換え

長期の契約が満期・更新を迎えた場合は、補償見直しのいい機会なので、加入内容をしっかり検証してみましょう。

(3)火災保険の見直しについて

火災保険は長期間(または一生涯)加入するものですから、新築などのイベントがあった時や、5年おきなど一定期間ごとに見直しをおすすめします。

地球温暖化の影響で自然災害が増加するなどリスクの内容が変化し、また、年とともに建物の状態や家族構成などが変化するため、変化に応じて補償見直しを考えましょう。

火災保険をテーマにしたコラムの一覧です。『火災保険とは?』『火災保険の必要性は?』などの話から基礎知識の解説など、役立つトピックスを掲載しています。

- このホームページは、各保険の概要についてご紹介しており、特定の保険会社名や商品名のない記載は一般的な保険商品に関する説明です。取扱商品、各保険の名称や補償内容は引受保険会社によって異なりますので、ご契約(団体契約の場合はご加入)にあたっては、必ず重要事項説明書や各保険のパンフレット(リーフレット)等をよくお読みください。ご不明な点等がある場合には、代理店までお問合せください。

築年数の建築月は保険開始月の前月として計算しています。

2024年10月1日始期/新築の場合、建築年月は2024年9月となります。

保険金額は、評価額と同一金額での設定となります。

築年数、保険期間等に関する引き受けガイドラインは、保険会社によって異なります。