国民年金の第3号被保険者とは?どんな人が対象になる?第3号被保険者廃止の可能性についても解説

日本の公的年金の1つに国民年金があります。国民年金の加入者は、第1号、第2号、第3号被保険者とわけることができます。この記事では、このうち第3号被保険者に焦点をあて、どんな人が対象となるのか、年金額はいくらになるのか、また、今後第3号被保険者制度はどうなっていきそうなのか解説します。

本記事のポイント

- 第3号被保険者は、厚生年金に加入する第2号被保険者の配偶者で、国民年金保険料を負担する必要がない。ただし年収の要件を満たす必要がある。

- 第3号被保険者のメリットは被保険者期間が保険料納付済期間として扱われるため、障害基礎年金や遺族基礎年金の受給資格があること。デメリットは将来受け取れる年金は国民年金のみであること。

- 検討段階だが、第3号被保険者制度は将来廃止の可能性も。その場合、国民年金保険料を納めるために家庭の収入や厚生年金の加入者数に影響が出るとみられる。

国民年金とは

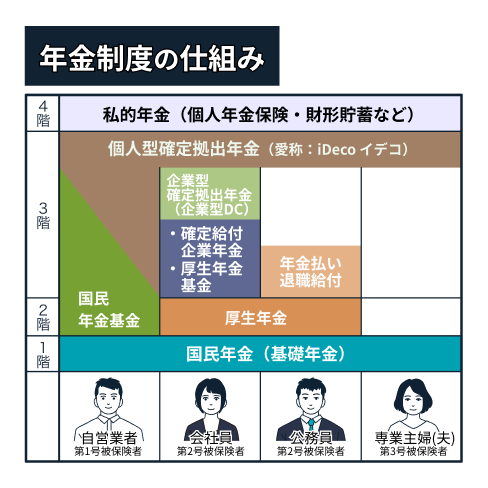

国民年金とは、日本国内に居住する20歳以上60歳未満の人が加入する公的年金の1つです。国民年金保険料を40年間継続して支払うことで、満額である年額816,000円(※令和6年度の場合)の国民年金を受け取ることができます。

国民年金の加入者は3つに分かれており、まず自営業者や大学生などの学生は国民年金第1号被保険者に該当します。国民年金保険料は毎年度物価や賃金に応じ改定されており、令和6年度の場合、第1号被保険者は月額16,980円の国民年金保険料を支払う必要があります。

次に、会社員や公務員は第2号被保険者に該当します。第2号被保険者は、国民年金に加え厚生年金にも加入します。給料から年金保険料が天引きされますが、厚生年金保険料の中に国民年金保険料も含めて徴収されます。

最後に、第3号被保険者は、第2号被保険者に扶養されている配偶者が該当します。

関連記事:年金制度の基本!厚生年金と国民年金の違いと切り替えのタイミングを知っておこう

国民年金の第3号被保険者とは

国民年金第3号被保険者は、国民年金の保険料を直接納めることはありません。なぜなら、厚生年金に加入する第2号被保険者が支払う保険料などによりまかなわれているからです。なお、国民年金第1号被保険者に扶養されている配偶者は第1号被保険者に該当します。

国民年金第3号被保険者になるためには、以下のような年収の要件を満たす必要があります。

- 年収が130万円未満(障害者の場合は年収180万円未満)であること

- 第2号被保険者と同居している場合には年収が第2号被保険者の半分未満であること

また、年収が130万円未満であっても、大企業などで働くパートやアルバイトであり、厚生年金保険の加入要件にあてはまる場合には厚生年金保険に加入することになり、第3号被保険者には該当しません。

第3号被保険者に新たになるケースと必要な手続き

国民年金の第3号被保険者に新たになるケースとしては、結婚して会社員又は公務員の夫(妻)の扶養に入る時が該当します。ただし原則として、第2号被保険者である配偶者が65歳未満の場合に限ります。

もし年収や年齢(20歳以上60歳未満)等における第3号被保険者の要件を満たした場合、第3号被保険者に該当する旨の届出を配偶者の勤務する会社に提出する必要があります。この届出を怠ると、第3号被保険者になることができず、国民年金保険料を別途支払う必要が出てくることになるため、早めに手続きを行う必要があります。

第3号被保険者から外れるケースと必要な手続き

一方、第3号被保険者から外れるケースには、第2号被保険者である配偶者が退職などにより厚生年金保険の加入者ではなくなったり、第3号被保険者の収入が増加したことで扶養から外れたりした場合があげられます。この時、第3号被保険者は第1号被保険者になります。

なお、もし第3号被保険者が第1号被保険者となる場合には、住所地の市区町村に第1号被保険者への種別変更届を提出する必要があります。

また、第3号被保険者が会社員や公務員になる場合には、第3号被保険者から第2号被保険者へ種別変更となります。この場合には、勤務先で厚生年金保険加入の手続きを行います。

第3号被保険者の年金額はどれくらい?

国民年金第3号被保険者の年金額はどのぐらいなのでしょうか?

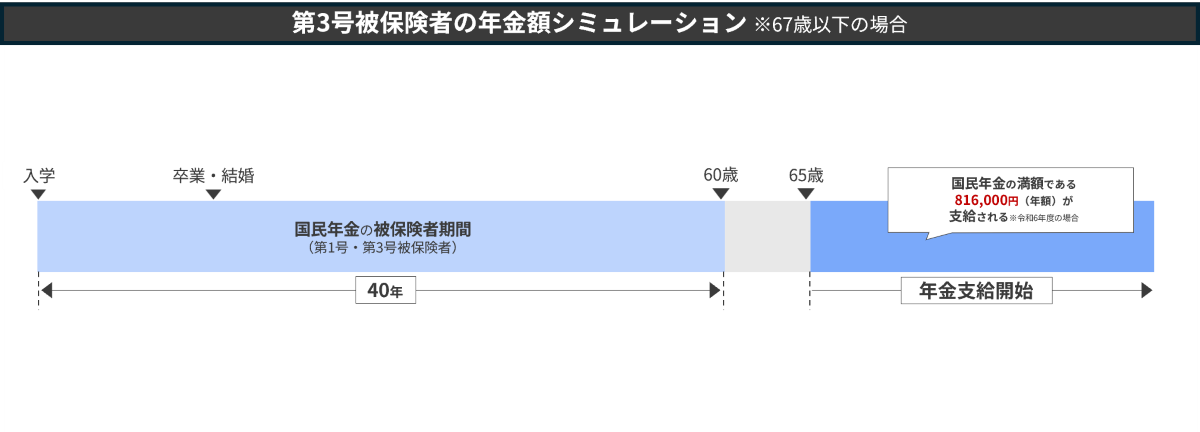

仮に、学生時代は第1号被保険者だったが卒業後すぐに結婚して第3号被保険者となり、20歳から60歳まで継続して国民年金の第1号および第3号被保険者に該当していた場合、国民年金の加入期間は40年となります。

この場合、年金の支給開始年齢である65歳から、国民年金の満額である年額816,000円(※令和6年度の金額で67歳以下の場合)が支給されることになります。なお、68歳以上の場合には、満額は813,700円となります。

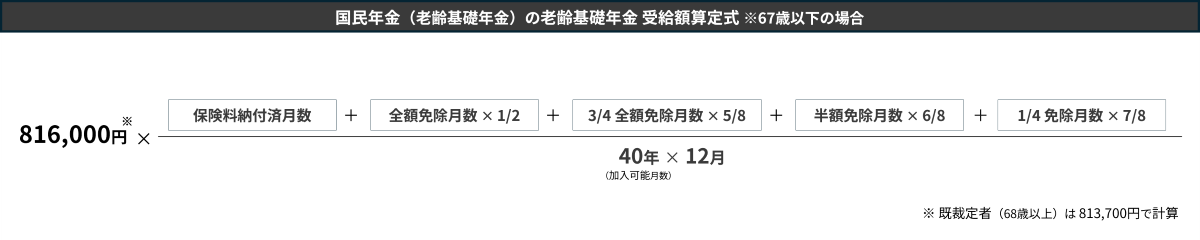

ただし、国民年金保険料に未納や免除期間があった場合には、その期間に応じて国民年金の額は以下の計算式により減額されます。

第3号被保険者のメリットとデメリットとは

.jpg)

国民年金の第3号被保険者は、国民年金保険料を直接納付する必要がありません。これは、第2号被保険者全体で第3号被保険者の保険料を負担しているためです。

第2号被保険者および事業主は、厚生年金保険として年金保険料を支払いますが、この中に第2号被保険者の国民年金保険料はもちろんのこと、第3号被保険者の国民年金保険料も含めて支払っていることになります。では、第3号被保険者になることによるメリットやデメリットはあるのでしょうか。

第3号被保険者のメリットとは

第3号被保険者のメリットは、なんといっても国民年金保険料を負担する必要がないことです。第3号被保険者期間は、保険料納付済期間となるため、65歳以降に受け取る年金額の計算時に保険料を支払った期間として反映されます。

また、保険料納付要件を満たすため、万が一第3号被保険者期間中に事故などにより障害等級1級や2級となった場合には、障害基礎年金を受給できます。

また、仮に第3号被保険者が病気などで亡くなった場合には、18歳に到達する年度の末日までの子ども(障害を持つ場合には20歳未満の子ども)がいる場合には、遺族基礎年金が支払われます。

第3号被保険者のメリット

- 国民年金保険料を負担する必要がない

- 第3号被保険者期間は保険料納付済期間とみなされる

- 要件を満たせば障害基礎年金および遺族基礎年金も受け取れる

第3号被保険者のデメリットとは

第3号被保険者となるデメリットには、第1号被保険者が加入できる付加年金や国民年金基金には加入できないことや、第2号被保険者が加入できる厚生年金にも加入できないことがあります。つまり、第3号被保険者の公的年金は国民年金のみとなり、年金額は満額でも年額816,000円(※令和6年度の場合)のみとなります。

そのため、年金額を増やしたいならば私的年金として確定拠出年金や個人年金保険などに加入する必要があります。また、老後資金も貯蓄や第2号被保険者の夫(妻)の収入から確保する必要があります。

第3号被保険者のデメリット

- 他の年金に加入できないため将来受け取れる年金は国民年金のみ

- 年金額を増やしたいなら確定拠出年金や個人年金保険で別途備える必要がある

これらのメリットとデメリットも踏まえ、第3号被保険者となった方がよいのか、それとも働いて第1号もしくは第2号被保険者となった方がよいのか、よく検討してみるとよいでしょう。

関連記事:専業主婦はいくら年金をもらえる?受給額を増やす方法をFPが解説します!

第3号被保険者は将来廃止される?廃止による影響とは

実は、この第3号被保険者の仕組みが廃止される可能性が出てきています。厚生労働省の社会保障審議会などの場であくまでも検討されている段階であり、廃止されるかどうかは決まってはいないものの、働き方の変化や、単身世帯および共働き世帯などからの保険料負担に対する声を背景に、議論されるようになりました。

仮に第3号被保険者制度が廃止された場合、第3号被保険者はみずから国民年金保険料を納める必要が出てきます。国民年金保険料として月額16,980円(※令和6年度の場合)を負担する必要が出てくることになるため、働いて収入を増やす家庭が増えると予想されます。

また、場合によっては第3号被保険者が第2号被保険者の会社員などになるのにともない、厚生年金の加入者も増える可能性があります。

関連記事:夫婦の年金受給額を共働き・専業主婦家庭ごとに計算!年金以外に必要な老後資金の備え方を解説

まとめ

以上、国民年金の第3号被保険者のしくみについて解説してきました。今のところ、厚生労働省は第3号被保険者の廃止には慎重となっているため、すぐに廃止といったことはないものの、今後の状況次第では第3号被保険者という仕組みが変わったり、更には廃止されたりする可能性もあるかもしれません。国民年金制度は時代に合わせて変えていく必要があるため、こういった変化もやむを得ないという側面もあります。

いずれにせよ、まずは国民年金制度における第3号被保険者のしくみや年金額を知り、そのうえで老後資金対策をどうするかなど、自分なりの対策をしっかりしていくことが賢明といえるでしょう。

.jpg)